文 | 蓝鲸 莫迟

7月15日,中梁控股有限责任公司(HK:02772,“中梁控股”)完成了公开发行前的最后一道准备工作,确定发行价格。

伴随着香港公开发售以及国际发售双双足额认购,中梁控股5.3亿新股将如期发行,全球发售所得款项净额预计约为27.73亿港元,而发行价也被最终定格在每股5.55港元。至此,中梁控股的上市之路仅剩下最后一个环节——在7月16日敲响港交所象征正式挂牌交易的金钟。

值得一提的是,兼具首家以千亿规模冲击IPO房企,以及为数不多的TOP30榜单未上市房企的双重身份,中梁控股此次上市被各界抱以了极大的关注。而这份关注中也包含着业界审视的目光,在顺利完成足额认购后,中梁控股能否在近年来看淡内房股的香港市场获得投资者更多青睐?

净募资27.73亿港元,实现足额认购

首次递表8个月后,中梁控股终于迎来了敲钟时刻。

纵观其上市历程,除去今年5月份因招股书首次递表超6个月而出现“失效”的小插曲,中梁控股的上市之路尚算顺遂,而随着香港公开发售以及国际发售双双足额认购,中梁控股上市路再无阻碍。

值得一提的是,近年来,在港交所内房股整体遇冷的背景下,IPO实现足额认购已并非一件易事。蓝鲸房产记者梳理发现,在2018年以来上市的8家主营物业开发的房企中,仅正荣地产(HK:06158)、恒达集团控股(HK:03616)两家顺利实现香港公开发售的足额认购,而弘阳地产(HK:01996)等4家房企香港公开发售的认购比例尚不足五成。

对此,中国企业资本联盟副理事长柏文喜对蓝鲸房产表示,一般而言,股票发行时的最终定价与市场认购状况有关,如果认购比较踊跃则定价会相对较高。

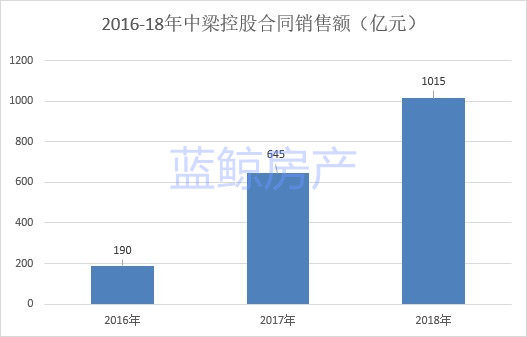

2018年,中梁控股合约销售额由2016年的190亿元增至1015亿元,累计增幅超过4倍,由此,迅速迈进千亿阵容的中梁在行业内一举打响了“黑马”的名号,与此同时也成为除2014年完成B转H的万科企业(HK:02202)外,港交所历史上首家以千亿销售额进行IPO的内地房企。

中梁控股2016年-2018年销售情况/蓝鲸房产根据企业财报制表

“上市对中梁控股来说,最直接的裨益是可以利用股权融到一些资金。” 协纵策略管理集团联合创始人黄立冲对蓝鲸房产表示,“上市也意味着中梁控股将来可以发一些美元债或者港币债;此外,对于未来企业在国内债券融资活动也会有所帮助。”

对于募集到的27.73亿港元,中梁控股在招股书中表示,会将其中的16.64亿港元将用作开发现有物业项目,8.32亿港元将用于偿还部分现有信托贷款,此外,2.77亿港元将作为一般营运资金用途。

资料显示,中梁控股的融资主要来自信托及资管类等渠道。2016年-2018年,公司未偿银行贷款及其他借款总额分别为202.27亿元、244.76亿元和270.05亿元,融资平均实际利率分别为9.4%、7.9%和9.9%。

事实上,在近期房企融资环境大幅趋紧的趋势下,中梁控股此前赖以“生存”的信托渠道也成为监管的重要方向,此时完成上市并顺势拓宽融资渠道似乎恰逢其时。“上市后将开拓境外及境内的低成本发债渠道,降低信托及资管类贷款,进一步改善债务结构及降低融资成本。” 中梁控股方面表示。

三四线市场降温后紧急转舵二线,规模能否保持高速增长成挑战

不到3年的时间,中梁控股从一家偏居一隅的地方房企,迅速壮大为全国TOP30之内的房企,中梁控股的“成长”路径一直是业界研究的对象。

一般而言,8个月是一家典型“高周转”房企完成一轮投资的周期,同时也是行业内高效利用资金、强回款的标志。而中梁内部推行的是“456”模式,即4个月开盘、5个月现金流回正、6个月资金进行第二次投入。

有不愿具名的业内人士向蓝鲸房产点评说,中梁控股之所以能够达到超过行业整体的“高周转”效率,一方面是中梁在布局三四线城市的战略,以及可快速复制的标准化项目开发流程;另一方面,公司所推崇的主观能动性强、管理成本低,以及评估政策和激励计划的“阿米巴生态”系统的运用也起到关键作用。

由此,2016年正式迈开全国化步伐的中梁控股,土储及销售规模得以快速增长。新增土地方面,企业从2016年获取的63块新的土地至2018年提高到221块土地,增长率达3.5倍。入驻的城市从2016年的17个城市,到2018年增加到117个城市,目前已接近130个城市,增长7倍。截至2019年3月31日,中梁控股集团控股353个物业项目,土地储备约3900万平方米。

不过,随着三四线城市“棚改”红利消退,市场对其接下来能否保持高度增长势头,提出了质疑。

蓝鲸房产梳理发现,让中梁名声大噪的三四线布局思路,正在悄然改变。2018年下半年以来,中梁控股将布局重心逐渐转向了需求更加稳定的二线城市。资料显示,在2018年相继进驻了杭州、合肥、成都、武汉等二线城市后,进入2019年,中梁控股接连在长沙、天津、苏州、西安、南昌、福州等二线、强三线城市落子。

对此,中梁方面向蓝鲸房产表示,通过不断地在城市能级中切换,将推动中梁控股整个城市布局变得更加完善。但在房地产市场环境整体“持稳”的当下,中梁控股想要继续保持高速前行并不容易。

中梁控股保守发行,能否迎开门红?

相较于中梁控股在规模提速及土地市场的表现来看,企业在本次IPO进程中似乎显得较为保守。

从募资规模上看,本次中梁控股IPO净募资额为27.73亿港元,不仅低于2018年年初时正荣地产的43.16亿港元,较去年四季度登陆港交所的美的置业30.92亿港元净融资额也有一定差距。彼时,正荣地产尚未进入千亿阵营,而美的置业(HK:3990)也是在上市后才提出千亿规模的目标。

中梁控股对于IPO的“求稳”态度同样体现在估值的锚定上。以7月15日汇率为基准,通过中梁控股2018年27.26亿港元的净利润计算,中梁控股本次发行静态市盈率约为6.82倍,亦不及美的置业(8.74倍)、正荣地产(9.16倍)两家体量相近的规模房企。

上述业内人士向蓝鲸房产指出,在中梁控股低调发行的背后,是近年来内房股在资本市场整体欠佳的表现,其中,最为直观的便是部分上市后出现破发现象。

蓝鲸房产统计2018年以来上市的8家房企数据中,美的置业、恒达集团控股、银城国际控股(HK:01902)等房企均在开盘首日遭遇破发窘境,而德信中国(HK:02019)、大发地产(HK:06111)两家房企也经历过短暂冲高后,最终以平盘报收。可以看到,内房股在面临IPO募资困难之外,上市后同样面对着巨大考验。

“近年来港股市场对地产行业的确存在一些看淡的氛围,不过,对于预期明确、成长性较好的规模房企还是会给予一些高于板块的溢价”,一名在香港从业的私募人士对蓝鲸房产记者表示,对于中梁来说,若能保持规模增速,控制好成本,随着净利与权益的的增厚,股价与市值自然会水涨船高。

事实上,部分内房股在经历过开盘首日的低迷后,随着财务数据的更新,规模、盈利增长预期逐渐明确,投资机会也开始受到投资者进一步认可。反映到市场表现上,大发地产、美的置业等内房股在今年上半年,逐渐走出上市初期的低迷表现,累计涨幅达到30%以上。

在此背景下,有乐观的机构已通过研报表达了中梁控股的看好,例如,安信国际证券表示,考虑公司处于高增长期,其高效而灵活的管理方法使中梁在项目发展上取得优势,在马太效应下,公司将受益行业整合红利。

不过,中国企业资本联盟副理事长柏文喜向蓝鲸房产表示,现在还不能完全断定其上市后是否会有突出表现。他指出:“中梁控股上市后的表现,除了要看其土地储备之外,还要看行业政策走向以及企业战略、经营管理水平和公司业绩的成长性。”

可以想象,面对更加严格的信息披露以及更多的关注目光,站在新的舞台、冠以上市公司身份的中梁控股势必将迎来更多的挑战,其会继续保持规模增势,或是更加侧重财务指标以及运营的风险控制?蓝鲸房产也将持续关注。

来源:蓝鲸

原标题:"千亿新兵"中梁控股迎上市

评论