文 |

在以规模为生存逻辑的房地产行业,集中度的提升,令市场中千亿规模以下的中小房企发展空间逐步被压缩。越过资本门槛,上市融资,是他们的突破路径之一。

不同于去年,今年以来,宏观环境的不确定性叠加,赴港上市房企步履缓慢。监管层针对房地产行业的政策频出,融资环境收紧,部分中小企业面临偿债高峰的到来,在资金层面愈发捉襟见肘。而登陆港交所的黄金窗口期已过,想拿到下半程的入场券,上市闯关,只是中小房企艰辛资本路上的第一步。

IPO“失效”原因

去年秋季,香港资本市场异常热闹。刚跑完香港上市房企年中业绩会的投资人们,通常要将赴港上市房企敲钟的日期一个个记在小本本上。

2018年10月11日,美的置业(3990.HK)和大发地产(06111.HK)同日上市。在美的置业的敲钟仪式上,奥陆资本总裁兼投资总监蔡金强在喝彩之余,也为未上市房企打了一针“催化剂”。他表示,若内地房企没有在短时间内完成上市,预计要等到两三年之后了。

似乎一语中的。上市潮过后,今年房企赴港IPO热度明显降低。1月以来,共有8家房企和2家物业公司赴港上市。其中,德信中国(02019.HK)、银城国际控股(01902.HK)于一季度成功登陆港交所,其余6家房企和2家物业公司均处于“处理中”状态。

值得注意的是,6家审核中的房企中除了汇景控股和新力控股是今年第一次提交上市申请外,包括海伦堡、奥山控股和万创国际在内的4家房企均曾在蔡金强所提及的“黄金时间”内提交资料,但都在今年5月显示“失效”。

对于近期多家房企上市申请“失效”的现象,一名香港上市房企高管表示,原因可能是公司企业内部治理出现问题,或提交的资料不完善。以他的实操经验来看,在港交所上市最核心的步骤是经历港交所多轮问询的考验,问题涉及公司的经营层面和所提供资料的真实性等,直至拿到“无异议函”后方可推进下一步工作。“一般而言,如果公司基本面没有问题,便能顺利上市。从提交资料到敲钟,我们只用了8个月。”

另一种观点则认为,“失效”的结果或是企业有意而为之。一名长期关注港股市场的业内人士表示,如果在第一次提交申请后企业的销售情况和资金成本有所改善,那么房企便更倾向于再次提交申请,更新一份升级的成绩单换取更高的估值。

以中梁控股为例,在最新提交的招股书中其披露了2018年的全年数据。在这一年,中梁控股首进千亿俱乐部,实现1015亿销售额。千亿作为衡量房企规模的重要标准,出现在招股书中的必要性不言而喻。其次,在最新的招股书中,中梁控股披露了惊人的降负债成果:2018年净负债率从2017年的339.5%降至2018年的58.1%。

上述业内人士进一步补充道,“在显示‘失效’的三天内,中梁控股便更新了招股书重新提交申请,很明显是有备而来的,个人更倾向于它是主动‘失效’的。”

迈向港交所只是万里长征的第一步。不能跨越资本门槛,只能原地踏步拉开与同行者的距离,而迈过了则要做好面对资本市场腥风血雨的准备。

头顶着“2019房企赴港上市第一钟”,德信中国的上市之路并没有想象中顺利。按照计划,德信中国将发售5.32亿股份,90%为国际配售,10%为公开发售,招股价为每股2.32港元至3.25港元,集资规模约12.34亿港元至17.29亿港元。

实际发行结果是,由于公开发售认购不足,未获认购的3629.4万股发售股份重新分配至国际发售。由于重新分配,国际发售或略微超额认购,约占于任何超额配股权获行使前全球发售项下发售股份总数的96.8%。

而银城国际除了同样认购不足之外,还在上市当天“破发”。上市首日,银城国际盘中一度跌破开盘价,股价最低至2.34港元/股,报收于2.38港元/股。

中小房企的规模困境

在房地产行业,众所周知的马太效应凸显,中小房企的发展并不轻松,未来的路径要么上市,要么被收购,“求生欲”倒逼他们寻求突破。而规模是融资的重要标准,它直接决定了企业的融资额和融资成本。扩大规模离不开资金,上市则给了中小房企一个机会。

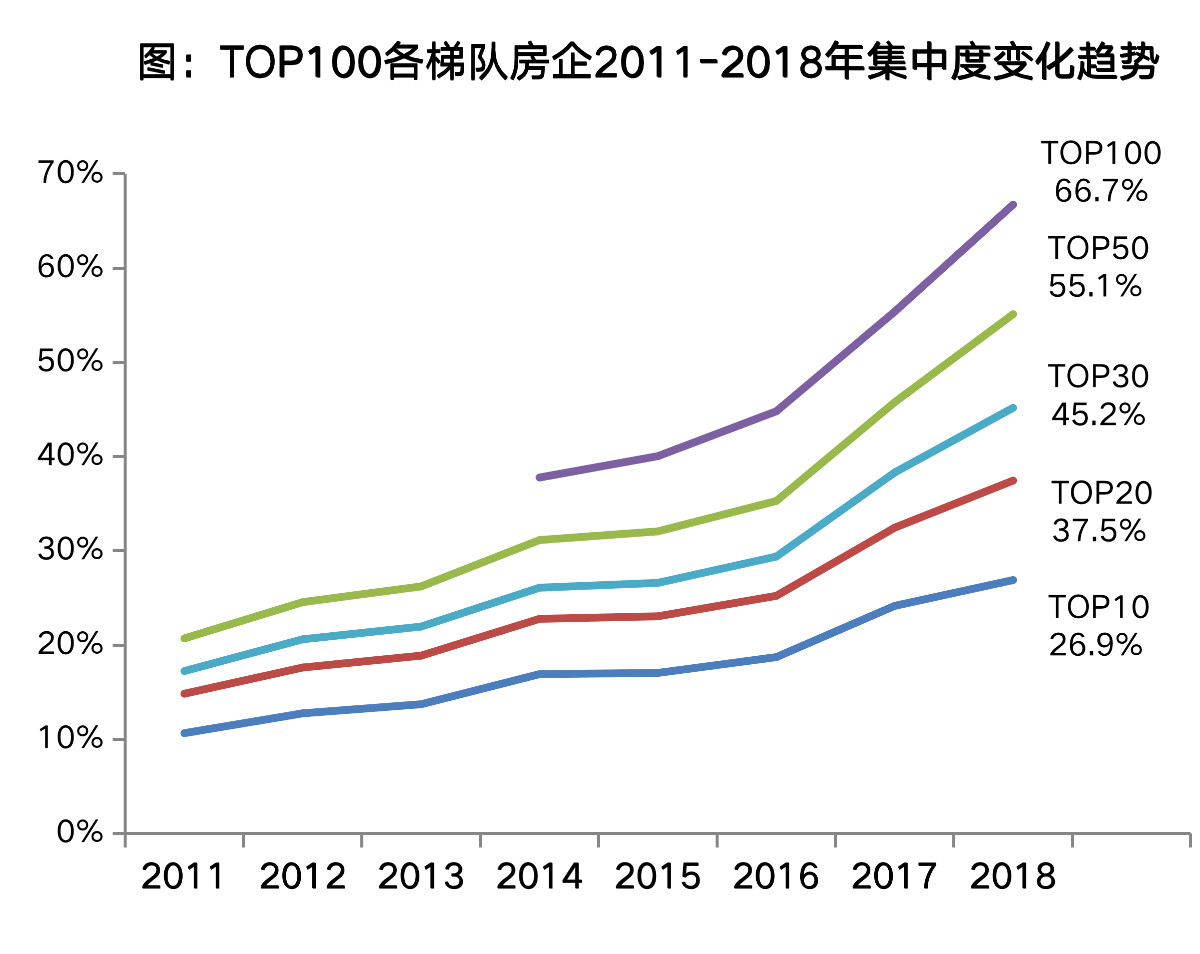

但是,留给他们的时间不多了。克而瑞研究中心数据显示,2018年,TOP200各梯队房企规模持续增长,销售金额集中度较去年同期均有较大幅度的提升。TOP10房企集中度达26.9%,也就是说,前10排名的房企销售总额占前100排名销售总额的比重达到26.9%。TOP20房企集中度达37.5%。

易居企业集团CEO丁祖昱认为,“强者恒强”的判断在最近几年都不会改变。在2018百强房企的新增货值中,51%的土地被十强房企拿走,余下TOP11-100仅分得剩下一半土地货值。

今年以来排队上市的房企中,除了中梁控股和新力控股是“千亿玩家”外,其余的房企均为小型房企甚至是“迷你”房企。

其中,东莞起家的汇景控股总土储仅约为建筑面积92.6万平方米,万创国际则约为98.38万平方米。可供对比的是,中国最大的楼盘——贵州花果园项目,总建筑面积约为1830万平方米。而对于很多大房企来讲,百万平米可能只是其一个大盘项目。

对此,有股民调侃道:“建面不到100万平方的房企也能上市,我家楼盘洗把脸也能上市了。”

动辄数千万甚至上亿的上市开支也是中小房企不得不面对的问题。上市开支主要包括包销佣金和事业费用,银城国际公告显示,银城国际上市所花费的费用为6100万元。按照德信中国的预计,其上市开支总额将为9960万,接近亿元。

高昂的成本下,中小房企甚为什么仍要赴港上市?

易居研究院智库中心研究总监严跃进认为,房地产市场竞争的逻辑在于规模,无规模即无市场,靠单纯的项目销售难以快速做大规模,而IPO是企业快速做大规模的途径。在国内楼市调控持续的背景下,中小房企陷入了资金困境,这也促使其积极谋求新的融资平台。

与规模形成鲜明对比的是负债数据,小体量、高负债是今年赴港上市房企的共同点之一。

中国房地产业协会、上海易居房地产研究院结合210家中国上市房企报表发布的数据显示,2018年上市房企净负债率均值为92.52%。而8家赴港上市房企中,净负债率低于均值的仅有中梁控股和万创国际,其余企业均远高于均值。其中,银城国际的净负债率高达350%,新力控股和奥山控股分别为285%和283%。

以新力控股为例,2016-2018年,新力控股的借款总额(包括计息银行及其他借款以及公司债券)分别约为64.38亿元、166.76亿元、221亿元,净资本负债比率分别为1.9倍、2.7倍和2.4倍。

其同期资产总额分别为200.2亿元、488亿元及776亿元;净资产分别为28亿元、45.95亿元以及50.6亿元;净负债率分别为300%、205%、285%。在风险因素提醒中,新力控股也指出,未来预计将产生更多的负债以发展项目,也可能动用额外的负债融资以获取土地资源。

同样面临高负债考验的还有海伦堡。招股书显示,2015年、2016年、2017年及2018年上半年,海伦堡控股未偿还借款总额分别为83.61亿元、128.74亿元、205.04亿元及243.2亿元。在上述统计期内,海伦堡控股拥有的现金分别为12.8亿元、24.69亿元、45.96亿元及51.55亿元。

资产增加跟不上负债的增长,近年来海伦堡的净负债率在经过改善后又再次走高。2015-2017年,海伦堡净资产负债比率分别为128%、69.4%、83.4%,2018年上半年则为103.1%。

负债压顶,上市成为中小房企的救命稻草。美的置业是最典型的案例,其上市募集的金额为32.4亿元,占2017年净资产的26.6%,从源头上降低了企业的净负债率。数据显示,2017年净负债率为118.9%,截至2018年年底,美的置业净负债率已下降至97%。

上市后的美的置业融资游刃有余了些。今年1月28日,美的置业发行2019年非公开发行公司债券第一期,规模30.6亿元,票面年利率5.3%,成为当月单笔发行规模最大的房企和市场同类型企业私募债券发行成本新低。2月27日,美的置业发行2019年第二期公司债券,发行规模不超过10亿元。

美的置业总裁赫恒乐说,上市后公司更加注重各项指标平衡发展,从规模、负债率、利润率坚持平稳发展原则,相信未来借助香港资本通道融资能让美的置业做得更好。

资本小年的压力

房企赴港上市并非坦途,宏观环境的不确定性,开发商遇到资本小年,压力显现。

首先是来自监管层面的压力。6月13日,银保监会主席郭树清在上第十一届陆家嘴论坛上表示,房地产业过度依赖融资,不仅挤占其它产业信贷资源,也容易助力房地产的投机行为,使其泡沫化问题更趋严重。历史证明,凡是过度依赖房地产实现和维持经济繁荣的国家,最终都要付出沉重代价,凡是靠盲目投资投机房地产来理财的居民和企业,最终都会发现很不划算。

这是近年来监管层对房地产投资行为用词较严厉的表述,克而瑞研究中心认为,这预示着房地产信贷政策或将适度收紧,涉及暂停部分房企融资、调升居民房贷利率等,料下半年销售降幅扩大。

早在5月17日,银保监会曾发文严防资金违规流入房地产,要求不能向“四证”不全、开发商或其控股股东资质不达标、资本金未足额到位的房地产开发项目直接提供融资。在住建部的指导下,央行与证监会将会暂停部分房企的债券及ABS融资通道。

融资再度收紧,遭遇“黑五月”。同策研究院数据显示,2019年5月,40家典型上市房企完成融资总额共计367.99亿元,相较于4月,融资总额下降52.07%。

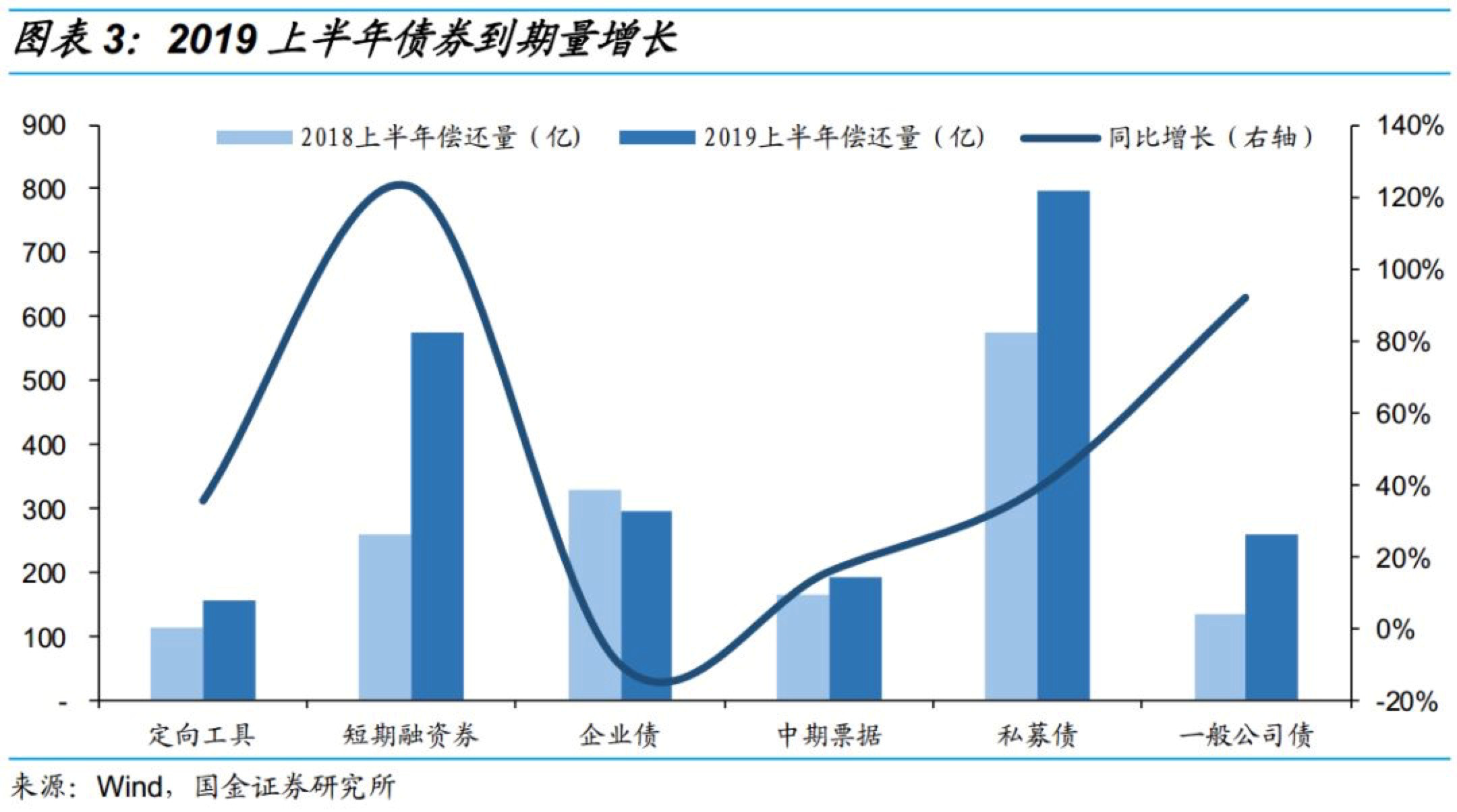

随着偿债高峰的到来,资金链紧张的矛盾愈发凸显,赴港上市房企的处境也更加尴尬。Wind数据显示,今年上半年债券总到期量达2272.68亿元,同比增加44.26%。其中房地产企业的私募债上半年到期规模最大,为796.14亿元,同比增长38.79%;短期融资券增长速度最快,上半年到期规模为576.2亿元,同比增速122.56%。

融资环境的寒意蔓延到香港市场,在2018年房企赴港上市潮过后,港交所的大门似乎不再那么好进。来自德勤中国的数据显示,2019年第一季度房地产行业香港上市的新股数量比例由去年同期26%降至21%,而募资金额由2018年一季度的105亿港元缩减至51亿港元,比重由43%降至25%。

然而,这并不影响中小房企上市的决心。一名正在筹备上市的房企管理层透露,不管外部环境如何都不会影响该企业推进上市工作。“一方面,上市能打开公司的知名度,也能带来更多的融资可能;另一方面,港交所上市流程透明,难度相对较低,我们只要关注自身治理问题便可。”

易居研究院智库中心研究总监严跃进对此表示认同。在他看来,上市对于企业扩张而言利大于弊,能上市说明机会在增加。从房企经营的角度看,关键要防范各类土地储备资产质量恶化以及去库存压力增大等风险,及时关注资本市场的变化。

如果把上市之路中比喻成从0到1的过程,那么登陆资本市场后便是从1到N的征程。中小房企要如何才能走好这一步?已经完成这一进程的美的置业和大发地产被追问答案。在今年5月23日的2019中国房地产及物业上市公司测评成果发布会上,业内将“中小型房企如何在成长中提升竞争力”的问题抛给大发地产和美的置业。

大发地产CEO廖鲁江的答案是:“在香港上市正是想把融资渠道打开,能够有更多的资金支撑,帮助我们快速地实现规模。融资渠道的多元化也是我们未来在着力于解决的问题。”他进一步补充道,“对于中小型企业来说,在追求规模的同时,必须把产品的实现作为能不能在行业立足的根本。”

美的置业总裁赫恒乐则认为,企业应该关注外部环境,但是不需要过份地关注,不宜把精力放在外部,最重要的是把精力放到企业的内部治理和产品竞争力上。在企业的成长路上,不存在弯道超车的说法,只有稳步前进。

评论