文|信披头条 Shawn

东阿阿胶于7月14日晚间发布中报业绩预告,归属于母公司净利润比上年同期下降:75%~79%,公司上半年实现归属于上市公司股东净利润为1.81亿元-2.16亿元。而公司一季报中披露归属于上市公司股东净利润3.93亿元,这表明公司二季度迎来公司上市以来的首次亏损,亏损范围在1.53亿元~2.87亿元之间,是上市以来首次出现亏损。

公司针对业绩预告给出了两点解释:

1、当前伴随着企业规模的逐渐扩大,受整体宏观环境等因素影响,以及市场对阿胶价值回归的预期逐渐降低,公司下游传统客户主动消减库存,从而导致公司上半年产品销售同比下降,公司也进入了一个良性盘整期;

2、公司正积极调整营销策略,整合营销渠道,开拓新渠道新市场。

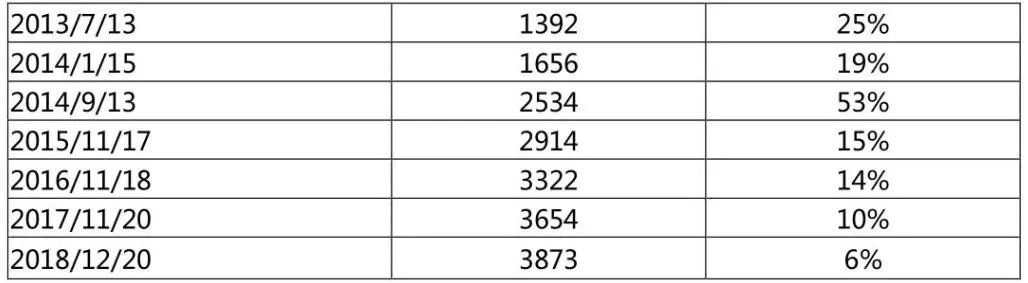

9年提价14次,价格上涨近9倍

自2010年以来,东阿阿胶共发布过14次针对产品提价的公告,是一个名副其实的“提价王”。其中,东阿阿胶的产品阿胶块在2010年提价三次,上调幅度分别为20%、5%、10%;2011年一次性提价60%;2012年上调阿胶出厂价10%;2013年上调阿胶出厂价 25%;2014年三次上调,提价幅度分别为19%、53%;2015年两次提价,桃花姬阿胶糕出厂价25%,东阿阿胶、复方阿胶浆、桃花姬阿胶糕出厂价上调15%;2016年11月,东阿阿胶、复方阿胶浆和桃花姬阿胶糕出厂价分别上调14%、28%、25%;2017年11月,东阿阿胶、复方阿胶浆出厂价分别上调10%、5%;2018年12月,东阿阿胶出厂价上调 6%。

东阿阿胶的出厂价格从2010年的每千克456元左右,飙升到2018年每千克3873元,价格上涨8.49倍,而零售端的价格更是达到了近6000元/千克,价格接近53度贵州茅台飞天酒500ml的价格,加上最近几年公司业绩稳定,东阿阿胶也因此被称为“药中茅台”,逐渐从大众保健品转变成了保健品中的奢侈品。

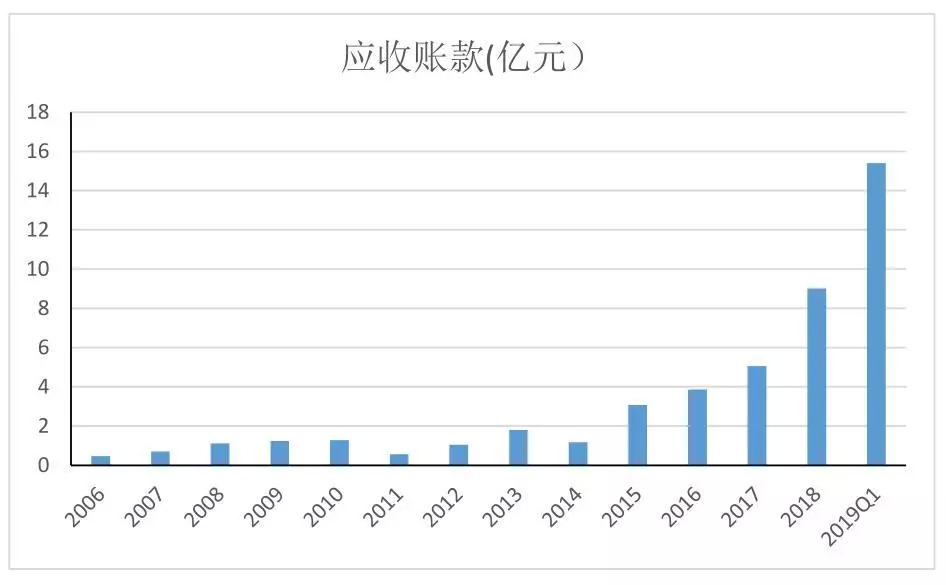

比营收下降更危险的是应收账款的暴增

价格的不断上涨并没有带来公司营收和净利润的同比例上升,同期的公司营业收入从2009年的20.79元上升到2018年的73.38亿元,仅上涨3.53倍,同期净利润从2010年的3.92亿元上升到2018年的20.85亿元,上涨5.35倍。

价格提升的代价是销量的下降,价格的上涨对公司业绩的贡献越来越低。一方面,经销商对公司的提价预期在降低,逐渐改变了通过囤货盈利的行为,开始主动消减库存;另一方面,价格的提高超过了一部分消费者的消费能力,丢失了部分中低端市场,这两方面的因素导致公司销量出现较大的下滑。

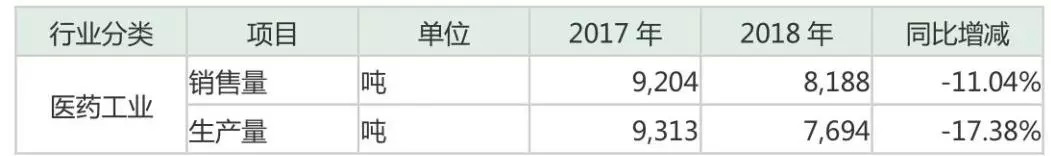

2017年11月公司对阿胶产品提价10%,但是即使如此,2018年的营收依然下降了0.46%,这就说明提价导致销量出现了更大幅度的下降,2018年公司的销量下降11%,产量下降17.38%,库存量下降37.85%。最近十年,公司业绩的增长很大程度上依赖提价政策,然而现如今,涨价也遇到了营收增长的天花板。

近9年的时间,产品价格的上涨虽然带动了营收和净利润的上升,但是却导致销量出现一定幅度的下降,而且价格越高对销量的影响越大,提价不适合继续作为公司提振业绩的方式,靠提价来增加体量、增加利润、提振股价的做法无异于“饮鸩止渴”。

在提价遭遇天花板后,东阿阿胶为了销量,还放宽了销售信用政策,采用赊销方式,向经销商或渠道压货,但是也因此带来了应收账款的快速增加,无法阻挡营收净利双双下降。2019年一季度营收和扣非后归母净利润分别同比下降23.83%和38.36%,新增应收账款6.38亿元,占一季度营收的49.38%,在营业收入没有增长的情况下,应收账款却大幅增加,造成这种情况可能有两种原因:一是公司对下游的议价能力大幅降低;二是下游的经销商财务可能出现恶化。不管是哪种情况,对公司来说都是一个危险的信号。

价格上涨缺乏动力,如果经销商或者渠道压货太多,就会导致企业的销售收入和净利润的增长出现停滞,进入去库存消化呆账坏账周期。

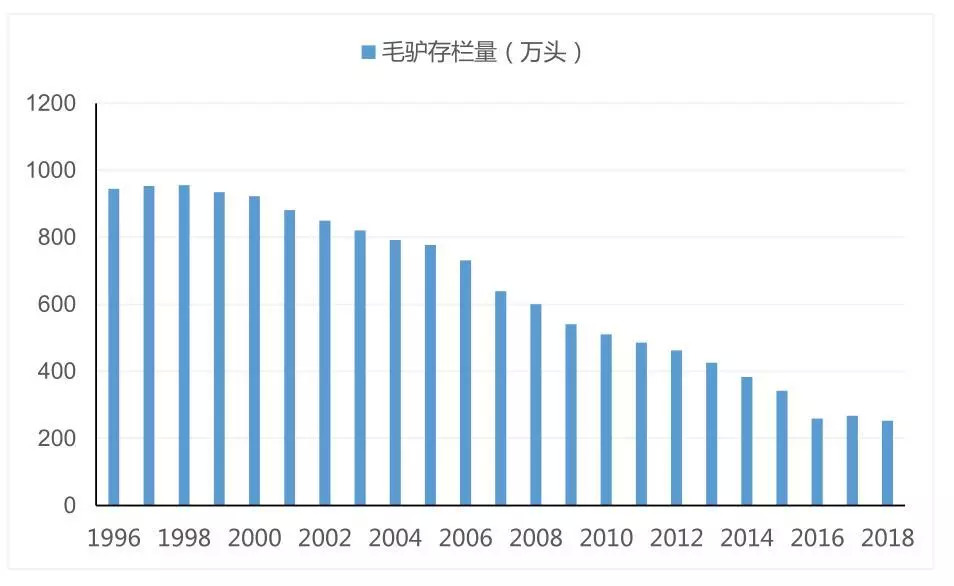

骑驴难下,成本难降

根据公司此前相关公告,涨价原因主要是因为阿胶原料驴皮价格涨价。自1998年以来,我国毛驴存栏量就持续下降,驴皮的供给端萎缩至2018年的253.28万头;与此同时,随着阿胶行业规模的扩大以及新的竞争者越来越多,驴皮的需求量却在不断扩大,驴皮价格不断升高,前瞻产业研究院数据显示,2000年市场上每张驴皮价格仅有20多元,到2013年每张皮已涨价至600元左右,而到了2016年更是暴涨至2500元。(注:一张驴皮8-12公斤,可生产2.6-3.5公斤阿胶)

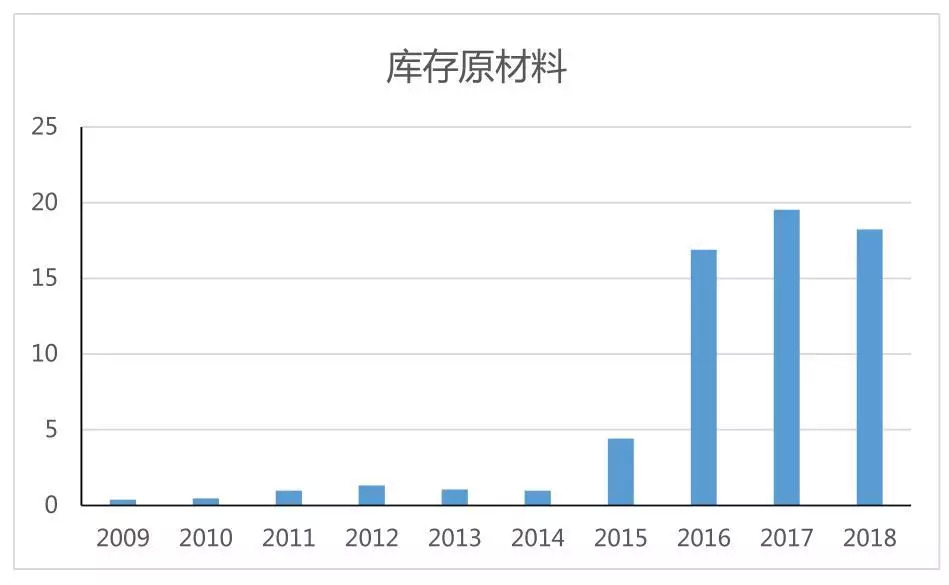

不过,驴皮价格在2017年就开始回落,2018年更是由于国外进口驴皮增加、众多阿胶企业库存处于高位等因素价格暴跌,但是公司从2015年起开始大幅的增加驴皮收购,从之前的不足一亿,到2017年公司的库存原材料达到了19.54亿元。这就导致虽然原材料价格开始回落,但是由于前期库存原材料较多,东阿阿胶的原料成本在短期内却变化不大。原本为了避免驴皮价格继续上升而进行的大幅收购,如今却成为降低成本的阻碍,不仅占用资金的水平很高,还有很大的几率产生存货跌价损失,可谓是骑驴难下。

阿胶原料的涨价推高了公司的营业成本,公司需要提高价格才能保持较高的毛利率,从这个方面来看,涨价也是公司保持毛利率水平的无奈之举。特别是最近几年,营业成本的同比增速高于营收增速,成本增长过快,即使提价,也没有完全覆盖上涨的成本,这也是为什么涨价并没有带来毛利率提升的一个重要原因。

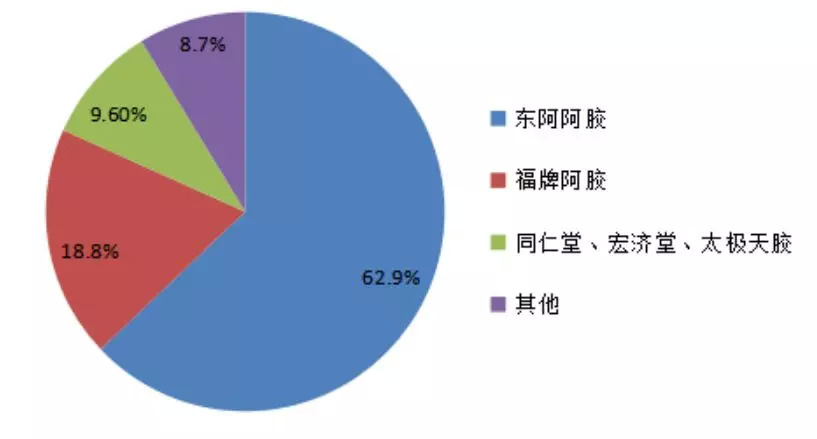

除了来自企业内部的困难,来自企业外部的市场竞争也不容小觑。东阿阿胶有力的竞争者济南的福牌阿胶,正在谋求上市,2017年9月进入上市辅导期。另外,北京同仁堂、宏济堂、太极天胶、山东鲁润药业、山东济水阿胶等企业,也纷纷进入阿胶行业。除了大企业进入市场竞争外,东阿阿胶还要面临各地很多小作坊对低端市场的蚕食。内忧外患的东阿阿胶迎来了它的至暗时刻,正如公司总裁秦玉峰在股东大会上所说,“东阿阿胶到了最困难的时候”。

同是“提价王”,投资者态度大不同

近年来产品涨价的不止东阿阿胶,云南白药、片仔癀、马应龙、广誉远等在近几年都有一定的提价。特别是片仔癀, 2005年至今片仔癀已累计提价15次,药品单价从130元/粒一路涨到了现在的530元/粒,累计上升4.07倍,市场上关于片仔癀是否会迎来提价天花板的说法也常常被提起。不过,片仔癀在二级市场的表现却是远远好于东阿阿胶,从2010年至今股价涨幅超过11倍。

图片来源于大智慧

片仔癀和东阿阿胶有很多相似之处,两者同属于医药行业,并且产品单一,产品均属于中成药。不过,两者还是有较大的差别:首先,东阿阿胶更强调其保健属性,因此它的受众比较广泛,价格弹性较高,涨价会导致销量较大的变动;片仔癀则是强调治疗属性,对于病人来说治病药是必需品,它的消费量比较稳定,价格弹性更低,涨价不会让销量出现更大幅度的下滑。其次,东阿阿胶所处的行业进入壁垒低,竞争激烈,东阿阿胶提价会导致市场被竞争对手占领;片仔癀在所处行业没有什么竞争对手,产品可替代性弱,不用担心涨价被竞争对手瓜分市场;再次,片仔癀的秘方保密,对于其争论相对较小;而对于东阿阿胶,由于阿胶的制作方法被大众所了解,“水煮驴皮”的效果实际经常受到很大的质疑,作为面向大众的保健品,这是一个让人尴尬的痛点。最后,不同于片仔癀,随着生活水平的提高,人们对于滋补的需求是在降低的。这些不同之处,都导致投资者对于两个企业未来的预期产生差异。

机构观点分化,部分基金清仓减持东阿阿胶

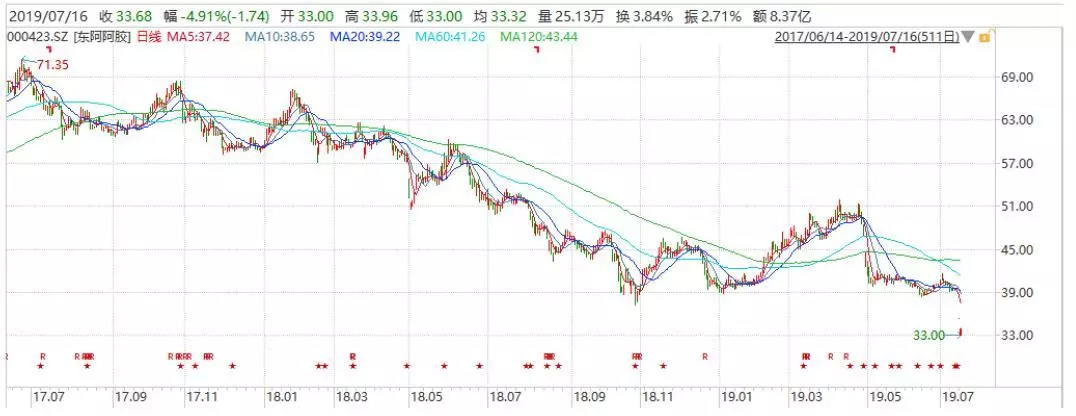

自2017年年中以来,东阿阿胶股价持续下挫,从2017年最高点71.35元下降到35.42元,降幅超过50%,公司的动态市盈率估值也从2017年的最高点93.82一路下降到目前的12.4。而如今,业绩又出现了大幅的下滑,这就很可能导致公司估值进一步下挫,导致戴维斯双杀。

一季报中,华润系两家法人机构是公司最大的股东,自2016年以来不断增持东阿阿胶的股份,截至2019年5月12日,华润系合计持有东阿阿胶占公司总股本比例的32.00%。值得一提的是,公司也是陆股通投资者青睐的对象,从2017年一季度开始就不断加仓,从2%增持到目前的6.5%。

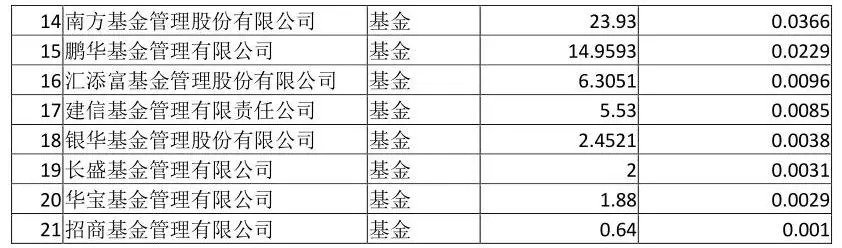

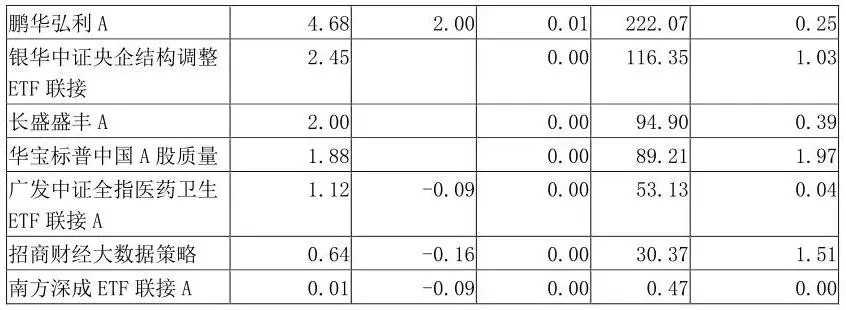

根据Wind统计,2018年年底,重仓东阿阿胶的基金共有10只,合计重仓653.6万股。其中最大的是银华富裕主题,持股数量558万股,持股市值达到2.2亿元。

2019年一季度末,重仓东阿阿胶的基金共有17只,数量虽然有所增加,但是合计重仓217.9万股,较2018年底有较大的减少,重仓的基金公司也有较大的变动,银华、华夏、博时基金等基金公司已经大幅减仓,甚至清仓减持。这反映了机构对于东阿阿胶的观点比较分化。

小结

东阿阿胶曾在2002-2005年间遭遇发展瓶颈,面对市场上众多的同类阿胶产品,东阿阿胶难以建立起认知优势以区别对手。通过重新定位产品,东阿阿胶从“补血圣药”重新定位为“滋补国宝”,新的战略定位不断东阿阿胶引领品类走向主流,引领阿胶品类步入更为主流的滋补品市场,东阿阿胶的新老产品全都供不应求,营收和净利润不断创历史新高。

如今,东阿阿胶“正处于十几年来最困难的时候”,公司产品从以前的“量价齐升”陷入了如今的“量难增、价难涨”的两难的境地。一方面因为营业成本的不断提高,公司不得不提高价格以保证一定的毛利率水平,另一方面价格的提高却又带来客户流失、销量大幅下降的代价,甚至提价造成销量更大幅度的下降,可谓是进退维谷。接下来较长的时间内,公司都将难以避免的涨价策略失效的疼痛期。

当施行了十几年的提价策略不能再为业绩提升做出贡献时,领导层需要考虑未来企业发展的引擎在哪里,需要思考未来如何建立和加强自己的核心竞争力,建立起自己强大的“护城河”。除了在原料供应、渠道掌控、质量保障方面的经营竞争力外,如何找准定位,增强自身的不可替代性,扩大产品覆盖范围,抓住消费者需求、获取消费者的信任更需要深入的思索。

评论