文|科技说

奈飞(Netflix)已经是一家市值超过1400亿美金的小巨头,在其成功的光环之下,在大洋彼岸的中国互联网界出现了大量拥趸。

典型代表为三大视频网站,在几年纷纷强化自制和外部版权采买,突出会员价值,大方向与奈飞保持同步。

虽然从业者并不都认同自己是模仿奈飞,如爱奇艺就一直在强调自己是中国的迪士尼,但奈飞对行业的影响也已是共识。

那么,奈飞和他的中国门徒们又有何具体异同,行业又将往何处发展呢?

和而不同,奈飞和中国门徒各自走出特色道路

奈飞的商业模式相对简单,为付费用户提供优质视频内容,其内容多为外采或自制,截至2018年末,奈飞全球付费会员共1.4亿,平均每月收费10.31美金,当季营收158亿美金,大多为会员销售收入。

从变现方式看,国内视频网站要更加丰富,以爱奇艺为例,虽然截至2018年末,会员总数达到了8610万元,会员收入也有106亿元,占比首次超过广告,达到42.5%,但并不如奈飞如此依赖会员。

其中原因固然有许多,如国内付费观看意识相对滞后,平台方仍然需要在流量和高质量会员之间找到平衡,抑或是,广告收入每年仍有百亿左右,广告主的投放需求较为旺盛,平台当然也乐意这笔大收入。

本文在此希望换个角度,将注意点放在内容的产出方式上。

奈飞与国内三大视频网站相比,最大特点为已经盈利,2018年运营利润为150亿,市盈率高达120倍之高,作为少有的盈利的版权视频网站,资本市场对其进行了过分的褒奖,爱奇艺虽然连续亏损,但市值曾经最高突破330亿美金(现在市值为140亿美金),奈飞对爱奇艺的市值管理有相当大帮助。

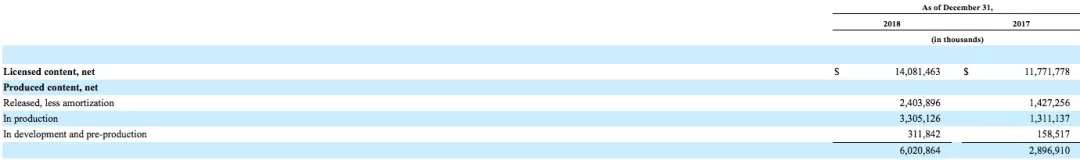

摘自奈飞2018年报

上图为奈飞的版权构成情况,截至2018年末共有200亿美金,其中第三方版权购买占了7成,虽然制作出《纸牌屋》等一线火爆视频,但截至目前自制剧占奈飞比重仍不算太大。

运营层面,大量采买版权有快速成长以丰富版权库的优点,但亦要面临版权授权结束后的续约等问题,企业若把握好其中节奏,并无太大问题。

而从财务角度看,自制剧比例相对较低,将会拉低当期的期间费用,降低企业盈利压力,奈飞在2018年毛利率有37%之多,恰是其中关键(较低比例的自制剧减轻了期间成本,而版权采购则计入投资行为,不影响损益表)。

2018年奈飞运营成本共100亿美金,其中内容大半为摊销计提,为75亿美金,从损益表来看,只要控制好采买价格和数量,使计入期间费用的自制剧不出现过分膨胀,奈飞的持续盈利是可以期待的。

相比之下,国内互联网公司就没这等幸运。

在由UGC转向PGC之后,以爱优腾(爱奇艺、优酷、腾讯)为代表的三大视频网站进行了疯狂的版权抢购大战,在此期间直接将二线视频网站甩出竞争圈,也抬高了内容制作方对视频网站的议价能力。

在相当长时间内,天价版权新闻从未停止,加之视频网站内部的腐败等因素,版权价格长期居高不下。

由于视频网站对多内容采取了加速折旧的版权摊销计提方法(如爱奇艺大概在3年内完成),当版权价格过高,营收短期内难以实现跳跃式发展之时,等来的自然便是亏损。

继续以爱奇艺为例,2018年营收共250亿元,当期运营成本已经高达271亿元,其中内容支出为211亿元。

在内容支出中,版权和自制剧的摊销计提为145亿元,剩余相当部分当属自制剧制作的期间费用。

2018年末,资产负债表中,爱奇艺的自制剧资产共37亿元,上期为16亿元,当期摊销计提23亿,保守估计,当期爱奇艺对自制剧的支出在45亿左右。

爱奇艺的自制剧占比已经超过了奈飞,达到36%,在当下爱奇艺指定的诸多策略中,虽然版权采买的绝对值仍然极大,在2018年对版权采买支付现金也有130亿元之多,但自制剧在战略上的重要意义也是不言自明的。

在灿星招股书也披露,近年综艺节目的网络发行收入也是呈下降趋势。

大手笔在自制剧上,在内容上可获得一定壁垒,尤其一些头部网综、网剧对用户粘性等运营指标的改善,此外,自制剧比例的增加也可一定程度上提高版权采买中的议价权,将价值回到应有的水平。

如上大致勾勒了国内视频网站当下的基本状况:

其一,当下的亏损相当在于为此前高昂的版权价格和较低的变现能力买单,在上一阶段行业洗牌中,以资本为驱动,囤积版权的多寡成为核心竞争力之一,但回归正常,版权摊销稀释了盈利能力,其周期性过去最少需要一个摊销周期,即三年;

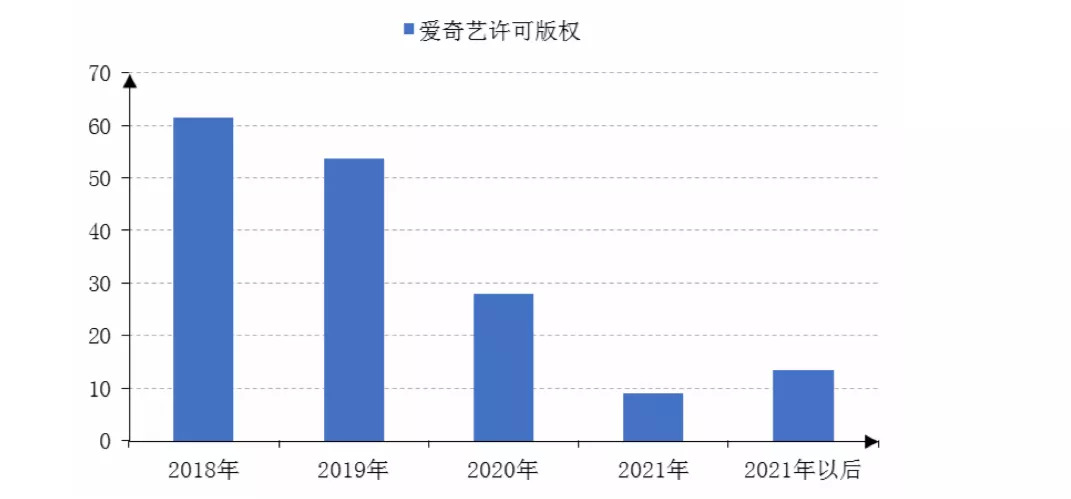

其二,中国较之奈飞的美国在内容制作上多有不同,内容制作单位有各级省市电视台、网络节目制作团队、电影公司等等,视频网站若要获得绝对优势,就要囤积几乎所有版权,这几乎是个短期内难以看到终点的战争,在爱奇艺招股书中,也大致披露了接下来方向,仍然会不断降低版权采买力度;

整理自爱奇艺招股书(2018年虽有超出,但整体方向不变)

其三,自制剧对于国内视频网站的意义颇为重要,但相当考验财务和运营能力,由于我国内容制作生态的复杂性,使得如奈飞那般过多依赖版权采买的行为是难以走下去的,这在短期内或将拉低盈利能力,但中长期后对盈利的改善将会放大。

在当前的节奏中,视频网站自身单靠会员费也是很难回收成本,广告和版权分发收入对整体营收贡献不容忽视。

自制内容恐再引发价格战

截至到2018年末,爱奇艺的付费会员数为8610万,腾讯视频为8900万,优酷虽未即使更新,但三家公司累计付费会员在2.4亿左右是无太大问题的。

这意味着付费会员的行业渗透率不断放大,大气候符合企业发展方向。

但其中虽然官方报价月会员费多在20元以上,但实际上爱奇艺平均会员单月收费大致在10元左右,在仅两年,爱奇艺与京东、小米进行了联合营销,腾讯视频与美团、京东、QQ音乐进行了联合会员绑定,价格战成为获客重要手段,影响了盈利能力,若以20元每月会员费计算,爱奇艺在2018年会员费收入保守将超过200亿,较之如今提高百亿之多。

这也暗示了接下来视频网站的一大运营方向,以内容提高会员溢价能力,这在短期内可改善财务数据。

对于自制剧,行业的竞争也将重新进入拼资金的阶段,在灿星招股书中我们也看到,三大视频网站一直是其主要大客户,在《这!就是街舞》筹备的2018上半年,优酷成为灿星第一大客户,占当期营收的39.4%。

于是,这又引发了一个疑问:在接下来的内容自制或联合制作中,是否有足够的资金就可获得一线制作团队的全力支持。

答案是显然的,好在三大公司短期内都无现金流压力,用价格争夺制作团队也是箭在弦上。

但希望不要打价格战,否则伤害的还是自己。

通过以上分析,奈飞模式有其独特的国外环境,如国际化的气质和条件,国内他的门徒们也并未死磕奈飞模式,而是进行了相当大的调整,短期内(三年左右),国内视频网站的止损无太大希望,前期的高价版权摊销将继续影响盈利,但随着优质自制剧比例的提高,尤其随着会员费告别价格战之后,行业进入良性发展还是可期的。

评论