记者 |

长期以来不愿意被外界比作“小乐视”的暴风集团(300431.SZ),可能正在迎来一场堪比乐视的危机。

暴风集团7月28日公告称,公司实际控制人冯鑫因涉嫌犯罪被公安机关采取强制措施,相关事项尚待公安机关进一步调查。

中伦文德律师事务所高级合伙人滕云称,目前冯鑫的罪名还未公开,但是可以肯定的是,一般的被列入失信被执行人名单只是民商事案件。除拒不执行判决罪以外,因涉嫌犯罪被公安机关采取强制措施,一般都属于刑事案件。涉及上市公司的,可能的情况包括操纵股价、内幕交易等等。

暴风近期的股价,犹如过山车一般。自2019年6月10日左右触底5.91元/股之后,连续攀升,最高达到8.34元/股。特别是6月24日的意外涨停,更是显示出股价中的不平常。

冯鑫涉嫌犯罪是否会成为压垮暴风集团的最后一根稻草,目前还不能确定。只是暴风的岌岌可危,非一日之寒。

早在大华会计师事务所(特殊普通合伙)对暴风2018年年报出具保留意见的“非标”审计报告,就已经预示着危险的来临。

会计师事务所出具的保留意见主要由于几个原因:子公司深圳暴风智能科技有限公司(下称暴风智能)2018年度归属于母公司所有者的净亏损为1.19亿元,流动资产4.13亿元,流动负债1.66亿元。这些都对公司持续经营能力产生重大疑虑的重大不确定性。另外,暴风商誉的账面余额为1.62亿元,商誉减值准备为2,726.93万元。而商誉余额中有1.35亿元是合并暴风智能及其子公司形成。暴风集团并未对其进行减值。简而言之,暴风智能的持续经营能力以及商誉减值的不确定性,是出具非标审计意见的主要原因。

事实上,这些都是暴风的果。而因,早在暴风上市之时就已种下。

失败的伏笔

2015年11月6日,暴风迎来了属于他的高光时刻。在上市后的41个交易日内,暴风集团的股价一路从发行价3.57元/股,冲至123.67元/股,股价创下了2个月37个涨停的记录。当时可谓是“谈暴风色变”,人人都对这家公司充满了迷思。

迷思来源于暴风的业务。

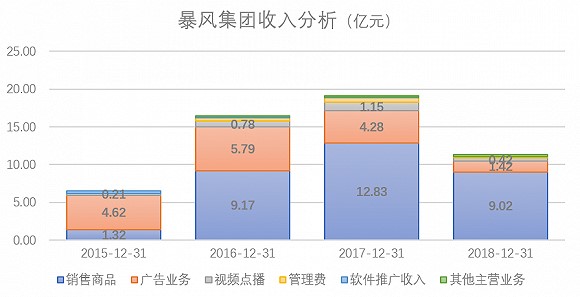

2015年年报数据显示,暴风的收入仅为6.52亿元,净利润还仅为1.58亿元。从收入构成来看,公司2015年销售产品的收入为1.32亿元,同时广告业务的收入达到4.62亿元。可见当时暴风更为倚重的是广告模式。

二级市场的追捧让暴风出现了膨胀。借用资本市场,2015年至2017年期间,暴风进行了各种尝试。

2015年7月,暴风以5100万元投资深圳手势科技51%股权,该公司有在国内互联网演艺行业一流的运营团队。当年10月,暴风又以4600万元的投资持有互联网演艺平台风秀科技46%股权。这些斥资过亿元的秀场业务,很快就“人去楼空”,在2016年末被计提了减值准备。

除了秀场,暴风还先后涉猎了影业、体育等行业。2016年3月,暴风抛出了31.05亿元的高额定增公告,以发行股份和支付现金相结合的方式购买甘普科技100%股权、稻草熊影业60%股权、立动科技100%股权。收购金额分别是10.5亿元、10.8亿元以及9.75亿元。但是最终,由于高估值以及影视行业并购监管的收紧,该方案未能实施。

体育行业也是暴风寄予厚望的一大行业。在2016年的年报业绩沟通会上,冯鑫相当自豪地提到,暴风体育发展效率相当惊人,成立一年不到的时间内,A轮就已经融资2个多亿。

但是目前看来,这些“突发奇想”的尝试也均告以失败。

更值得注意的是, 在上市之后尝到了二级市场股价上涨的甜头之后,冯鑫以及暴风就将矛头转向了更为“广阔”的智能硬件领域。可以看到2016年以及2017年,暴风集团销售产品的收入分别达到了9.17亿元以及12.83亿元,相较2015年1亿元左右的收入规模,暴风集团利用暴风TV以及暴风VR眼镜,在二级市场一路所向披靡,甚至在2016年一举创下95元/股的高位。

TV的宿命

但是缺乏生产硬件基因的暴风,在生产的道路上一路跌跌撞撞。

抛开非标审计意见,暴风的主营业务早已陷入谷底。仅2018年一年,暴风就亏掉了过去五年的所有净利润。而且不似商誉减值等一次性的亏损,暴风的亏损是由于主营业务,也就是暴风TV的亏损。而这正是冯鑫此前全部的希望。

暴风亏损,离不开公司自身的基因。早年做广告业务起家的暴风,在上市之时,商品的销售收入还只是很小的一部分。长期以来的广告思维,为日后冯鑫转战智能家电业埋下了失败的伏笔。

伏笔之一在于不断变化的产品策略。

从2015年的“DT大娱乐”战略目标,到2016年的“N421战略”,以及2017年升级版“AI+2块屏”战略,直到2018年4月冯鑫在发布会上表示:“我们以后不谈铁三角(暴风电视、暴风影音、暴风魔镜)。2018年到2020年,我们内部和对外只说一件事情,就是暴风电视。”不断变化的战略,让暴风集团定位变得并不清晰。

但是时间不等人。在错失了最美好的三年后,暴风仿佛已经迷失。收入方面,广告以及硬件收入一直都是暴风的两架马车,齐头并进。但在这一过程中,暴风收入重心就发生了偏移。2017年前后,暴风广告业务收入从4.28亿元一路下降至1.42亿元。但是硬件业务收入却没有得到提升。

更可怕的是,暴风的硬件,赶上了最坏的时候。

2018年由于资本寒冬,无论是暴风TV还是乐视TV,面对早已占据大量市场份额的TCL、海信等老牌厂商,都是枉然。除此之外,小米也成为了暴风全新的竞争者。据奥维云网《中国彩电整体市场月度全渠道推总分析》数据,2018年4月,暴风TV销量达9万台,同比增长超过600%。但这个数据只是同期小米的1/3。2019年2月电视品牌中国出货量排名TOP10榜单上,除小米外,其余全是传统电视厂商,暴风更是影踪全无。

曾经,暴风TV有寻求过外部支持。2017年12月末,苏州东山精密制造股份有限公司(下称东山精密)、如东鑫濠产业投资基金管理中心(有限合伙)(下称如东鑫濠)向暴风统帅合计增资8亿元。增资完成之后,暴风集团以及暴风控股合计持有暴风统帅31.97%的股份,依然拥有控制权并为第一大股东。其中,东山精密可以在生产上对暴风TV产生帮助。

但是从结果上来看,暴风TV显然并没有得救。

2017年财报显示,暴风电视的销售毛利率为-3.51%。2018年,其销售毛利率进一步下降至31.97%。短期来看,暴风TV不仅对公司综合销售毛利率没有正面的贡献,反而还形成负面拖累。

路在何方

即便抛开冯鑫涉嫌犯罪一事,暴风的财务情况也已四面楚歌。

2019年一季报数据显示,暴风账面货币资金仅为631万元,同时净资产为-8.97亿元,也就是资不抵债。而在2017年末,净资产还有8.74亿元。这一变化的主要来源,在于暴风TV滞销存货带来的存货减值准备、坏账以及商誉减值。

也就是说,暴风已经对其核心业务进行了减值,这也意味着一次跌倒,暴风再无爬起的可能。

暴风披露的2019年半年度业绩预告显示,2019年上半年度归属于上市公司股东的净利润亏损:2.3亿元–2.35亿元。亏损的主要原因,就是暴风智能TV的亏损。此外,暴风智能对行政、线下销售等部门进行了调整,预计商誉减值约1.27亿元。另外还包括应收款项按账龄计提坏账准备约3,500万元。

除此之外,暴风还公告,2018年度公司归属于上市公司股东的净资产0.24亿元,公司存在2019年上半年归属上市公司股东净资产为负的风险。

眼见他起高楼,眼见他宴宾客,眼见他楼塌了。从上市的风光到如今的跌落,暴风只花了短短的51个月的时间。

评论