2019界面·财联社上市公司创新峰会召开。上海交通大学上海高级金融学院会计学教授、博士生导师陈欣发表题为《以上市公司高盈利质量重塑资本市场信心》的主题演讲。演讲分别围绕中美股市对比、A股市场环境、如何重塑资本市场信心等话题进行阐述。

陈欣认为,A股并非零和博弈的“赌场”,但个人投资者缺乏好公司辨别力。当前市场的市盈率的估值水平,几乎处于整个历史最低的水平。而投资者保护是市场信心的关键。

长期来讲,陈欣认为需要形成以公司的内在价值为投资指挥棒的市场氛围,最终吸引居民财富从房地产市场转向股市。

陈欣举例称,居民买了商品房后,外人几乎很难把房子从其手上剥夺走。但个别情况下,投资者买了股票,大股东利益相关方却有非常多的方式侵吞投资者的财富。如果想吸引中国已经创造出的极大量的社会财富,从房地产市场向股市转移的话,就需要从行政和司法这两个层面极大地加强对投资者的保护。

以下为演讲精华:

今天,非常高兴和大家分享“中国资本市场以及盈余质量”的相关内容。今天的主题是《以上市公司高盈利质量重塑资本市场信心》,那么如何理解这句话?

一、中美股市对比

从过去十年A股的走势和美国标准普尔的走势比较来看,美国的股票走势基本上是“慢牛”的格局。中国股票的走势,收益率大大低于美国标准普尔。二是A股的波动远远比美国普尔大。长期来看我们的波动率基本上是美国的一倍,收益率却低一半左右。

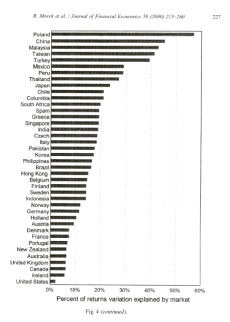

如图,这是学术界在2000年左右做的一个对比。这个指标叫做synchronicity,也就是股价同涨同跌的幅度,它显示了个股的波动能被大盘波动解释的程度。这个指标中国大概是40%几,美国的市场大致是3%。可以从两个方面理解它:

第一、中国的宏观政策因素所带来的影响本身更大。第二,大家把它作为市场效率的解读,A股的定价效率不高。

二、财务指标能预测股票回报吗?

按理说,中国市场一般感觉不是那么有效率,一个直觉是你能够发现套利的机会。是不是从财务角度就能预测股价未来的表现?很多人用市盈率、市净率,公司的ROE、公司过去几年的增长率、研发费用,来预测股价的回报率。根据这篇论文的研究,我们发现财务指标在A股市场的预测能力比在美国市场的预测能力要弱得多。这说明什么问题?

后来这个研究又做了一个测试,看财务指标对股价的预测能力在什么时候会更差。最后发现,预测能力在股价波动同步性特别高的这些地方,预测能力会特别弱。也就是说,定价特别没有效率的股票,它的预测能力特别弱。还有一点是,在市场化程度比较差的省份,预测能力会比较弱。

这个学术研究发现的经济含义是,一方面我们预测能力弱,可能是因为我们的财务指标本身质量就不高;第二我们的市场定价又不准确。你去用一个噪音特别大的指标,预测另外一个噪音非常大的指标,所得到的预测能力一定是比较差的。

三、中国A股的市场环境

1、A股的市场存在乱象

一是比如所谓的庄家、机构投资者、基金等一起操纵股价。二是我们发现大量的散户在进行噪音交易,结果是导致整个市场换手率极高。三是中介机构,包括券商、会计师事务所、律师以及一些基金投资机构,这些主流的机构它在资本市场的作用并没有发挥得那么好,并没有尽职。

2、中国公司的财务信息质量还有待提升

上市公司层面的信息,我们可以看到大量上市公司的盈余数据被操纵,而且还存在造假现象。最近我们经常看见市场对一些上市公司的负面事件,会有非常大的反应。但是从会计丑闻的层面来看,它的影响其实并不是那么大。比如,如果市场上有人写一篇文章说什么公司会计指标看起来异常,有造假嫌疑,这种事件的市场反应一般是比较弱的。

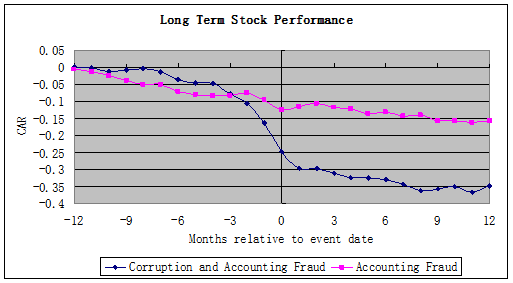

如图粉红色的线,当市场上有较大的会计丑闻时,A股的反应一般只有10%几。如果上市公司领导人发生了贪污腐败被抓了,这种情况下市场反应会大得多。

从这个角度可以看出,我们的市场在传统意义上,其实不是那么看重会计上的质量。中国市场看重什么?如果公司被证监会作为负面样板,说我认定你造假了,这种情况下市场才是真正关心的。证监会认定造假往往需要非常长的过程,等到证监会认定了造假可能已经好几年以后了,对投资者来说它的反应就会严重地滞后。

再比如,最近大家都知道康美药业的案例。康美药业的案例,站在公司的角度他自己说前期发生了会计差错,这个会计差错所涉及的金额,仅仅是货币资金这一项就300亿,公司说算错了。证监会后期也有一些相关的调查结果出来,确实认定有造假行为,但是我们可以看到康美药业的实际控制人马兴田涉及到300亿造假仍然能参加近期的股东大会。

从公司股价来看,确实反应非常负面。原来一千多亿市值的上市公司,现在只有150亿左右了。这样一个现象对A股市场会造成什么样的影响?最直接的影响会影响到整体的估值。不仅仅影响到所涉及的可能被认定造假的公司,而且会影响到投资者对整个资本市场的信心,对整个资本市场投入所需要的回报率。

3、A股换手率极高

看一下A股市场,有一个特别大的特点——换手率极高。现在A股的换手率,如果除去大股东的持股,基本上大概一个月换手一次,一年可能换手12次左右。如果把A股的换手率和其他主要市场来比的话,我们远远高于其他市场的换手率,以至于有很多的批评说A股市场是“赌场”。我倒不这么认为!我觉得整个A股市场是在创造价值的。

因为赌场完全是一个零和游戏,你赚他它一定会赔,但是A股实际上存在大量的不断创造价值的公司。现在问题是,很多投资者,尤其是个人投资者缺乏辨别好公司的能力。

4、A股上市公司盈利能力与估值

我们看到的结果是,尽管在过去十年当中上市公司的整体盈利能力不断地在增加,每年基本上平均10%左右的净利润增加比例,但是我们的估值水平不断地下降。当前整个市场的市盈率的估值水平,应该说处于整个历史最低的水平了,尽管指数不是最低,但是估值水平已经达到2013年左右的最低值附近。

蓝筹股在中国的估值更低,小股票、小市值的股票估值更高。这个规律和以美国为主的英美市场的规律是不一样的。在美国市场,一般来说大家认为小股票风险更大,因此投资者要求的回报率会更高,会造成它的估值下降。龙头股反而估值更高。我们国家是倒过来的,部分原因有壳价值的存在。

如果把流通股单独拿出来看的话,整个A股市场流通股个人投资者持股占比高达三分之二。在这样一个投资者架构下,个人投资者应对的方法是不停地交易,个人投资者2017年在整个市场的交易量占到82%,对应看美国机构投资者占的比例非常高,他们更愿意进行长期投资。

5、投资者保护是市场信心的关键

我们国家为什么市场会是这样?一个关键原因是,在A股市场对投资者保护还不是很到位。

一个典型是信息披露造假,行政处罚最高60万,大家觉得很好笑,康美药业造假涉及到300亿的资金,可能最后就是罚它60万。在刑事处罚上,这个空间非常大。我们现在依靠行政保护,也就是证监会,但是证监会忙不过来。

从中美证券欺诈处罚的对比来看,美国对于投资者的保护就要强得多。投资者保护的水平实际上与证券市场发展发达的程度息息相关。可以看到,英国和美国、加拿大,这些国家都是属于证券化率比较高的国家,而日本、法国、中国属于相对证券化率比较低的国家。我们国家的退市制度也不尽人意,坏企业我们退不出去,美国每年要退平均400家企业以上,我们国家可能一年只有几家企业退市,而且退市之后往往都还有恢复上市的可能性,所以坏企业得不到足够的惩罚。

四、科创板改变中国股市的“初心”

现在我们国家从国家战略层面创设了科创板,我的理解科创板非常重要的角色就是,帮助我们改变初心,能够在投资者保护方面另起炉灶,重新建立相应的规章制度,推动我们证券市场基础性制度的改革。今天MSCI就要宣布下一步对A股增资的比例。其实我们的市场已经足够便宜,我们有增长,而且境外资金非常看好我们中国的市场,但是现在中国投资者自身来参与股票市场的信心仍然有待提高。

五、如何才能打破A股市场的“死循环”?

我们要认识到,A股市场从基本面是有非常非常多好公司的,并不是所有的公司都是我们看到的造假公司。如何才能打破A股市场的“死循环”?

首先是从行政和司法的层面极大地加强对投资者的保护机制。第二,中介机构在未来是不是能够使他们各司其职,能够和上市公司一起努力提高上市公司的盈利的质量。从长期来说,要让我们的市场形成以公司的内在价值为投资指挥棒的氛围,最终我们要达到的目标是吸引居民的财富,从房地产市场向股市转移。

为什么大家的财富都愿意向房地产市场投入?一个重要的原因,我认为是中国的制度对房地产市场的保护。你买了商品房以后,制度对它的保护是非常到位的,外人几乎很难把你的房子从你的手上剥夺走。按照现有的做法,你买了股票,大股东利益相关方有非常多的方式侵吞你的财富。

如果想要吸引中国已经创造出的极大量的社会财富,从房地产市场向股市转移的话,我们就需要从行政和司法这两个层面极大地加强对投资者的保护。最终,我们希望能够实现企业和资本市场长期共赢的正向循环。当企业家愿意在资本市场中提高他们上市公司盈利质量的时候,我们看到市场愿意给它更高的估值。好企业和坏企业,市场能把它们区分开来。这样才能够最终实现一个资本市场对社会资金的有效配置,企业和资本市场实现一个长期的共赢。

这就是我今天分享的内容,谢谢大家。

评论