文|新经济e线

8月8日上市的柏楚电子(688188.SH)首日盘中涨幅一度超过300%。截至当天收盘,晶晨股份(688099.SH)和柏楚电子仍分别上涨272.36%和255.61%,收盘价为143.36元和243.88元。此前,首批25家上市公司的平均涨幅高达189%。

截至8月9日收盘,在已经上市的27只科创板公司中,百元以上的股票多达8只,占比近三成。其中,柏楚电子以242.51元的收盘价成为科创板第一高价股。紧随其后的是首批上市的安集科技(688019.SH),当日收盘价为166.38元。

显然,赚钱效应也吸引了越来越多人对科创板的关注,特别是部分股民试图通过融资加杠杆买入以博取更大的收益。

不过,新经济e线注意到,已有头部券商向股民任性融资加杠杆说不了。仅在8月9日一天,招商证券(600999.SH)和广发证券(000776.SZ)便双双祭出重拳,全面收紧科创板股票信用融资买入。

其中一条就明确,信用账户维持担保比例不高于180%的,持仓单一科创板股票市值占信用账户总资产的比例为0%。换句话说,客户达不到这一要求的话,就休想融资买入科创板股票了。

值得关注的是,就在科创板两融业务全线收紧的同时,A股(不含科创板,以下同)却在进一步放开两融业务限制。

8月9日,证监会新闻发言人常德鹏表示,近日证监会指导沪深交易所修订出台了融资融券交易实施细则,同时指导交易所进一步扩大两融的标的范围,对两融交易机制作出了较大程度优化。其中,将两融标的股票数量由950只扩大至1600只。

同时,该细则还取消了130%的最低维持担保比例,改为由券商与客户约定最低维持担保比例要求。

头部券商下狠手

“实际上,考虑到波动较大的交易风险因素,科创板融资融券业务风控比A股其他板块要严格得多。但券商最新的调整进一步拉起了科创板两融业务警戒线。”对此,有知情人士告诉新经济e线。

据悉,在8月9日收市后,招商证券即通过行情交易软件向科创板客户发布了最新两融业务交易规则调整通知,新规将在8月12日开市起正式实施。上述调整主要针对科创板两融业务信用账户持仓集中度进行实时控制。

新经济e线注意到,与招商证券如出一辙的是,广发证券也于8月9日在公司官网发布了“关于调整科创板融资融券业务信用账户持仓集中度实时控制指标的通知”。

该通知称,根据证券市场变化情况,在整体业务风险可控的前提下,经研究,公司决定自2019年8月12日起,对科创板融资融券业务信用账户持仓集中度实时控制指标进行适当调整。调整后的实时控制指标具体如下:

1、信用账户维持担保比例不高于180%的,持仓单一科创板股票市值占信用账户总资产的比例为0%;

2、信用账户维持担保比例高于180%的,持仓单一科创板股票市值占信用账户总资产的比例不超过30%;

3、信用账户有负债(含已委托但尚未形成负债部分)的,持仓科创板单一板块的股票市值占信用账户总资产的比例不超过30%;

4、信用账户无负债(含已委托但尚未形成负债部分)的,持仓科创板单一板块的股票市值占信用账户总资产的比例不超过50%。

截至目前,针对科创板公司股票,多数证券公司已经经历过一轮两融业务的规则调整,风控级别有所提高。而在科创板正式开市之前,各家券商都修改了科创板两融业务合同规定,要求客户签署科创板专用的补充协议,并上调科创板股票持仓集中度进行相应的门槛。

早在7月17日,招商证券就已经发布对科创板两融信用账户集中度指标进行限制的公告。彼时,投资者信用账户维持担保比例低于180%的,同样也不得融资买入科创板股票,但投资者信用账户无任何负债时,则没有科创板证券持仓集中度指标的限制。

同样,广发证券调整后的两融实时控制指标也表明,即便是信用账户无负债的话,持仓科创板总市值占信用账户总资产比例也不得超过50%。这意味着客户如果要全仓买入科创板股票的话,在信用账户中是无法做到的,顶多也就半仓。

9家融券余额反超

另据新经济e线调查发现,在现已上市的27只科创板股票中,有9家科创板公司股票融券余额已经反超融资余额。

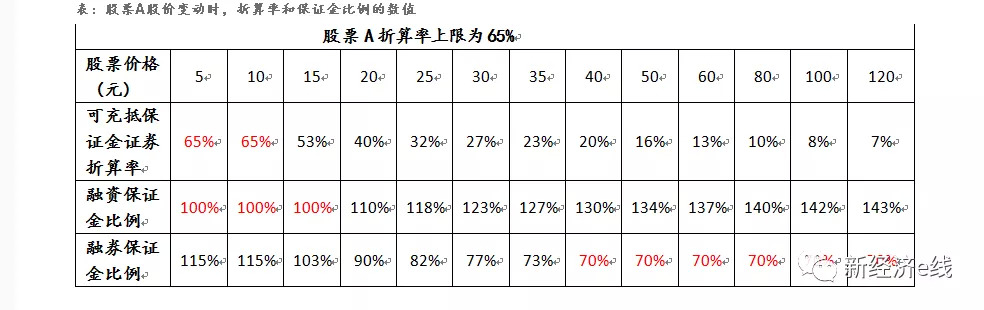

华泰证券科创板股票A股价变动时,折算率和保证金比例的数值

Wind统计数据表明,截至8月8日收盘,上述27只科创板股票融资余额和融券余额合计分别为30.48亿元和28.38亿元。而在7月22日科创板开市首日,25只科创板股票融资余额合计12.75亿元,融券余额合计7.97亿元。相比之下,上市以来科创板融券余额增长势头更快,环比增幅高达256.09%,而融资余额环比增幅则为139.06%。

其中,个股融券余额超过融资余额的共计有9家科创板公司,分别包括柏楚电子、心脉医疗(688016.SH)、晶晨股份、沃尔德(688028.SH)、虹软科技(688088.SH)、睿创微纳(688002.SH)、天准科技(688003.SH)、光峰科技(688007.SH)、中国通号(688009.SH)。

8月8日,就在晶晨股份、柏楚电子上市首日,其融券余额分别为1.69亿元和1.51亿元,分别比其融资余额高出7547.53万元和4333.06万元。

此前,在首批25只科创板股票中仅有3只股票遭遇了同样的情况。中国通号上市首日融券余额比融资余额高6619.17万元;心脉医疗、嘉元科技融融券余额比融资余额分别高出2006.32万元和1994.61万元。

截至目前,科创板融券券源主要供机构客户使用,一般依托有稳定盈利的交易模型,用于日内回转交易赚取差价,即先高位融券卖出,再低位买入还券;或者先低位买入,再高位融券卖出。

私募排排网研究员刘有华对新经济e线表示,利用融券T+0这种方式则不需要提前建立底仓,也不需要承担底仓下跌的风险。

具体交易方式为:当日买入,然后高位融券卖出,也可以先高位融券卖出,低位再买入等方式,都能实现当日T+0的效果。但是高频T+0交易也要考虑到融券的成本,这也是部分私募所考虑的问题。

另有私募投资机构人士告诉新经济e线,科创板上市首日券源比较稀缺,后续放出来的比较多,基本上都能融到。“科创板上市首日T+0收益很可观,能达到20%以上,后续几个交易日收益一般,约5%左右。”该人士如是说。

此外,作为融资融券可充抵保证金证券,科创板股票需要根据交易时间内股价变动幅度以动态调整折算率。

新经济e线从华泰证券官网获悉,截至8月9日,27只科创板股票中,基准折算率最高的为中国通号,28%。方邦股份(688020.SH)和杭可科技(688006.SH)分别为22%和21%。而最低的中微公司(688012.SH)为0。

余下科创板公司中,基准折算率低于10%的股票分别为安集科技、沃尔德、铂力特、柏楚电子,分别为9%、8%、9%、7%。上述4只股票中,除了铂力特以外,其余均百元以上高价股。

A股两融大扩容

不过,随着证监会指导沪深交易所修订的《融资融券交易实施细则》(《细则》)于8月9日正式出台,A股市场融资融券交易机制作出较大幅度优化的同时,进一步扩大了融资融券标的范围。《细则》将自2019年8月19日起正式实施。

一是取消了最低维持担保比例不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例。二是完善维持担保比例计算公式,除了现金、股票、债券外,客户还可以证券公司认可的其他证券等资产作为补充担保物,增强补充担保的灵活性。三是将融资融券标的股票数量由950只扩大至1600只。标的扩容后,市场融资融券标的市值占总市值比重由约70%达到80%以上,中小板、创业板股票市值占比大幅提升。

证监会新闻发言人常德鹏表示,规则调整后不再统一规定维持担保比例最低限,并不是取消最低维持担保比例,扩大担保物范围,也不是不用考虑担保物质量。上述调整的目的是改变“一刀切”的做法,将监管、自律的强制要求转化为证券公司自主风险管理的内在需求,交由证券公司与客户自主约定。

对于客户资信较强、担保品流动性较好的,证券公司可经评估后适当调低最低维持担保比例,反之可提高。同样,扩大融资融券标的范围,亦是引导证券公司根据自身风险管理能力在标的范围内自主设定标的池,切实做好客户适当性管理、保护投资者权益。

据上交所当晚公告表明,按照加权评价指标从大到小排序选取275只股票作为新增标的股票,扩大范围后本所标的股票数量为800只。

深交所公告亦称,此次扩大标的股票范围的基本原则为优先保留现有标的,并对符合相关规定的深交所上市A股股票,按照加权评价指标从大到小排序,选取375只股票作为新增标的股票,由现有425只扩大到800只。

8月7日晚间,证金公司发布公告,决定自8月8日起,整体下调转融资费率80个基点。其中,182天期费率由4.3%下调至3.5%,91天期费率由4.6%下调至3.8%,28天期费率由4.7%下调至3.9%,14天期和7天期费率由4.8%下调至4%。

Wind数据显示,从2010年3月31日推出以来,两融业务经历了2010~2012年的萌芽期,2013年的首轮爆发期以及2014年的高速增长期。2014年8月以后,两融业务开始呈几何式增长,当年12月19日首次突破万亿元大关。一年时间,两融增幅近200%。

等到2015年6月18日,两融余额达到2.27万亿元的峰值,减少至当年9月30日的9067亿元,仅用了3个月,规模却减少了60%,重回2014年年底的水平。同期,上证指数下跌40%。

随后的4年里,两融余额始终在1万亿元上下徘徊。截止2019年8月8日,沪深两融余额为为8964.95亿元,较前一交易日的8977.25亿元减少12.3亿元;较2015年峰值减少1.37万亿元。

其中,沪深融资余额为8846.49亿,占A股流通市值比例为2.1%;融券余额为118.47亿,占A股流通市值比例为0.3%。

值得关注的是,《细则》一方面新增其他担保物作为维保比例的考量因素,另一方面规定券商可以和客户约定维保比例,无疑将对券商的风险控制能力提出重大考验。

微信号:netfin888

评论