译|智堡 杨楠

前文《俄罗斯经济为什么不行?》分析了后苏联时代俄罗斯经济的发展历程,探讨了俄罗斯经济中根深蒂固的长期性问题,以及2014-15年货币和地缘政治危机对俄罗斯经济的冲击和影响。本文将着重描述在受制裁的五年中,俄罗斯的发展窘境。

摘要

到2019年夏,是俄罗斯受到经济制裁的五周年。2014年3月克里米亚事件发生后,俄罗斯开始受到个人制裁,而大部分经济制裁则始于2014年7月。

相比于之前的经济增长周期,在过去的五年里,俄罗斯经济一直在低轨运行。贫困人口、低迷的商业环境和收紧的财政货币政策是增长缓慢的主要原因,但我们坚信制裁的作用同样不容小觑。

制裁之下,最显著的趋势是:(1) 不确定性更高;(2) 努力减少对美元的依赖;(3) 外贸转向东方;(4) 对本地金融资源的依赖程度大大提高。外国直接投资 (FDI) 再未回到制裁之前的水平。

不断变化的制裁框架增加了不确定性,使制裁过程更加痛苦。在没有明确要素推动经济快速增长时,这种不确定性,加上疲软的国内需求,使得俄罗斯的潜在增长率一直保持在1.5%左右。

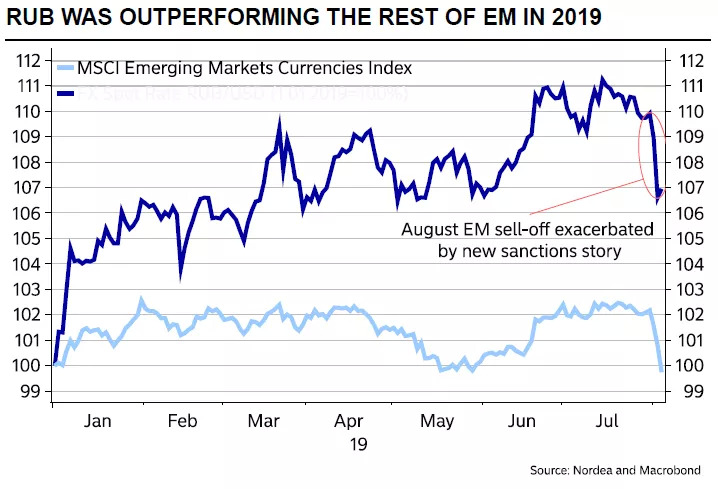

俄罗斯卢布(RUB)今年上半年表现强劲,但经不起8月风险情绪的恶化。新一轮制裁更是火上浇油,提醒着投资者制裁还没结束。我们预计,只要全球风险情绪持续受损,RUB将存在下行风险。

宏观:俄罗斯的反制裁之路

俄罗斯受西方的制裁已历五载,是时候评估一下制裁的效果了。在制裁期间,我们看到显著的趋势包括:(1) 不确定性更高;(2) 努力减少对美元的依赖;(3) 外贸转向东方;(4) 对本地金融资源的依赖程度大大提高。

制裁措施一瞥

简而言之,2014年的制裁限制了俄罗斯金融、能源和军事领域的主要企业在国际金融市场上的借款能力 (期限分别超过14天、60天和30天)。技术制裁限制了向俄罗斯公司提供用于深海、北极近海或页岩油的勘探和生产项目的技术。在2017年,美国在执行《通过制裁打击美国对手法案》(CAATSA) 后,其制裁程度明显加强,该法案提出了对任何违反对俄制裁的实体实施二次制裁的可能性。2018年,俄罗斯主权债务受到制裁的风险,引发了市场的剧烈震荡。

威胁有时比行动更痛苦

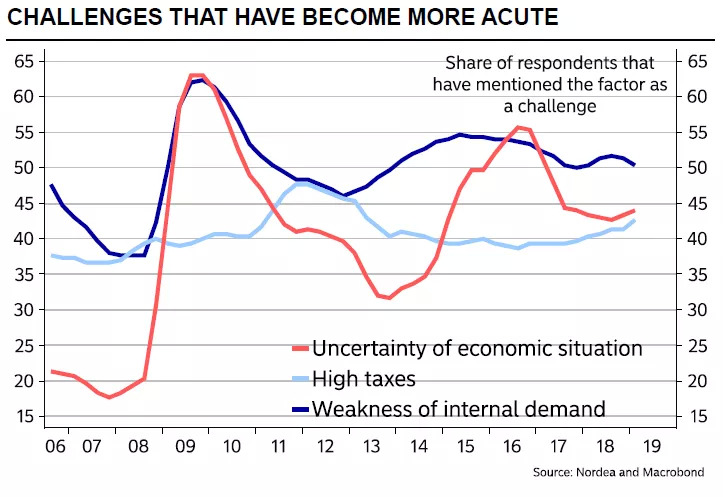

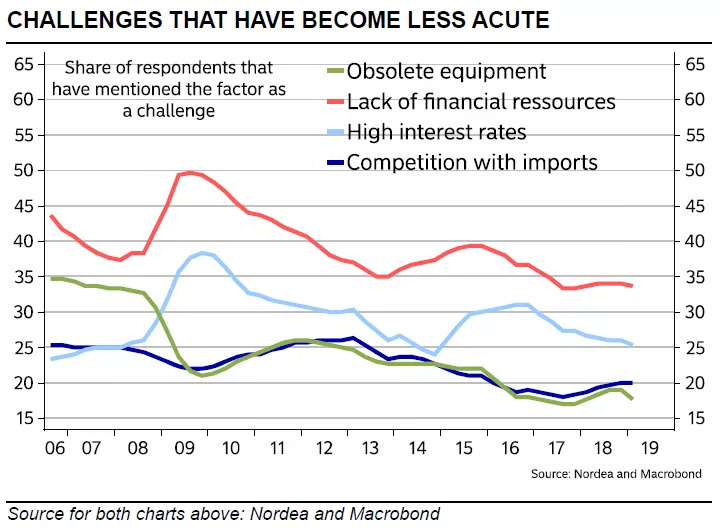

制裁显然使俄罗斯的局势更加多变。学术研究表明,如果制裁措施经常更改,会令经济主体更加痛苦,因为这会使其无法完全适应。这确实是俄罗斯正在经历的事情。持续的额外制裁威胁是外部波动的一个重要来源,因为新制裁 (如果有的话) 会显著影响汇率,并导致通货膨胀和利率上升。在这种情况下,预测的可靠性降低,投资决策的风险加大。企业调查证明,经济不确定性上升会带来不安。在限制增长潜力的关键因素中,不确定性仅次于内需疲软。

减少美元依赖

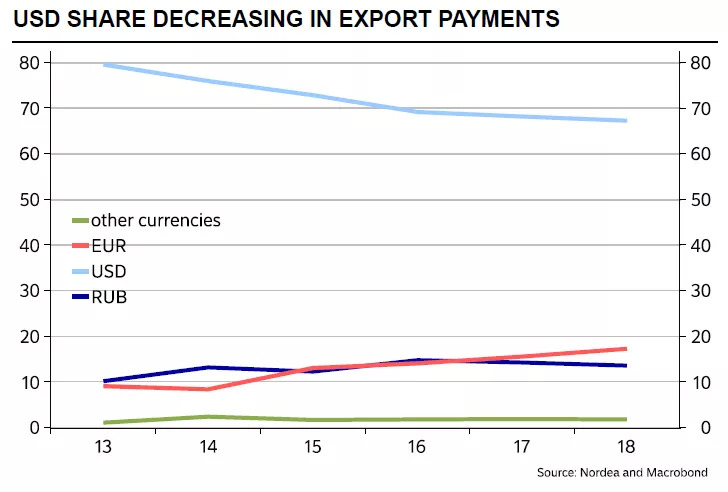

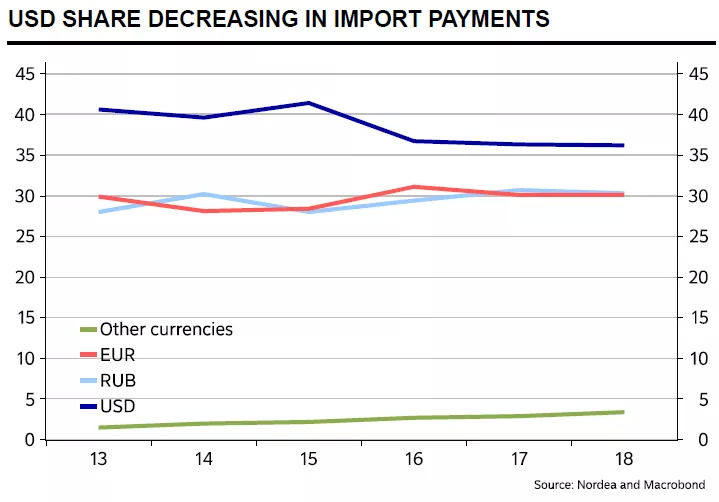

有时,制裁引发的审查导致美元支付变得更加复杂和缓慢,这又使得在进出口的外汇支付体系中,美元的市场份额有所下降。目前,美元仍是主要的支付货币,但制裁威胁持续推动企业转向其他货币。在我们看来,美元的份额可能会继续下滑。

转向东方

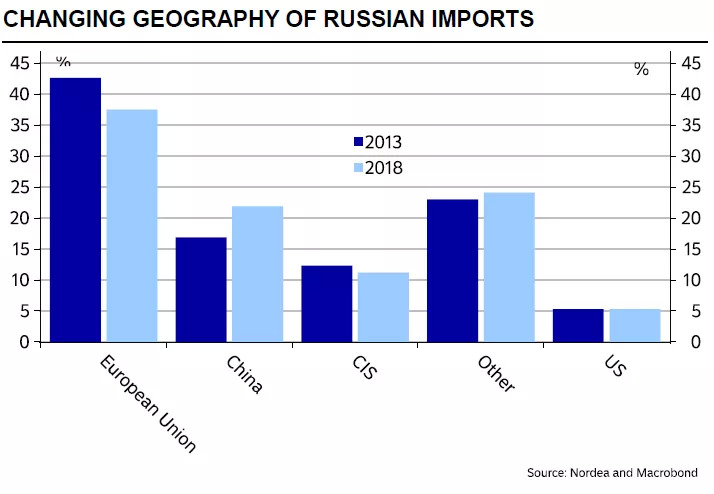

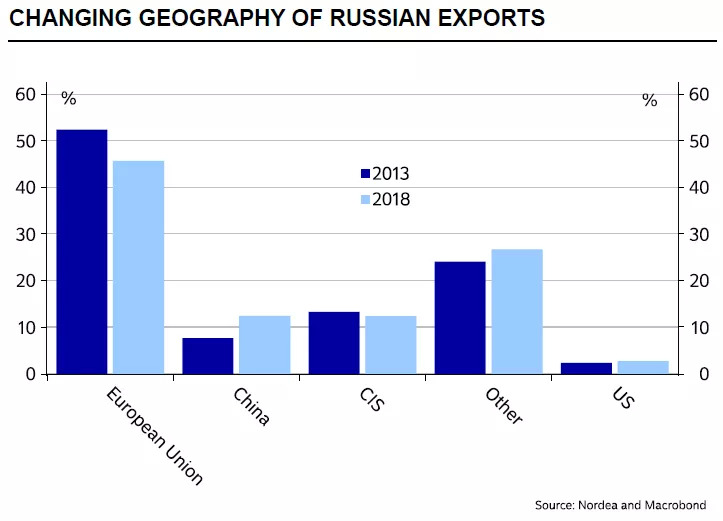

早在2014年,为应对和西方的关系恶化,俄罗斯当局强烈主张加强与亚洲的联系。五年后,从中国的进口在俄罗斯进口中的占比增加了5个百分点,而欧盟的占比则等额下降。有趣的是,在全球范围内,欧洲在全球进口的占比并没有出现同等的损失 (它一直保持相对稳定在32%左右)。在俄罗斯,中国一直在蚕食欧洲电机和设备的市场份额。

2014年,俄罗斯实施了食品禁运作为反制裁措施,这解释了为什么欧盟在俄罗斯市场的份额会下降约1.5个百分点。这些进口品部分被独联体 (CIS) 和拉美国家的进口品所取代,部分被本地生产所取代。

进口食品和农业项目所占份额大幅下降,例如家禽和肉类从17%下降到8%,奶酪从49%下降到30%。自实施禁运以来,俄罗斯国内的食品产业增长了25%,而所有产业的平均增长率仅为9%左右。然而,食品价格在过去5年的上涨速度要快得多,这表明该政治举措对消费者产生了重大影响。

石油部门尚未受到制裁的全面影响

虽然农业和食品行业是制裁机制的受益者,但石油行业可能是最容易受影响的。制裁的一个痛点是限制获取用于石油生产和勘探的技术和服务。不同于金融限制,此类制裁的影响不会立即显现,但从长期来看,其负面影响往往会累积,并且愈发惨痛。

尽管俄罗斯目前的石油开采量处于后苏联时代的高点,但这在很大程度上是制裁之前的投资结果。官方政府的预测是石油开采量将在2024年达到稳定上限,但独立智库预测,俄罗斯石油开采将会在2020-2021年达到峰值,然后开始逐年下降1.5%左右,部分原因是用新油田取代已枯竭油田存在技术困难。

制裁导致从国外融资的减少和对当地资源的更大依赖

由于受到制裁而在进入全球金融市场时受到限制,俄罗斯经济走上了痛苦的去杠杆道路。外债从2013年的7280亿美元下降到2016年的5110亿美元 (其中减少的1140亿美元是实际债务削减,剩下的是卢布兑美元贬值从而对以卢布计价的外债产生的影响)。五年的制裁之后,俄罗斯对外国借款的依赖比过去要小得多。

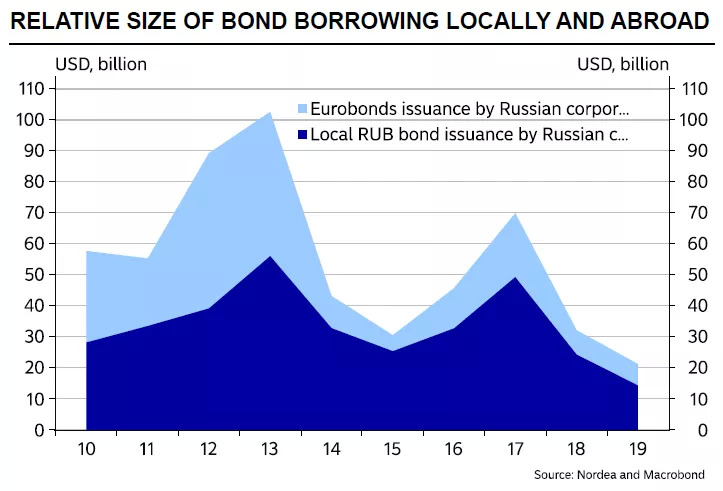

在债券发行方面,将制裁之后与制裁之前相比,俄罗斯企业在海外市场获得的融资份额从一半降至约四分之一。银行融资的情况也类似,俄罗斯企业的国际银团贷款市场在制裁后被削减了一半。

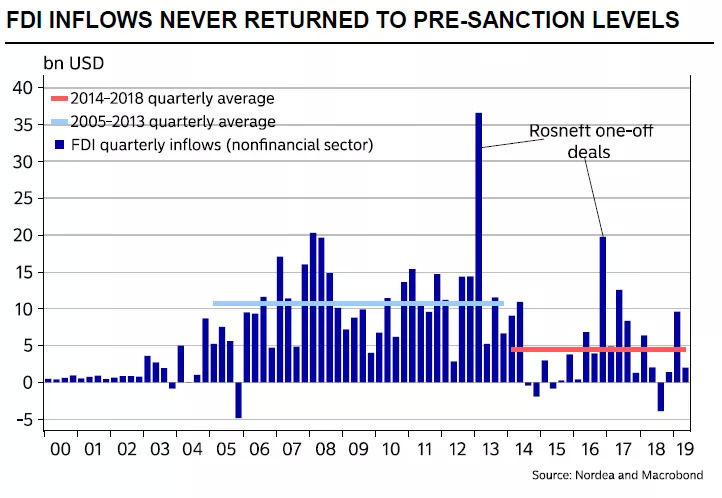

外国直接投资 (FDI) 形式的融资也变得稀缺。FDI的流入再没有恢复到制裁前的水平。流入量减少幅度最大的是金融和零售业。俄罗斯消费者的收入停滞不能带来有前景的商业潜力,新的制裁威胁 (如前所述) 导致不确定性增加。外资银行在银行部门总资本中的占比从制裁前的超过25%下降到2019年的15%左右。外资银行的缩减反映了国际合作前景的恶化和对许多俄罗斯大型公司的融资限制。

增长滞缓仍将持续

在过去的五年里,相比于之前的增长周期,俄罗斯经济一直在低轨运行。贫困人口、低迷的商业环境以及收紧的财政货币政策是增长缓慢的主要原因,但我们坚信制裁的作用也不容小觑。如今俄罗斯潜在增长率位于1.5%以下,目前我们没有发现一些明确的因素可以推动经济持续较高增长。

卢布 (RUB):潮水转向

RUB在今年上半年的表现非常强劲,但不能忽视8月份风险情绪的恶化。风险仍倾向于下行。

2019年上半年表现强劲

RUB的表现在1-7月令人印象深刻,对美元升值9.5%,是新兴市场货币中表现最好的。这一优异表现是去年RUB过度疲软的反弹,而去年RUB的疲软在很大程度上是由未兑现的制裁威胁造成的。

去年离开俄罗斯市场的外国投资者在2019年又回来了。我们认为,这一特定因素放大了今年早些时候全球市场相对积极的风险情绪,支撑这种情绪的是各方希望达成贸易协议,并且希望美联储采取更温和的立场。

8月初的一场惊涛骇浪

自8月初 (RUB出了名的糟糕表现) 以来,形势似乎正在发生变化。新一轮升级的贸易战及其对石油市场的影响,给RUB带来了负面影响。对新兴市场货币而言,美联储的有限温和以及由此带来的美元走强给新兴市场货币带来了挑战。8月初的新一轮制裁更是火上浇油。

制裁的话题重新成为焦点

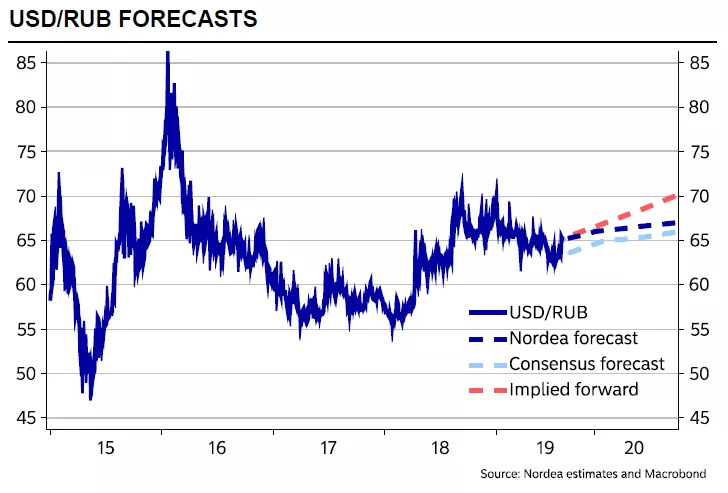

因此,RUB的风险现在倾向于下行。尽管俄罗斯暂时避免了最坏的制裁方案,但制裁的话题又重新成为俄罗斯外汇市场的焦点。一些人担心,美国政府最近实施的相当谨慎的制裁有可能会在国会议员中引发较多的不满情绪,他们可能会认为这些措施还不够并且更积极地推动进一步的制裁方案。

快速复苏是不可能的

这种情绪在当地和全球都发生了变化,RUB不太可能会很快回到2019年的最高点 (RUB/USD为62.3,RUB/EUR为70)。要做到这一点,要么通过降低全球保护主义的水平,要么通过美联储更为温和的措辞,从而大幅改善全球的风险情绪。

在我们看来,今年余下时间更可能出现的情况是,全球持续的不确定性推动资本流向安全资产。因此,我们认为到年底RUB/USD会位于66左右。随着美国总统大选的临近,明年制裁的风险可能会增加。这将限制RUB的恢复能力。

宽松的货币政策将会继续,但速度将放缓

俄罗斯央行 (CBR) 在2019年上半年相对平静的时期恢复宽松周期,同时实施了两次关键性的降息 (每次降息25个基点)。目前全球市场波动性加剧,可能使CBR在下一步的行动中更加谨慎。监管者可能会在9月份的会议上暂停降息,但预计随后的降息周期将继续下去,到2020年底,减息幅度至少为50个基点。

来源:Tatiana Evdokimova, "Five years under sanctions", Nordea Market Analysts, August 8, 2019

本文首发于智堡公众号:zhi666bao。

免责声明:本文内容仅代表原作者观点,不代表智堡的立场和观点。

评论