文|科技说

截至到目前为止,智能手机行业的紧张气氛并未散去,根据IDC数据,2019年Q2,全球主要地区的智能手机出货量仍然同比下降了2.3%,其中华为以5870万部的出货量位居三星之后,成为全球第二大出货品牌。

其后,小米OPPO位居第四和第五,分别占有9.7%和8.9%的市场份额。

在本季,小米收入达到520亿元,同比增长14%,期间利润也有20亿之多,经营性现金流也较上季度回正,运营状况得到很大改观。

在智能手机业务仍然是小米主干业务的背景之下,放在行业仍处于下行压力的分析框架内,我们来认真探讨小米在本季度的表现。

小米为对冲风险开下两张药方

在本季度,小米手机出货量为3210万部,ASP(单部手机售价)也由上季度的968.3元上升至998.7元,在经历2018年Q4到2019年Q1两个季度的出货危机之后,本季度有气温回暖之势。

在去库存方面也有较好表现。

在2018年末,小米存货高达295亿元,库存周转周期达到历史新高的66天,因此,在2019年Q1不断进行去产能去库存的工作,当季ASP降到2018年Q3以来最低,较峰值削减将近100元,勉强换来2790万的出货量。

在2019年Q2,库存降至267亿元,库存仍然具有系统性风险,但在Q2去库存工作仍然可圈可点。

这一方面与小米在本季度发布新款手机有直接关系,如Redmi K20系列在今年5月发布,起售价2499元,提振了市场士气,进入Q3之后,整合美图手机业务的小米CC手机也加速发布,在整个行业进入焦虑期后,小米提高新品发布速度,以细分人群来加速产品的消化,在本季度取得了一定成绩。

另一方面,我们也注意到小米越来越擅长使用经销商体系这个杠杆工具。

在2018年Q4,受外部环境影响小米在不断降低对经销商的“贸易应收款”来提高出货量,如当季该数字为56亿元,较2017年末的55亿元几乎未有变化,可见小米越加依赖经销商体系(尤其在欧洲和印度市场),来提高销售业绩。

在2019年Q1和Q2,贸易应收款分别为67亿和73亿,这也侧面证明当下小米的贸易更多是“买方市场”,小米仍然需要以此来讨好经销商。

此部分在“客户预付款”这一会计科目中也能得到印证,由于此部分负债的产生主要以经销商的预付款为主,这一科目数字的变动也能直接反应小米经销商地位的变化,2018年Q3该科目数字尚有51亿元之多,而到2018年Q4便降到了45亿元,在销量增长之后的2019年Q2,该数字也仅有47亿元。

以上不难发现,当今小米大致为去库存提振销量开出了两张药房:新品加速发布+讨好经销商,刺激海外市场。

这在2019年Q2财报中取得了一定积极成果,但此行为的副作用也较为明显:影响现金流。

根据经营性现金流量与库存、贸易应付款和贸易预付款之间的正关联性,2018年Q4,经营活动使用净现金流为62亿元,其中大部分原因在对贸易应收款的调节,加之库存的增加,到2019年Q1,由于存货压力的环节以及贸易账期不再过分让步,使得当季经营活动使用现金流为1亿元。

在Q2,虽然当季经营活动产生现金流为109亿元,除以上因素外,亦有由于智能手机行业集中度的提高,小米对供应商的溢价能力得到极大的释放的原因,2019年Q2,对供应链的贸易应付款为488亿元,超出上季度361亿元的117亿,以此也为小米减轻了117亿的压力。

若排除此因素,小米当季经营活动现金流仍为负数,但由于出货量和品牌性的增长,使对冲了对经销商账期的调整的风险,也称得上是借行业大势而起。

但其中不免有以下考虑:即,在现有的市场环境中,小米去库存和保销量的压力仍然不容小觑,尤其在5G时代小米新品尚需要供应链的多多支持,对供应链端的账期总有瓶颈之时,届时,如何对冲此部分风险呢?

从出货量看小米2019年Q2较之上年同期大致在同一水平,而此时华为较上年同期增加了400万台的出货量,三星也增加了400万台,前方领头企业增速快于小米这并不是个好消息,到目前为止,小米以上的两张药方也多是常规手段,这是一大不确定因素。

互联网收入中期内仍难突破

小米自诞生之日起就树立了“羊毛出在猪身上”的互联网营收模式,不靠硬件靠互联网广告收入,这也是其定位于互联网企业的一大论点。

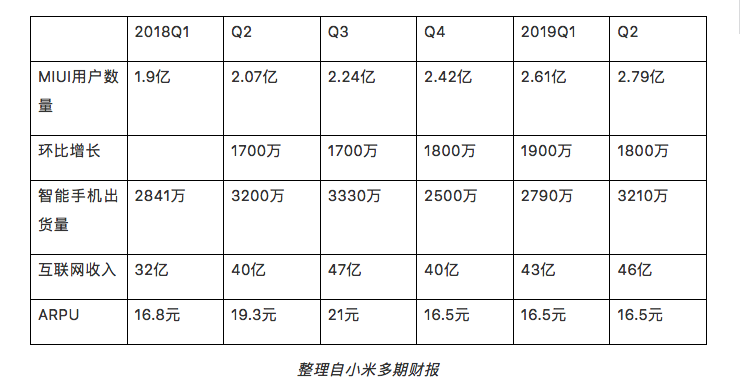

我们整理了小米2018年Q1至2019年Q2的MIUI的相关数据情况,见下图

以上可看出以下问题:

其一,虽然出货量个季度变化颇大,但MIUI用户的环比增量则相对稳定,大致单季度维持在1700万左右的水平;

其二,MIUI用户虽然增长,但并未实时传导至互联网收入中,在2018年Q3达到峰值的47亿之后,又迅速回落,ARPU(单个用户价值)多个季度维持在同一水平。

如此来看,究竟是低估还是应该高估小米互联网收入业务呢?

由于小米的互联网收入多以广告为变现内容,其主要广告主互联网金融、游戏两大行业在2018年遭遇巨大的危机,2018年Q3游戏业遭遇问题,这也是小米广告回落的开始,当下,国内各主要广告平台都遭遇了巨大的停滞问题(如门户、百度等),小米在无有强大销售团队背景之下,是很难突出重围的,在现有经济和行业周期内,小米在此作为不会太大。

这或许也可以理解小米这两个季度不断加码对有品的投入有关,将流量自用培育新业务,冲销风险。

在MIUI的用户增长方面,1700万左右的环比恒定增长确实颇为奇怪,我们仔细分析之后发现原因也在情理之中:1.海外用户对原生安卓系统的依赖使得对MIUI系统需求并不强烈,摊薄了出货量的MIUI用户转化率;2.在2018年Q2之后正是小米手机海外销售快速增加的时候,手机海外销量占比的提升并没有带来MIUI用户的提升,由此可见MIUI用户基本盘还在国内市场。再加上国内手机市场华为的市场占有率进一步加大(根据第三方数据,国内手机市场华为出货量占比由Q1的34.0%飙升至Q2的38.2%,与此同时小米手机出货量占比由Q1的11.9%下降Q2到11.8%),MIUI用户的国内增量市场也面临很大压力。

由此,关于MIUI的讨论便归结于:国内广告市场和用户增长的复苏问题。

2019年Q2,小米的运营技巧得以提升,在适应大环境中也积蓄了一定经验,在海外市场也获得了较大的进展,在东南亚、南亚、欧洲等市场也获得了一些进展,这也给此后面对危机备下了腾挪空间,但如何面对华为的强势也仍然是长期的一个命题。

总体来看,2019年Q2是小米比较有代表性的一个季度,我们也乐见其后表现。

评论