文 | 知食君

1.4亿!

这是河南科迪乳业新近暴露出来的欠款金额。从2017年12月开始,这家公司开始拖欠全国近千户奶农的款项。由于欠款久拖不决,来自河南、山东、山西、天津和河北等地的百位奶农从8月初开始上门讨债,一时引爆舆论。

北方的科迪乳业的日子不好过,南方广州的燕塘乳业却是一路奏凯。

7月24日,燕塘乳业发布2019年半年报,营业收入为6.99亿元,同比增长613.85%,实现归属上市公司股东的净利润为6650.81万元,同比增长57.06%。

科迪乳业和燕塘乳业都是服务区域市场的中小型乳企,前者绝大部分市场在河南,后者的9成收入来自广东。在中国乳业大洗牌的背景下,两家公司都面临着国内巨头的共同打压。

在悲观气氛中,科迪乳业、庄园牧场和皇氏集团等乳企确实出现经营困难。然而,燕塘乳业、新希望乳业、新疆天润以及福建长富等展现出来的新思路,新打法,证明中小乳企并非只能束手就擒。

科迪乳业们的“囧境”

科迪乳业,曾经靠着产品创新活得有滋有味。

2016年,科迪乳业推出透明包装的“原生纯牛奶”(俗称“小白奶”),一时成为网红产品。2017年,其常温乳制品收入同比增长37.09%,达到8.15亿元,这使其营收和净利润分别增长53.92%和41.56%。

小白奶的畅销引来其它乳企入局,伴随着竞争加剧,科迪乳业常温奶销售明显下滑。2018年年报显示,其以小白奶为主的常温乳制品营收5.99亿元,同比下滑26.5%,毛利率也从2016年的31.77%降至15.05%。

常温奶销售在减速,科迪乳业的负债却在提速。截止2018年底,科迪乳业流动负债15.85亿元,同比增长38.8%。其中包含欠全国奶农的1.4亿元。

脸上写着“囧“的,还有兰州的庄园牧场。

庄园牧场产品主要覆盖青海和甘肃两省,从2016年开始,营业收入连续3年徘徊在6亿-7亿元之间,归属上市公司股东的净利则是连年下滑,从7590万元下滑至去年的6350万元。

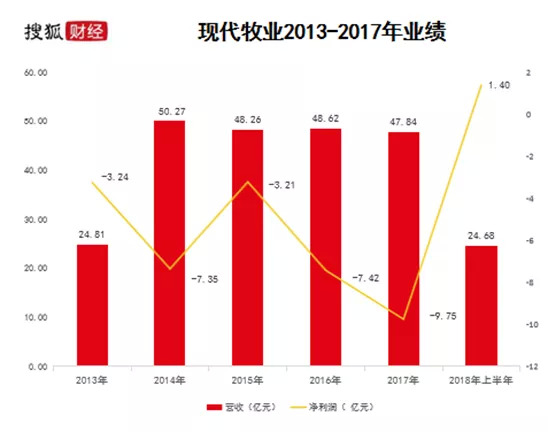

此外,现代牧业和中国圣牧的日子也越发难过。

现代牧业在2016年和2017年的亏损分别为7.42亿元和9.75亿元,呈现扩大之势,幸得蒙牛伸出援手,这家公司才在2018年扭亏;号称“全国最大的有机乳品有限公司”的中国圣牧,去年亏损22.25亿元,同比扩大119.17%,销售收入由2016年34.67亿元降至2018年的28.87亿元,下降近2成。

而据知食君统计,在2018年陷入亏损或净利下滑的中小乳企还有皇氏集团、麦趣尔、西部牧业和三元股份等公司。其中,皇氏集团净利狂降1192.88%,麦趣尔的净利也出现969.05%的剧烈下滑,这亦为麦趣尔10年来的首次亏损。

中国乳业洗牌加剧,行业集中度在变高

有专业人士指出,国内相当部分中小乳企陷入困境,行业集中度增加所带来的生存压力尤其不能忽视。

早在2008年,新西兰前3强企业的行业集中度就达到96%,丹麦为91%,加拿大为70%。《中国的奶业》(白皮书)则显示,截止2018年,我国排名前3的企业的主营收入占全行业的49.8%,前20强企业的集中度也仅为55%。

行业集中度低,意味着中国乳业大而不强,产业效能低下。增加行业集中度,培育本土头部乳企,成为国家政策之一。

早在2013年,国家就推动“奶企整顿”,到2016年,工信部再出相关政策鼓励乳业兼并重组,希望到2020年,中国乳业3强的市场份额可达90%。在2017年中国奶业D20峰会上,工信部消费品工业司副巡视员王小青提出推动乳制品工业持续健康发展,要做到四大要点,其中明确提到鼓励企业兼并重组,加强品牌建设。

安徽的一位乳业从业者向知食君回忆,在兼并重组过程中,很多企业或被并购,或关门大吉,伊利、蒙牛和新希望等实力乳企则在政策和资本的共同推动下,都在加快向区域性市场扩张,实施渠道下沉。伊利从2006年开始织网行动,将渠道下沉至乡镇,到2017年分行直控村级网点同比增长54%,达到53万家。蒙牛截止到2017年8月末,也拥有了50多万家零售小店(覆盖城乡市场)。

还值得注意的是,乳制品有着强烈的保鲜需求,对运输和储存形成挑战,辐射市场的最大半径在方圆500公里内,这使得中小乳企能够在地方“称王”,但随着冷链技术的发展,各大乳企都在发力低温奶,区域性乳企赖以生存的护城河被攻破。

前述安徽的乳业从业者向知食君指出,大企业的冲击主要表现为上下游两头夹击。“在上游,通过规模和价格优势争抢优质奶源,在下游则是利用庞大资金实力建立工厂。”

一轮运作下来,巨头乳企都获得了良好的布局。统计数据显示,2018年上半年的数据中,伊利液态奶仍保持20.5%增长,蒙牛增长17%,两家公司的发展都远超行业平均10.5%的水平。

整个市场盘子就这么大,大品牌的销量上升,必然挤压区域乳企的市场份额,因此,有观点认为中小奶企洗牌出局已不可避免,淘汰率不会低于50%,最高可能突破70%。

在此背景下,科迪乳业、庄园牧场等企业由盛转衰,并不让人奇怪。

中小乳企的突围

寸有所长,尺有所短。

市场永远不能为少数巨头企业一手遮天。在悲观情绪上涨的背景下,也有不少中小乳企在“危机”中找到了机会,并活得有声有色。

2017年,新希望乳业、均瑶乳业、卫岗乳业等中小乳企纷纷宣布筹备上市,最近还有消息传出,四川乳企菊乐股份也在争取上市,拟募资5.6亿元。

多家中小乳企同一时期宣布上市,绝非巧合。财媒智库上市公司经营策略研究中心主任鱼樵告诉知食君,它们借助资本力量是为了增强竞争力,突破发展瓶颈,如果不突围,恐被已上市的强势乳企挤压出局,未来将越来越边缘化。“中小乳企最紧要的是走出区域市场,开拓更大的市场。”鱼樵说,如果仍然无法摆脱劣势,上市公司的资质将是被收购谈判中一个非常好的筹码。

对于这种说法,上海铭观乳业咨询有限公司高级合伙人黄强也表示认同。他认为,“乳企上市的命运有3个,一是做成行业领头羊,二是差异化被并购换个好价钱,三是被淘汰出局。”

从目前来看,只有新希望乳业得偿所愿,它于今年1月25日在深交所上市,募资5.04亿元。此后,新希望乳业开启区域乳企整合大幕,先是战略投资现代牧业,确保奶源供应,近期又收购福建澳牛,增厚低温奶市场的竞争力。加上IPO之前对四川阳平乳业、重庆天友乳业、安徽合肥白帝乳业、河北保定天香乳业、杭州双峰乳业等15家区域乳企的收编,新希望乳业已经构建起自己的帝国雏形。

“这个机会属于光明乳业,可惜光明因为内部原因错过,给了新希望这个发展机会。”黄强说。

不过,上市终究是少数企业的游戏,绝大多数中小乳企将被挡在门外,真正能够自救的,还是竞争力上的推陈出新。

黄强在分析了行业诸多案例后认为,中小乳企要充分发挥“地缘差异化”的特色战略定位,利用先天的地域区位优势,在消费者心目中形成天然屏障。在他看来,有两类企业发展得不错,一类是战略清晰、有地缘特色的企业,如新疆天润和内蒙的兰格格;二是有自身核心渠道优势,如福建长富和江西阳光等,订奶上户是伊利、蒙牛短期无法复制的。

兰格格是内蒙古特色的草原酸奶的代表性企业,它背靠辉腾锡勒草原,采用草原鲜奶和草原菌种发酵,用传统的草原工艺酿造酸奶。新疆天润乳业,在本土市场竞争白热化的前提下实施差异化,将一款浓缩酸奶爱克林包装的口感做到极致。此外,新疆冰川草原的香浓手工酸奶和黑龙江“惠丰巴士”鲜奶,因为接近俄罗斯的异域风情酸奶,也获得了广大消费者的认可。

“区域乳业一定要充分挖掘出企业自身具备的战略资源优势,即在短期内不易被其它企业所复制和搬走使用的。”黄强说。

同时,黄强还认为中小乳业不必过于忧虑巨头企业的渠道下沉,封闭渠道仍是前者的有力武器,至于伊利蒙牛的明星代言,高空轰炸,在中低端市场的效果并不大。

黄强最后还表示,大数据时代,中小奶企可以利用技术实现订奶渠道的客户管理或牛奶连锁专卖店的用户精准画像和精准营销。例如,福建长富乳业借助于信息化和大数据的管理技术,打造订户配送系统APP平台进行综合精细化管理,使得送奶上户这一传统渠道焕发了新的活力,在市场竞争白热化的环境下仍然每年增长接近两位数。

知食君说:

每天早晨醒来,非洲草原上的猎豹只有跑得比羚羊更快,今天才不会饿肚子;羚羊也只有跑得比猎豹更快,才不会成为别人的腹中餐。

竞争,就是这么残酷。

强者恒强,这是行业发展的必然走势,但是,市场总有巨头鞭长莫及的地方,这就给了中小乳企生存的机会。

消费者的需求正在个性化,产品品质和消费场景也在升级换代,结合自身优势,确立清晰战略,积极拥抱变革,中小奶企也可以在激烈市场竞争中突围。

何况,相比美国、日本、新西兰和丹麦等低温鲜奶占其国内牛奶消费超过90%的情形,我国还不到30%,巨大的成长空间,也是乳企们共同发展机遇。未来如何,还未可知!

评论