文 | 张槟@时金研究所

最近*ST康美接连涨停,成功摘星,升级为ST康美。参与这场豪赌盛宴的投资者可能不明白,作为被官方坐实的*ST公司,康美除非能作为壳资源资产重组,或业务转型蹭热点,否则只有被强制退市的下场。

为了大家能正确看待*ST公司,我们梳理了截至19年8月20日仍为*ST状态的92家A股上市公司,深扒了超过160份年报,及其它各种公告,从全市场从未有过的角度,深度分析*ST公司的真实原因,以及有哪些方法可以避免买到*ST公司。

1

*ST原因众多,内控问题占比最多

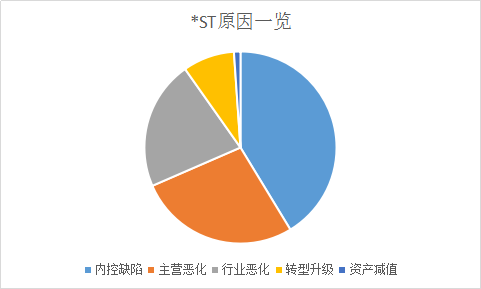

92家公司中,被*ST的公司原因如下:

内控缺陷:因内控缺陷被出具无法表示意见的审计报告,从而被*ST的公司有38家,占比最高(41%);

主营恶化:主营业务恶化导致的连续亏损公司,有25家,占比27%。这些公司在所属行业并未出现重大变化的情况下,营收下滑或成本、费用上升,导致利润连续亏损;

行业恶化:有20家,占比22%。这些公司所属行业出现规模萎缩、原材料成本大幅上升、下游竞争突然激烈等情况,整体表现不佳,被*ST的公司属于实力最弱的;

转型升级:有8家,占比9%,均因为布局新业务严重亏损导致整体业绩下滑;

资产减值:1家。这类公司因大额资产减值导致业绩亏损,剔除资产减值影响后营业利润、净利润都能扭亏。比如百花村对子公司华威医药累计计提了15.3亿元商誉减值,如果剔除计提的大额资产减值,百花村2017、2018年营业利润、净利润都能扭亏为盈。

2

内控缺陷是重灾区,大股东、高管疯狂收割

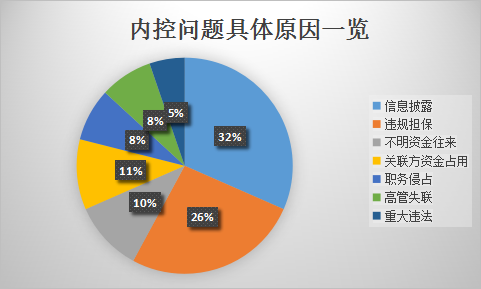

通过数据梳理,真相已然明了:超过40%的*ST公司是因为内部控制上存在重大问题,才披星戴帽的,这个锅某些大股东和高管得背,他们一般都会干以下这些缺德事。

违规担保:主要是大股东或董事长绕过内控机制,利用上市公司为其他公司借款担保。

比如鹏起科技违规对外担保13.14亿,均处于诉讼中,已计提2.99亿预计负债;

不明资金往来:比如索菱股份先通过非金融机构融资,再以预付账款、其他应收款往来款形式支付给多家公司,金额高达10.8亿,而核心财务人员已离职,这笔钱到底为什么转,之后会怎样?是一个未知数。

关联方资金占用:大股东、董事长或子公司无端占用上市公司资金,很多到最后不了了之,直接计提坏账。比如升达林业控股股东违规占用11.66亿资金,打算用控股东旗下其他公司股权抵债,这些被抵债的公司质地真的很好吗?恐怕不见得。

职务侵占:比如天圣制药原董事长、原总经理、原副总经理都因职务侵占被刑事处理;保千里大股东涉嫌侵占上市公司利益,已经被监管层立案调查;凯迪生态前董事总裁涉嫌职务侵占罪名被刑拘。这只是被抓到的,没有被抓的,是一个雷。

高管失联:高管在公司虚构一大堆购销合同,资金转出之后就失联。比如巴士在线总经理失联,涉及超4亿借款及担保未归还,导致上市公司多项资产被冻结;秋林集团董事长及副董事长失联,存在大量大额新签合同无法验证真实性,导致公司计提37亿坏账损失;

重大违法:比如长生生物疫苗出现重大问题,雅百特因造假被监管层处罚。

信息披露:主要为审计人员对公司的资产、收入、负债、资产减值等披露的信息无法核查,换句话说,这些财报有很大瑕疵,一般都会在之后遭到监管层问询甚至是立案调查。当然,也有一些公司主动进行会计“差错”调整,归根结底都是公司信披制度存在巨大漏洞。

在财报质量上,有两家公司要单独点名:

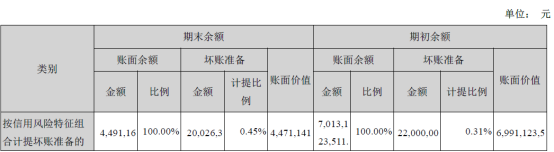

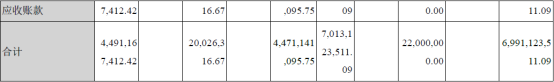

一是华信国际,2017年营收168亿,净利润4.86亿,但应收账款高达44.7亿,其中有55.63%已逾期,华信的坏账计提比例却只有0.45%,这真的是绩优公司吗?

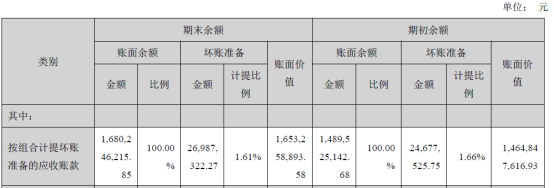

二是中科新材, 2018年营收17.3亿,净利6280万,但流动资产中应收保理款13.6亿,占总资产40.34%,其中逾期未收回4亿,中科新材的坏账计提比例也只有1.61%。这样的计提比例真的合理吗?

当然,在内控问题上,大多*ST公司都不止踩了一个雷,大多都是违规担保、资金占用、频繁划款等手段多管齐下,同时操作,这些大股东和高管们可以说是想尽办法全方位从上市公司“薅羊毛”,如何最大限度地提前避免遇到类似公司?往下看。

3

如何提前识别上市公司内控缺陷?

内控缺陷不同于业绩风险、行业风险,一般没有公开资料和数据可供研究预警,普通投资者没有参与公司管理,想提前避免上市公司内控问题很难。不过我们仍然可以通过公开的财报或公告发现蛛丝马迹,即便不能完全避免,也可以亡羊补牢。

1.风险前兆——财务异常

针对大股东利用上市公司违规担保问题,可以在公司年报、半年报中查询担保及涉诉情况,运气好的能提前发现异常,运气不好可能遇到上市公司根本不披露的情况。一旦因担保被起诉,上市公司很可能计提大额预计负债,影响资产及利润。

针对不明资金往来、关联方资金占用、职务侵占等问题,可以关注应收账款、预付款项、其他应收款等科目,如果某一个会计期间异常飙升,很可能出现资金问题。

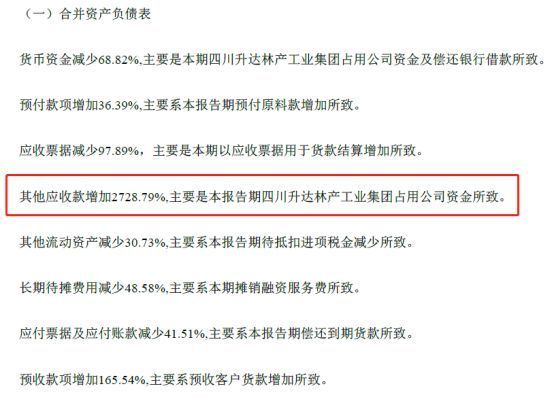

举个例子,升达林业2017年末、2018年中、2018年3季度其他应收款分别为0.28亿、2.4亿、8.1亿,大幅飙升,而在三季报中也已经明确披露原因为升达集团占用资金所致。

如果在三季报甚至是半年报中发现异常,至少可以在升达林业被*ST之前提前预知风险。

其余情况,比如异常资金往来、虚构业务侵占上市公司资金,不易从公开资料中提前识别。

2.风险确认——无法表示意见的审计报告

一旦审计机构发布无法表示意见的审计报告,几乎可以100%坐实公司存在重大内控问题或财报瑕疵,此时还买这公司股票,纯属刀口上舔血。

3.风险验证——监管层调查公告和行政处罚通知

一旦被官方坐实存在问题,后续很可能面临高额罚款或投资者起诉赔偿,退市风险随之而来。比如ST康美,不过炒作则另论。

4

其余*ST风险如何识别?

除了最高发的内控问题,*ST公司中其余风险也应该注意。

1.行业恶化:

此时只能尽可能规避行业处于下行周期且业绩较差的公司。比如典型的园林工程,受地方债、基建、PPP等政策影响很大,且下游客户大多为地方政务机关,业务周期长,回款速度慢,一旦中央政策收紧,项目很可能长期停滞甚至烂尾,应收账款、存货等都可能集中计提资产减值,这些会计科目,比营收、净利更重要。

2.转型升级:

因业务转型被*ST的公司中,跨界经营的公司占比较多,比如生产计量器具的东方网络涉足发行、文旅,亏损;

生产环保设备的科林环保转型光伏行业,亏损;

主营专网通信产品的新海宜,转型新能源车业务,亏损;

而仰帆控股内燃机配件业务持续亏损,已关闭所有生产线,专心搞起了墓地销售和殡葬服务业务,目前仍然亏损。

对于跨界转型的上市公司,要尤其注意新业务亏损风险。

主营业务恶化,一般通过公司财报分析,不再赘述,而巨额资产减值一般都是公司亏损、行业景气度下滑的伴生行为,没有明显规律性。

5

*ST炒作不易,风险大于机会!

虽然*ST公司也不乏纾困摘帽的先例,但大多公司问题更多。

总体而言,*ST公司内控制度、经营力能力都较弱,识别难度也很大,与其替部分大股东和高管接盘,不如转而寻求经营稳健、业绩良好的优质公司,*ST炒作不易,小心高位站岗!

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论