文 | 界面山东 王山

近日,于年初A股上市的山东省内首家城商行——青岛银行发布了首份半年报。

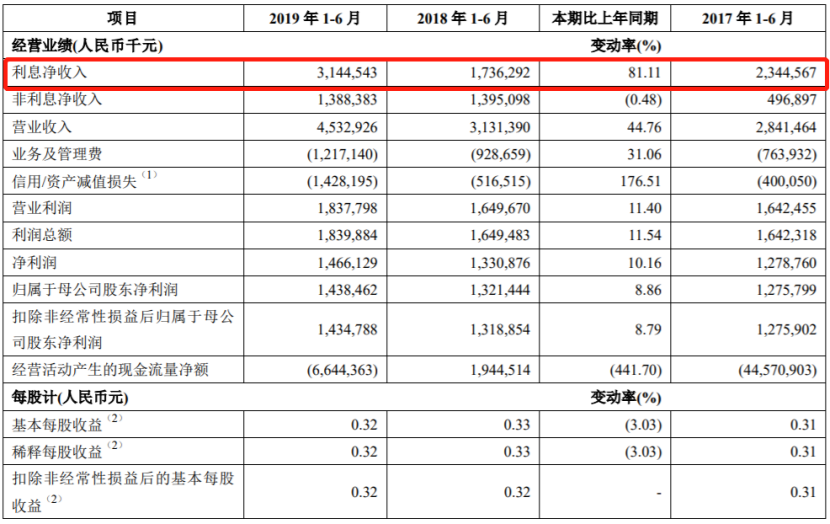

报告显示,截至2019年6月30日,青岛银行资产总额达3452.31亿元,净利润约14.66亿元,同比增长10.16%;吸收存款1883.60亿元,较上年末增长5.87%;发放贷款和垫款1433.44亿元,比上年末增长16.19%。

A股上市半年,净利息收入增八成

青岛银行成立于1996年11月,总部设在山东省青岛市,前身是青岛城市合作银行、青岛市商业银行。截止目前,青岛银行已成为山东省首家主板上市银行、全国第二家“A+H”股上市城商行。截至2019年6月末,青岛银行在山东省的青岛、济南、威海、烟台等14个地市共设有138家营业网点,其中1家总行营业部、14家分行以及123家支行。

2019年上半年,青岛银行各项经营数据平稳发展,从本次发布的半年报来看,青岛银行延续了近年来的良好态势:

(1)资产总额3452.31亿元,比上年末增加275.72亿元,增长8.68%;

(2)发放贷款和垫款1433.44亿元,比上年末增加199.77亿元,增长16.19%;

(3)吸收存款1883.60亿元,比上年末增加104.49亿元,增长5.87%;

(4)净利润14.66亿元,同比增加1.35亿元,增长10.16%;

(5)不良贷款率1.68%,与上年末持平;拨备覆盖率150.42%;资本充足率16.20%,比上年末提高0.52个百分点。上述指标均满足监管要求;

(6)平均总资产回报率(年化)0.88%,同比持平;

(7)加权平均净资产收益率(年化)13.49%,同比下降1.13个百分点;基本每股收益0.32元。

可以看出,上述数据中最为引人关注的莫过于净利润的大幅增加——净利润14.66亿元,同比增加1.35亿元,增长10.16%。这其中,净利息收入的增加成为主要原因。财报显示,上半年青岛银行利息净收入高达31.45亿元,同比增加14.08亿元,大幅增长了81.11%。

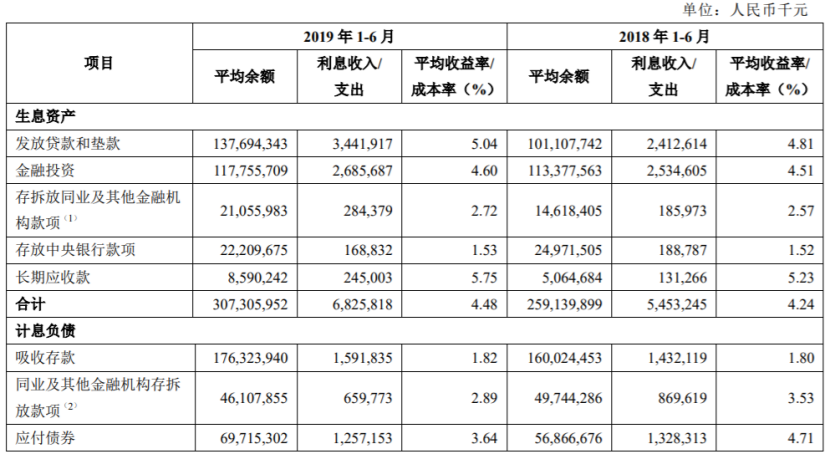

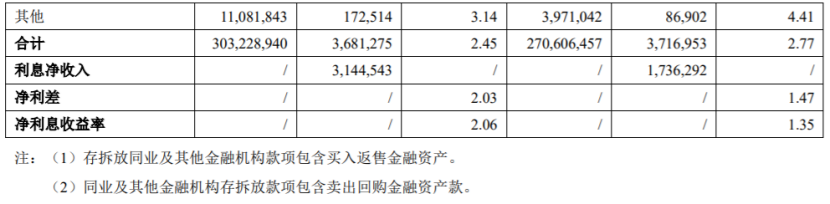

青岛银行称,利息净收入的增长主要是由于在生息资产规模扩张的同时,净利息收益率得到明显改善。根据报告,青岛银行生息资产平均余额为3073.06亿元,同比增加481.66亿元,增长18.59%,这样的增长率使其利息收入同比增加13.73亿元,增长25.17%,达到了68.26亿元的规模。

与此同时,资产负债结构优化、生息资产规模与收益率共同提高、负债规模扩大,以及同业和应付债券成本率下降等因素,使青岛银行净利息收益率达到了2.06%,同比提高了0.71个百分点;净利差2.03%,同比提高0.56个百分点。

除了利息净收入的大幅增长,手续费及佣金净收入也为青岛银行上半年的净利润增长贡献颇多,根据报告,上半年手续费及佣金净收入为5.81亿元,同比增加2.38亿元,增长69.59%。

除了利息净收入的大幅增长,手续费及佣金净收入也为青岛银行上半年的净利润增长贡献颇多,根据报告,上半年手续费及佣金净收入为5.81亿元,同比增加2.38亿元,增长69.59%。

据《每日经济新闻》报道,33家A股上市银行中,已有22家股价低于最新股本摊薄后截至2018年末的每股净资产。而剩下的市净率高于1倍的11家银行中,青岛银行便名列其中。

在资本市场,银行股市净率是一个重要的指标,它显示出银行的估值高不高,是否值得投资。而从巴菲特投资银行股来看,主要是看银行未来的成长,即公司要有稳定的盈利和未来的增长。

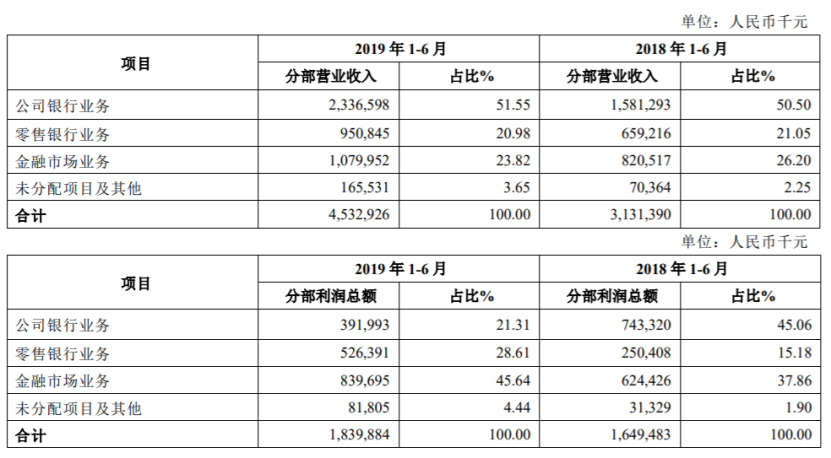

三大业务均有进步

零售银行、公司银行、金融市场是青岛银行三大业务板块,一直以来,青岛银行通过基础客群拓展、金融科技赋能、特色优势培育、管理机制转型,力图做到主营业务的健康高效发展。而上述净利润优秀表现的背后,是青岛银行在过去半年中三大业务均取得了长足进步。

其中,金融市场业务表现尤为突出,在营收增加2.6亿元、总占比下降2.38%的情况下,取得了总利润增长2.15亿元、总占比增加7.78%的不俗业绩。

青岛银行称,金融市场业务方面,该行不断完善业务结构,落实精细化管理,持续强化协作研发能力、客户营销能力和投资研究能力,推进资管业务稳健合规发展,投资质量和效益得到有效保障。

报告期内,青岛银行金融市场业务实现营业收入10.80亿元,同比增长31.62%,占青岛银行营业收入的23.82%。其中,青岛银行自营投资规模(未含应计利息)1449.15亿元,较上年末增长12.11亿元,增幅0.84%;青岛银行在全国银行间市场债券交割量达到4.99万亿元,在全国金融机构中排名第32位,城商行中排名第11位;资产管理业务方面,理财产品余额达人民币833.13亿元。

零售银行业务方面,2019年上半年,青岛银行重点加强产品体系、风控管理和服务建设,加大金融科技应用、拓展在线线下渠道,满足客户在支付结算、个人贷款、信用卡消费、财富管理等各个方面的需求,努力改善零售客户的服务体验。

报告显示,上半年青岛银行零售银行业务实现营业收入9.51亿元,同比增长44.24%;零售存款余额588.37亿元,较上年末增长19.38亿元,增幅3.41%,占各项存款余额(未含应计利息)的31.65%;零售贷款余额(含信用卡)447.81亿元,较上年末增长34.31亿元,增幅8.30%,占各项贷款余额的30.59%。

公司银行业务方面,青岛银行以“交易银行+投行”为发展主线,深入挖掘核心客群、战略客群,积极支持供给侧改革,优先支持普惠金融、绿色金融、科技金融等方面的融资,并重点推出“惠农贷”、“惠营贷”、“科创贷”等特色产品,为公司银行业务带来新发展。

在此基础上,上半年,青岛银行公司银行业务实现营业收入23.37亿元,同比增长47.77%,占青岛银行营业收入的51.55%。报告期末,公司存款余额1268.3亿元,较上年末增长81.85亿元,增幅6.90%,占各项存款余额的68.24%。其中,活期存款731.78亿元,占公司存款的57.70%。报告期末,青岛银行贷款余额(含票据贴现)1016.11亿元,较上年末增长165.75亿元,增幅19.49%,占贷款总额的69.41%。

不良率持平,贷款业务高质量发展

不良贷款率是评价银行信贷资产安全状况的重要指标之一,虽然中国银行业不良贷款率呈逐年下降趋势,但不良贷款仍是威胁金融安全稳定的重要因素。青岛银行对此有着清醒的认识,在过去数年中,青岛银行一直将降低贷款不良率作为主要工作来抓,力图使贷款规模和盈利能力增长的同时,做到不良贷款率持续下降,为业务的持续稳健发展提供强力保障。

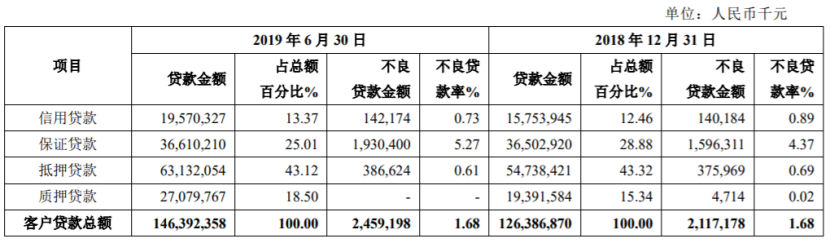

半年报显示,青岛银行2019年上半年贷款总额(未含应计利息)为1463.92亿元,比上年末增长15.83%;不良贷款总额24.59亿元,比上年末增长3.42亿元;不良贷款率1.68%,与上年末持平。其中,公司类贷款总额为1016.11亿元,占总贷款比例上升2.13个百分点达到69.41%,不良贷款率下降0.05个百分点至2.07%;零售贷款总额为447.8亿元,占总贷款比例为30.59%,不良贷款率微升0.03个百分点至0.79%。

值得注意的是,青岛银行在报告期内对整体不良贷款采取了较为严格的分类标准,所有或部分本金或利息已逾期1天以上(含1天)的贷款均被定为逾期贷款,逾期90天以上贷款与不良贷款的比值为0.79,较上年末下降0.19。

在零售贷款方面,2019年上半年,青岛银行也实行了更严格的资产质量分类标准,将零售贷款中逾期60天以上贷款纳入不良贷款。受此影响,截至6月末,青岛银行零售贷款中不良贷款余额较去年底小幅增加4097.1万元至3.54亿元,导致其不良率由0.76%升至0.79%。具体来看,零售贷款不良贷款主要由于个人经营贷款增长较多,占增量中的大约80%,不良率也由4.55%上升至5.67%。

鉴于此,上半年青岛银行适当调整了信贷政策,零售贷款投放速度减慢,占比由32.72%降至30.59%,青岛银行在半年报中表示:“不断优化个人信贷资产结构,个人住房贷款保持平稳增长,同时稳步发展线上个人消费贷款。”

但由于青岛银行零售贷款份额占比相对较低,零售贷款中不良贷款的增加对全部不良贷款的影响较小。因此在今年上半年青岛银行的不良贷款率并未下降,而是持平于去年同期的1.68%。

为了银行的持续稳健发展,2019年上半年,青岛银行加快处置不良贷款,采用多种方式持续优化资产质量:一是加强与行业协会、银行同业的沟通与协同合作,积极参与不良资产与风险的联合化解、处置,充分保障、维护自身合法权益,争取清收利益最大化,达到强化依法清收力度、提升清收成效的效果;二是持续加大核销力度,对符合条件的不良贷款积极适时开展核销,强化对已核销资产的后续清收工作;三是进一步推进清收队伍的专业化建设,优化部门职能,完善考评机制,加强政策调研和专项研究,促进不良资产处置和司法维权工作的有效开展。

场景导向,持续加码金融科技

金融科技对于银行的重要性已无需赘言,近年来,金融科技的发展呈现出了新的态势,从顶层设计的层面来看,监管层的关注点正在从金融创新、金融自由化,转向防范系统性风险以及推动金融更好的服务实体经济。对于青岛银行而言,金融科技已逐渐回归技术革命的工具本质,并借此构建好数据的底层架构、打好大数据分析的基础。

2019年上半年,青岛银行继续施行“金融+科技+场景”的新金融理念,持续投入信息技术系统建设及科技人才培养,探索新技术的实践应用,加强移动互联、大数据、云计算等领域的重点项目建设,提升科技对业务发展和风险防控的战略支撑能力。

财报显示,上半年青岛银行着力推进重点科技项目建设,新启动IT项目9项,顺利完成智慧网点二期、互联网融资平台、经营决策分析平台、资管代销等14项重点项目的上线,全力推进33个在建项目的建设。

其中,基于大数据的经营决策分析平台移动端完成灰度发布,有效拓宽了业务查询分析数据的渠道,增强了青岛银行业务自主数据分析能力;企业知识平台基于大数据技术新增二三类账户七大类异常交易的实时监测和预警,大幅提升了账户安全防范能力。

青岛银行还加强了信息科技风险管理,以保障信息系统安全。报告期内,该行开展了核心业务系统本地及同城灾备高可用切换演练,提高互联网渠道类系统的高可用性,提升运维管理能力和水平。完成信息安全管理体系(ISO27001)的换证审核,确保信息系统可靠、稳定、连续、高效运行。

另外,青岛银行还以前沿技术研究为导向,开展云计算、大数据、人工智能、5G技术等在金融领域的应用研究,不断提升自主掌控和自主创新能力。上半年,该行自主研发的云环境弹性负载均衡方法荣获国家专利局发明专利,实现了应用系统资源弹性扩展,可有效应对突发业务高峰场景。

报告期内,青岛银行成功发布了基于云平台的手机银行4.0版本,对手机银行基础架构做出革命性升级换代,提高了手机银行版本更新、功能开发、故障修复等工作的效率,为未来基于大数据分析的线上数字化运营打下坚实基础。

人才作为影响金融科技发展的重要因素之一,也受到了青岛银行的格外重视。上半年,为有效应对互联网趋势下市场竞争和业务发展的新要求,青岛银行优化内部组织架构,引进优秀科技人才,注重提升员工的整体素质和团队自主研发能力,加强科技业务深度融合。

在山东省和青岛市经济增速放缓,经济结构调整正在启动的大背景下,青岛银行的业绩增长可谓不易,尤其是以这种高质量的方式,更显难得。青岛银行认为,这在很大程度上要归因于该行的“公司治理”“接口银行”战略,“风险营治”“科技支撑”“客户服务”与“企业文化软实力”六大核心竞争力。

评论