近期,A股上市银行2018年半年报正式收官。整体看来,33家A股上市银行交出了亮丽的答卷,资产质量向好发展,各项指标稳步改善。

在盈利方面,33家银行上半年合计实现营收2.38 万亿元,同比增长12.72%,实现归母净利润 8922.39亿元,同比增长6.75%。蓝鲸财经根据i问财统计,今年上半年逾20家A股上市银行实现了净利双位数增长。

在业绩增长的同时,上市银行优化信贷结构、严控新增风险,资产质量方面也取得了较优的成绩。今年上半年,上市银行核销处置力度不断加大,不良率普遍下降。

另外,通过各家银行中报不难发现,理财新规落地后,银行理财业务转型工作深入推进,净值化产品占比不断增加。而从整体理财规模来看,分化迹象明显,除农商行大幅增长外,国有大行、股份行以及城商行则呈下降趋势。

核销处置力度增强,不良下降

今年上半年,在审慎经营、加大存量不良包袱的处置力度等一系列举措下,大多数上市银行取得了不错的成果,各项指标稳步改善。

据国盛证券统计,今年上半年,上市银行核销及转出3650亿元,占上半年利润的比重约为41%。6月末上市银行整体不良率(1.48%),较一季度下降4bps。从更客观的指标来看,逾期贷款、 逾期90天以上贷款占比(1.75%、1.15%)分别大幅下降10bps、6bps。

其中,国有大行改善明显。根据中信建投证券研究发展部统计,农行不良率改善最为明显,实现了不良率和不良余额“双降”,不良率大幅下降了 16 个 bp,同时不良贷款余额也下降 2.57%。 招商银行实现了不良率和不良贷款余额“双降”,不良率较去年年末下降13个bp,不良贷款余额同比下降 3.90%,且降幅在股份行中居首。

在城商行方面,除了贵阳银行和上海银行之外,各家城商行不良率均有下降或保持不变,苏州银行降幅最大,达13个bp;成都银行和郑州银行紧随其后,不良率均下降 8个bp,资产质量优中更优。

而上市农商行不良率改善最为显著,上半年整体不良率较去年均下降 55 个 bp,各家农商行不良率全面下降。中信建投证券研究发展部表示,说明上市农商行的资产质量仍较好,缓解了人们对农商行不良爆发的担心。

今年上半年以来,上市银行不良生成率稳步下降。国盛证券统计数据显示,上半年加回核销及转出的不良生成率(0.93%)较18年末下降11bps。其表示,一方面反映资产质量的稳步改善,另一方面也受益于18年大多数银行将不良逾期缺口补齐后,今年不良认定压力大幅减缓。

在风险抵御方面,上市银行总体能力进一步增强,6月末上市银行整体拨备覆盖率(210%)较3月末稳步提升2.4pc。

从披露相关数据银行的中报来看,信用卡、消费贷的不良率整体有所上升。蓝鲸财经查阅中报发现,2019年6月末,交通银行信用卡不良率达2.49%,较上年末飙升0.97个百分点,而该行信用卡发卡量、交易额、贷款余额均为负增长。

在国盛证券看来,宏观原因方面,近十年来,居民部门杠杆持续上升,从2008年的18%左右上升到19H的49%;市场原因方面,2018年P2P集中暴雷后,部分共债风险逐步传导至银行消费金融领域。

除此之外,银行自身也有不少的原因。在过去几年经历较快增长后,19年行业整体投放速度放缓。居民信贷不良率的上升一方面有不良暴露的原因,另一方面也有银行主动放缓投放力度因素的影响,19年上半年信用卡+消费贷仅新增3500亿,不足去年的20%。

理财规模分化迹象明显

各家A股上市银行披露的中报还透露出,今年上半年,上市银行理财业务转型工作不断推进。从整体理财规模来看,分化迹象明显,除农商行大幅增长外,国有大行、股份行以及城商行则呈下降趋势。整体来看,净值化理财产品占比显著提高。

据中信建投证券研究发展部统计,在存量理财产品余额方面,上市银行整体合计18.76万亿元,较年初下降了12.17%。其中,除农商行的理财余额同比正增长11.50%以外,股份行、国有大行和城商行分别同比下降16.27%、9.84%和 3.77%。

在国有大行中,中国银行理财产品余额下降 22.27%,降幅较大;而交通银行较年初上升 6.33%;在股份制银行中,兴业银行、民生银行、光大银行下降比较明显,而招商银行、中信银行、平安银行实现了小幅正增长;在城商行中,北京银行和上海银行分别较年初下降了14.73%和 20.56%,而杭州银行和郑州银行分别较年初上升了12.21%和11.34%;

值得一提的是,农商行基本都实现了较大的增长,除了常熟银行较年初下降了14.95%,其他农商行均实现了双位数增长。

从理财规模占总资产的比重来看,上市银行整体为13.60%,较上年末下降了1.62 个百分点。其中,股份行占比最高,2019 年半年度末达18.50%,而国有大行占比最低,为7.34%。

值得一提的是,理财新规落地之后,各银行都在主动适应新的理财产品监管政策和导向,加快资产管理模式转型,持续优化产品结构和资产结构,从刚兑保本型产品升级为净值化产品,提升自身管理能力并降低刚兑风险水平。

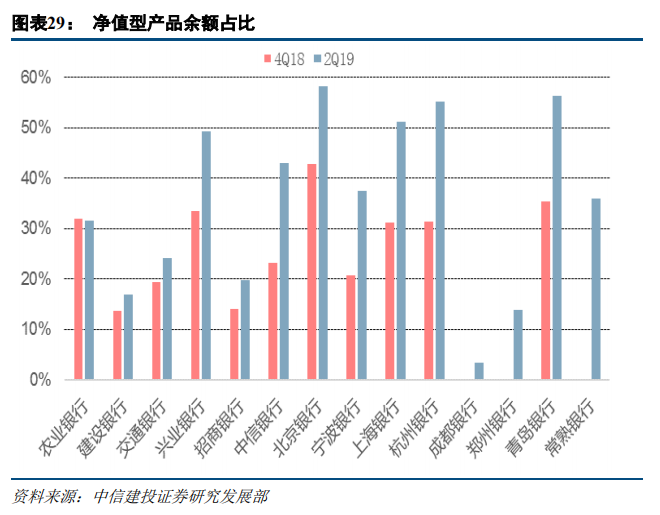

中信建投证券研究发展部统计的数据显示,从部分银行净值化理财产品余额占比来看,2019 年半年度末,平均已经达到35.45%,较上年末提高了8.46个百分点。目前,净值化理财产品占比最高的为北京银行(58.23%)、青岛银行(56.24%)、杭州银行(55.24%)。

评论