文 | 港股解码 郑鹏超

编辑 | 利晴

同仁堂科技(01666-HK)是中药企业的代表之一,同仁堂的品牌基本是人尽皆知,但是,这家中药企业近两年来,明显遇到了某种困难。

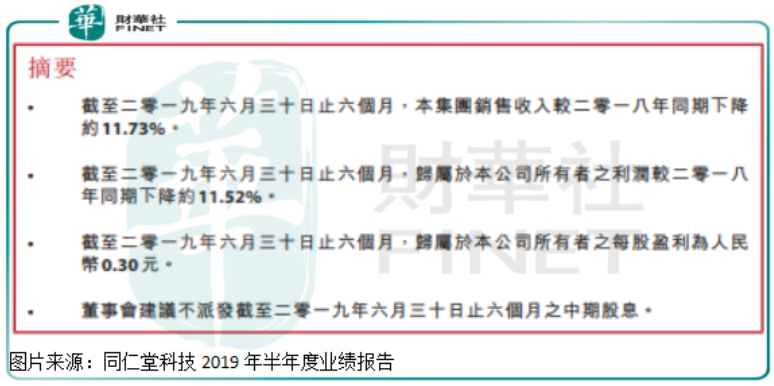

根据同仁堂科技最新披露的半年报显示,公司上半年实现营业收入24.75亿元,同比下降11.73%;实现归母净利润3.83亿元,同比下滑11.52%,收入和利润均出现两位数下滑。这份半年报,是公司上市以来首次收入和净利润出现双位数下滑,也是最差的一份报告。

真实的经营情况,比报表的还要糟糕

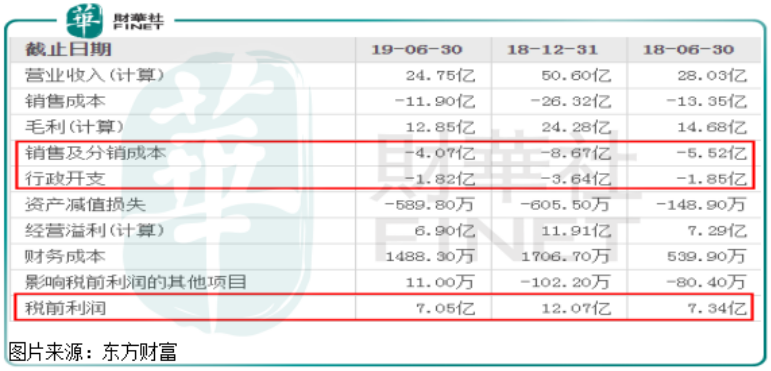

具体看,2019年上半年同仁堂科技的毛利率为51.92%,较2018年上半年的52.38%,下降0.46个百分点,毛利率虽然有所小幅下滑,但还是保持比较稳定的状态,还是不错的,估计这与他们产品有一些稳定的消费人群是有关系的。

毛利率小幅下滑,按理来说净利率应该也是小幅下滑,如果考虑到公司营收下滑,费用端短期很难压缩的原因,净利率应该下降幅度会较毛利率更大一点,但是,同仁堂科技上半年的净利率没有下降,反而上升了(同仁堂科技净利率由2018年上半年的21.8%,上升至2019年上半年的23.8%),这是为什么呢。

我们先来看几组数据,同仁堂科技费用端的销售及分销开支由2018年半年度的5.52亿元,下降至4.07亿元,下降了1.45亿元,这就增厚了公司税前利润1.45亿元,而公司2019年总的税前利润才7.05亿元;另外,公司行政开支由2018年半年度的1.85亿元,下降至2019年半年度的1.82亿元,变动不大,这是因为行政开支一般由员工薪资构成,虽然你产品卖不动了,但员工工资还得正常发,而同仁堂科技销售费用下降的主要原因是展览、促销和推广等费用的下降所致,这也是提高公司净利率的主要原因。

最重要的是,这块的费用不可能持续压缩,而公司压缩这块的费用主要目与今年业绩不景气有关系,靠大幅压缩销售费用,才使净利润没出现大幅的下跌,所以,整个公司今年如果从盈利角度看,比表面披露的更要糟糕。

同仁堂科技整体的财务数据还是非常棒的,资产负债表干净,偿债能力强,应收款也没有出现较大变动。

消费者消费意识的改变,是公司最大的风险

最后,我们再来看看公司的产品。

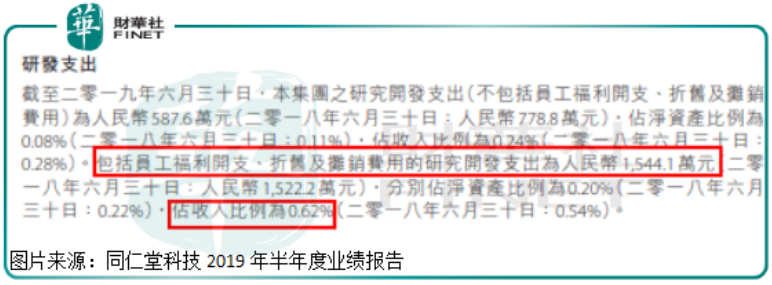

在看产品之前,我们先来看看公司在产品研发投入的力度如何,毕竟药企都是以高研发投入著称。截至2019年6月30日,同仁堂科技的研发支出1544.1万元(包含员工福利、折旧、摊销),占收入比例0.62%。

从公司研发投入来看,真看不出来是一家医药公司,国内医药公司研发投入普遍占比不高的背景下,头部成熟企业的全部费用化研发投入占比营收也可以维持在15%以上,而同仁堂科技的研发投入占比营收1%都不到,和消费类企业差不多。

同仁堂的产品像牛黄解毒片、感冒清热颗粒、藿香正气水、安神补脑液等,都是大家比较熟悉的产品,企业其他产品也是围绕主要产品的功效,发展出来的药品,且不说这些产品治病作用怎么样,就这些产品对患者来说都是可有可无的,并不是刚需产品,且出现了天花板,这一点也在公司半年报可以看出。

就算这样,以公司现在的盈利水平来看,也是非常不错的,每年会产生大量的净现金流,基本不用研发投入,妥妥的现金奶牛企业没错,但是,中药企业最大的问题是产品到底对消费者的病况有没有帮助,又或者说是不是可有可无的?

那么,问题来了,新一代的消费者会不会更加理性、客观,不像老一辈的消费者普遍比较迷信中医,这样会不会使消费者的销售习惯产生改变,这或许才是同仁堂科技未来最大的风险。

评论