文 | 英大证券研究所所长 李大霄

近日,A股再次冲上3000点,而A股第一次触及3000点是2007年的2月底。可见,上证指数面对3000点已经有十多年的纠缠。

在这十多年间,A股上市股票数量由1429只增加至3683只;总市值规模由12.04万亿增长至61.62万亿,股票证券化率达到68.33%;当初股改前禁售的大小非股票也都可以上市流通;创业板、新三板和科创板等多层次资本市场陆续建立;融资融券、50ETF期权等金融创新产品推出。

然而,股指多年来在同一指数点位反复波动客观反映了市场的一些内在问题,即投资者偏好于追涨杀跌、投资者偏好于新股炒作、优秀上市公司的数量偏少、大小非股东减持意愿较多、投资者利益有待更好维护等方面。

随着资本市场持续对外开放,外资参与A股投资的规模越来越大,并逐步接近国内公募基金的资产规模。显然,A股正在向国际化金融市场的方向发展,而国际化金融市场也需要与之相匹配的公平效率环境。

因此,A股不仅要有便利融资的注册发行制度,还需要维护投资者利益,促进上市公司更好发展的制度安排,使投资者和融资者利益得到平衡,进而培养出更为理性且强势的投资者,壮大A股市场的力量。

▲图一:上证指数 数据来源:wind

投资者结构

目前,A股市场上大小非股东持股市值占比超过百分之五十,个人投资者持股市值在百分之三十左右,境内机构投资者和外资持股市值不超过百分之二十。

相比于成熟金融市场,国内个人投资者持股市值占比偏高,散户居多的结构还未得到根本改善。大部分个人投资者处于市场弱势低位,缺乏理性的股票研究能力和研究经验,偏好于追涨杀跌,多数成为零和投机输家。

国内机构投资者的发展同样要面临股票市场投机偏好,股指持续上行能力有限以及投资者利益维护不足等问题,因此,机构投资者占比增速较缓。

而随着A股市场化、国际化和规范化进程不断推进,外资、保险、年金、中国版401K计划等长线稳健资金流入,A股散户化的投资者结构或有较好改善。

持股周期

近十多年来,A股多次经过沪指3000点关口,过多的涨跌频次反映了A股投资者较短持股周期的特点,尤其是还存在偏好于追涨杀跌的股票操作方式。

许多投资者并不在乎股票价格是否高估或低估,他们只是关心股票第二天的涨跌,而且往往是小涨即卖,高位再追进,被套牢后则持续留守,最后在低位听“坏消息”而抛出,处于典型的投机弱势地位。

显然,股票投资还是需要专业理性的判断,投资者获取的并不是一时一刻的表面得失,而是要以上市公司股东的眼光来看股票长期成长的价值,这方面机构投资者的能力和经验会更多一些。

因此,随着A股市场持续机构化发展,市场整体换手率或逐步下降,投资者持股周期逐步拉长。

新与旧

A股投资者存在偏好新股的特点,这与成熟金融市场有较大差异。因为新股并未获得市场检验,而在A股市场仅依靠IPO的审核,从而,A股投资者给予新股过高的溢价。

然而,审核机构并不是上市公司发展的最终受益者,投资者利益才与上市公司的好坏得失息息相关,投资者对新股价格判断最终决定了其投资回报。

新股过高的价格自然会导致后期产业资本的套利行为,在这种高位减持低位回购的循环中损失最大的还是非理性投机的散户投资者。

因此,降低新股过高估值,提升已有优秀上市公司的市场定价水平有助于投资者理性认知上市公司基本面,股票的价值以及股市投资行为。

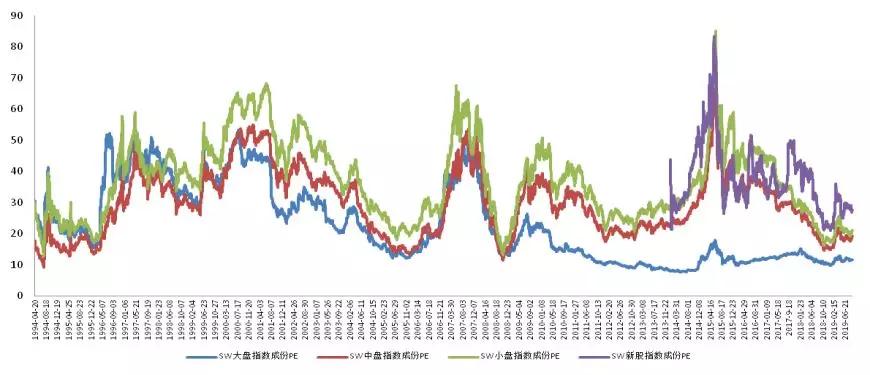

大与小

A股投资者偏好小股票,因为其股价弹性较大,这与成熟金融市场也有较大区别。小股票代表这小公司,大股票代表大公司,而大公司都是小公司成长起来的,因此,在大概率情况下,大公司各方面较小公司更为完善,在成熟金融市场上大公司股价更高,估值定位高于小公司的股票。

目前,A股的蓝筹品种普遍被低估,这种不合理现象将随着市场“能力”的增强而获得改善。

▲图二:大中小股票估值时间序列 数据来源:wind

增强市场监督的能力

面对部分上市公司侵害投资者利益的行为,以往主要依靠行政监管的力量,或者是投资者“用脚投票”的行为。日前,证监会召开全面深化资本市场改革工作座谈会,提出加强投资者保护,推动建立具有中国特色的证券集体诉讼制度,探索建立行政罚没款优先用于投资者救济的制度机制,推动修改或制定虚假陈述和内幕交易、操纵市场相关民事赔偿司法解释。未来A股投资者将拥有更多法律的工具来维护自身利益,进而增强市场监督的力量。

加大违法成本

显然,违法获益若要高于违法成本,则A股市场法治规则和监督力量就相形见绌。证监会提出12个资本市场改革发展重点任务中就包括:加快推动《证券法》《刑法》修改,大幅提高欺诈发行、上市公司虚假信息披露和中介机构提供虚假证明文件等违法行为的违法成本。违法成本增加有利于增强资本市场法治监管的能力,有利于培养维护A股市场持续健康发展的力量。

评论