文|港股解码 毛婷

编辑|彭尚京

中国第一家全国性的国有股份制商业银行交通银行(03328-HK,601328-CN)始建于1908年,是中国历史最悠久的银行之一,也是近代中国的发钞行之一。有别于国有四大银行和招商局系统的招商银行(03968-HK,600036-CN),前者主要股东为汇金,感兴趣的读者可查阅汇金的股东职责是由谁来行使,后者主要股东为招商局和中国远洋运输,交通银行的第一大股东为财政部,第二大股东是跨国金融集团汇控(00005-HK)。

国有四大银行自有其职责和限制,交通银行作为股份制银行,制肘相对或少一些,而且与在国际银行业界累积丰厚经验的老司机汇丰进行多维度、全方位合作,自然比国有四大银行和招商银行多了一些异国风情和老道娴熟。当然,境外业务自然不能与有四分之一的利润贡献来自境外的中国银行(03988-HK)同日而语,毕竟中国银行是外汇外贸专业出身,但相对于招商银行的境外业务规模,交通银行还是妥妥地占有优势。2019年上半年,交通银行的境外银行机构实现净利润35.60亿元人民币(下同),占比为8.33%,而同期招商银行境外业务税前利润占比只有2%。

那么,除了境外业务之外,交通银行与国有四大银行以及股份制银行招商银行有何区别?我们以2019年上半年业绩为例,比较一下交通银行的优劣势在哪里?

对净利息收入的依赖相对没那么大

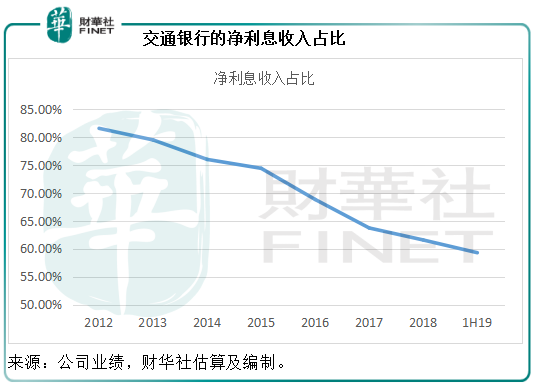

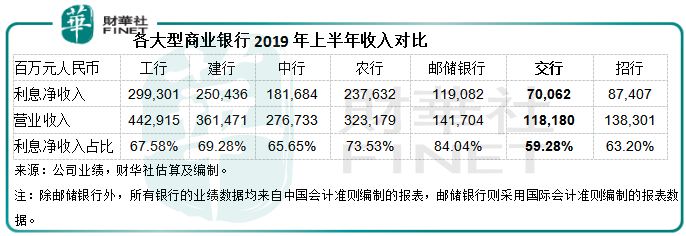

按中国会计准则编制(下同)的2019年上半年业绩显示,交通银行的净利息收入同比增长15.50%,至700.62亿元,占营业收入的比重由2018年上半年的59.55%,进一步下降至59.28%,从下图可见,交通银行的净利息收入占比呈向下倾斜的趋势,这一收入占比显著低于国有四大银行、邮储银行(01658-HK)和招商银行。

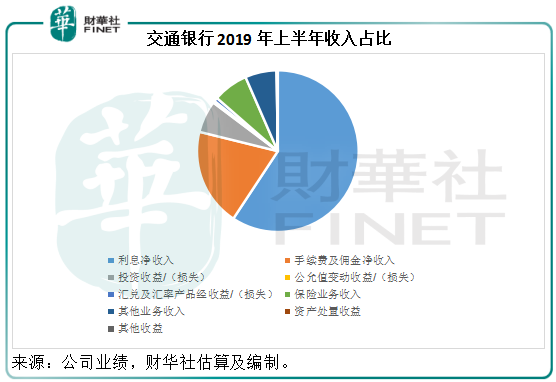

非利息收入中,交通银行的手续费及佣金净收入占比也处于同行的平均值,也就是说,交通银行除手续费及佣金净收入之外的其他非利息收入占比,或相对同行为高,此外,交通银行的境外业务占比也不小,这意味着交通银行的收入来源更加多元化,业务集中风险相对较低。

净利息差最低,但净利息收入却跑赢同行,为什么?

净利息差最低,但净利息收入却跑赢同行,为什么?

尽管相对来说交通银行的业务较为多元化,但是传统的银行服务仍是其最主要的收入来源,所以传统的银行指标仍是衡量其业绩表现和估值的重要依据。

为何净利息差低于同行?

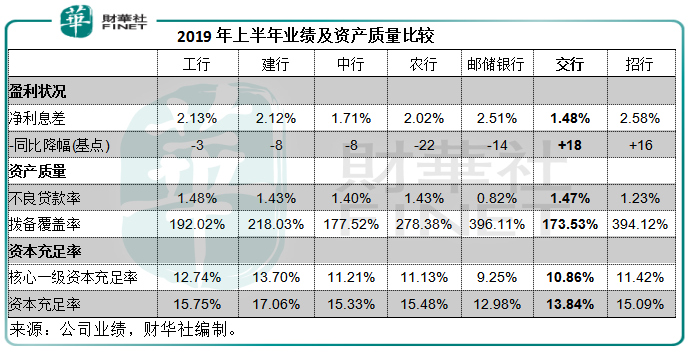

2019年上半年,交通银行的净利息差只有1.48%,是七家银行(包括国有四大银行、邮储银行、交通银行和招商银行)中的最低,为什么?

四大国有银行和邮储银行的比较优势:不论从资产规模还是吸储能力来看,四大国有银行和邮储银行都拥有股份制银行无法比拟的优势,庞大的公务员团队、国有企业员工队伍以及各大中小型企业,从企业、机构到个人,都会硬性规定或是自行选择在这些银行开有企业、机构或个人账户,此天然优势是股份制银行所欠缺的,而存款是成本最低的资本来源,基于上述不言而喻的优势,国有四大银行的存款占比要高于股份制银行,同时无需提高利率来吸引存款,所以支出率保持在较低的水平,以建行(00939-HK)和农行(01288-HK)为例,期内的存款利率分别为1.55%和1.60%,存款占总计息负债的比重分别为84.62%和85.36%(按平均值计算,下同),而交通银行的存款利率达到2.38%,存款占总计息负债的比例只有68.72%。

招商银行的比较优势:2019年上半年,招商银行的贷款和垫款年化平均收益率高达5.31%,主要因为其作为零售霸主的优越地位,期内该银行的零售贷款占比达到51.79%,而交行的占比只有32.75%。零售贷款的利息收益率通常较高,招行在零售银行市场的如鱼得水,使其利息收益率较同行为高,也因此享有较高的净利息差。

所以比较之下,交行在吸储方面欠缺优势,同时也以企业业务为主,导致其净利息差低于同行。

净利息差同比增幅最大

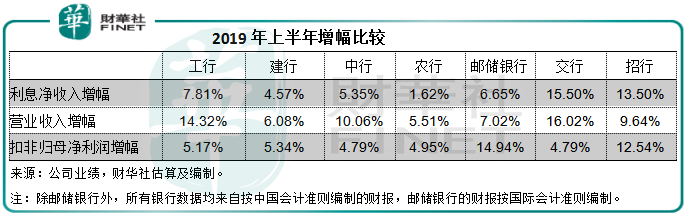

2019年上半年,交通银行的净利息收入同比增长了15.5%,是七家银行中的最高,为什么?主要因为净利息差增幅最大。

2019年上半年,交通银行的净利息差相较2018年上半年提高了18个基点,至1.48%,增幅最大,其中生息资产的平均收益率提高了14个基点,至4.09%,而总计息负债的平均利息支出率同比下降了4个基点,至2.61%,也就是说收益率提高及支出率下降造就了这一增幅。

同时,总生息资产同比扩大了3.03%,至89694.51亿元,加上收益率提高14个基点的正面影响,总利息收入同比增长6.64%,至1818.62亿元;总计息负债规模同比增加了3.18%,至86262.49亿元,但由于付息率下降了4个基点,利息支出仅同比增加1.74%,至1118亿元。

用利息收入扣减利息成本,得出利息净收入同比增加15.5%,至700.62亿元,净利息收益率提高了17个百分点,至1.58%。如果考虑到债券利息收入免税的影响,净利差同比提高了21个基点,至1.67%;净利息收益率提高了19个百分点,至1.76%。

资产质量或不及同行,但维持稳定

我们前边提到,交行的公司贷款占比较高,从行业分部来看,其贷款的产业组合十分平均,只有制造业务和交通运输、仓储和邮政业两大类的占比在10%以上,其余产业均不超过10%,这意味着交行的行业风险较为分散,无需担心单一产业周期性倒退或因黑天鹅事件而遭受沉重打击。

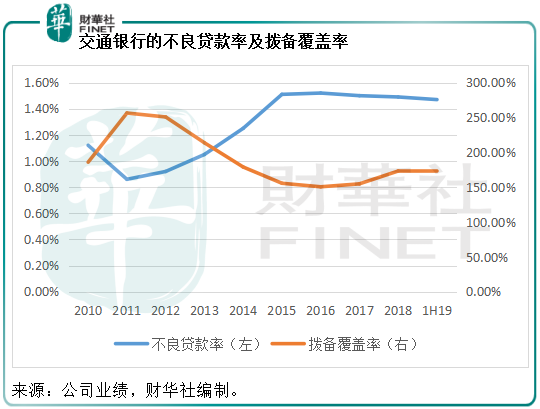

其贷款中,一般信用风险较低的信用贷款占比为30.98%,信用风险较高的保证贷款高达17.04%,相较零售王者招行的保证贷款占比只有10.97%,业务表现在四大行中处于中等水平的农行,保证贷款占比仅为11.68%,无怪乎交行的不良贷款率达到1.47%的水平,高于招行的1.23%和农行的1.43%。见下图,2019年上半年交行的不良贷款率和拨备覆盖率处于稳定水平。不过根据财华社的比较,资产质量或不及同行理想。

2019年上半年,交通银行的核心一级资本充足率为10.86%,相较银保监会统计的2019年二季度末商业银行核心一级资本充足率为10.71%略高;交行的资本充足率为13.84%,低于银保监会二季度行业统计的14.12%。

总结

总结

2019年上半年交行的业务表现大致理想,净息差的扩大显著提高了净利息收入的增长,不过信用减值大幅增加以及保险和其他业务利润率下降,导致净利润的增幅未能赶上收入增幅。资产质素方面,则略逊于同行,但仍维持稳定。不过,交行胜在多元化业务布局,产业上分布比较平均,地区市场方面,境外贡献也有一定的占比,所以在分散风险方面,交行或较具优势。

2005年6月23日以2.50港元在港交所上市的交行保持每年派息的习惯,如果不计及派发红股、发行优先股和永续债等的影响,若从IPO时起持有至今(按2019年9月13日港股收市价5.45港元计),投资者可录得每股6.073港元的账面收益。如果不考虑红股,上市至今的回报率或高达2.43倍,年复合增长率或为9.2%。高于工行、中行、农行和邮储银行,还是相当不错的。

评论