文|零售资本论

2007年,王怀南与邵亦波等人联合创办宝宝树,先后推出了宝宝树网站和APP、小时光APP和电商平台美囤妈妈。

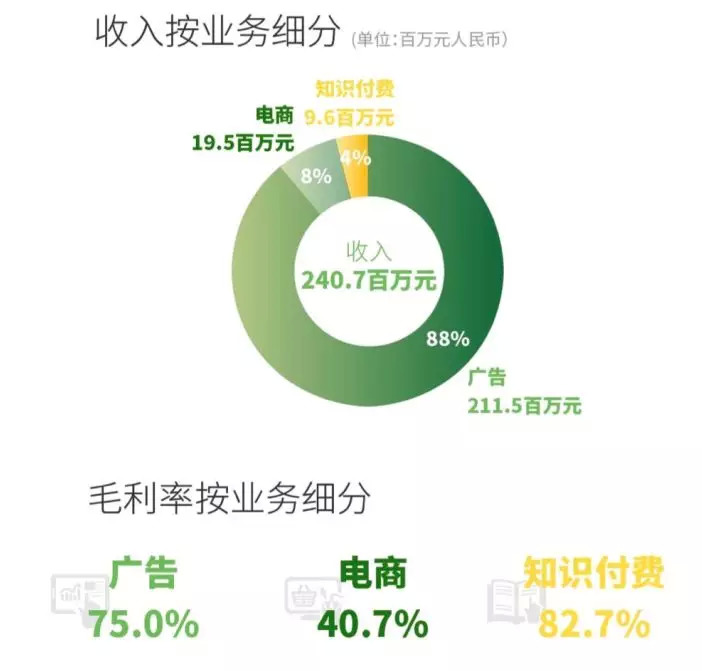

目前,宝宝树业务主要集中于广告、电商、知识付费这三个模式。其中广告收入占公司收入大头,维持在80%以上。

2018年11月,宝宝树正式在港交所敲锣上市,每股发售价6.8港元。但上市不到一年,宝宝树的股价只剩发售时的三分之一(截止2019年9月1日)。

根据宝宝树2019年半年报数据显示,公司上半年(截至2019年6月30日)营收2.4亿元,同比下降40.9%;净亏损9834.2万元,去年同期为净利润1.22亿元。

零售资本论分析师细分三大业务板块分析,广告、电商和知识付费平台的收入均出现下降,其中广告收入同比减少29%,电商收入减少78.5%,知识付费收入减少48.9%。

对于业绩表现不佳,宝宝树在半年报中解释,公司总收入的减少主要由于广告、电商和知识付费业务放缓,而业务放缓是由于:

中国宏观经济环境下滑及地缘政治的不确定性导致主要广告客户削减预算;

电商系统开发的技术复杂程度高于预期,且用户需要更多时间适应系统变动;

知识付费业务战略转型,从内容与渠道提供商转型为提供优质母婴与女性相关知识内容的综合内容平台。

近日,界面新闻报道,从上周开始,宝宝树已经开启了裁员计划。报道称,宝宝树的裁员人数接近总人数的30%,其中技术团队裁员50%,内容运营团队裁员30%。

裁员的部分员工按照N+1的比例进行赔偿,但也有部分员工尽管没有被裁员,但被相继约谈。

针对“裁员”,宝宝树回应称,公司配合业务发展做组织升级会有正常的人才流动,大规模裁员不属实,目前公司仍在积极招揽技术、商业等领域高级人才。

同时,零售资本论分析师从一份宝宝树最新权益变动显示,王怀南及其妻子Tang Yu已经抛售了约2000万股,总价值约8.74亿港元的股份。

上述报道中称,王怀南抛售的股份主要由复星国际控股有限公司以及复星集团旗下Startree(BVI)Limited买入,共买入价值7.78亿港元股份。

不过,关于创始人王怀南,宝宝树也再次向媒体强调称,“作为宝宝树集团创始人、董事局主席兼CEO,Allen负责宝宝树战略发展及业务经营管理,致力于为宝宝树的用户、投资人创造长期价值,没有计划在其他任何公司任职,且未曾抛售宝宝树股票。”

根据港交所披露的文件显示,王怀南目前依然宝宝树的第一大股东,并且持有宝宝树25.50%的投票权(复星的投票权为23.48%)。这个信息倒是与宝宝树方面的回应相匹配。

中国母婴电商的赛道和困境

据艾瑞咨询的资料显示,母婴电商市场规模将会在2020年突破3万亿元。根据IT桔子的数据显示,即使在资本寒冬的2018年,母婴电商领域共融资21起,金额高达34.3亿元,而融资数量最多的2015年,行业内有超过50起融资,金额更是超过50亿元。

到了2016年,新生婴儿达到1655万,众多“85后”、“90后”父母登场,消费升级,资本进入,母婴电商的盘子越来越大(每年超百亿)。

打开360手机助手,与“母婴”相关的应用有512款;腾讯应用宝的数据显示,“母婴商城”类应用达132个,“备孕”类应用达90个,“育儿社区”类应用达53个。

目前母婴电商行业,主要集中在三个赛道。

第一类是由天猫国际、京东、苏宁为主的综合类大平台。

第二类是由贝贝网、蜜芽、妈咪国际等垂直类母婴电商平台。

第三类则是,由宝宝树、母婴说、万物心选等社区社交、内容母婴平台;当然,综合电商平台也开始以各种形式涉透到该领域,如京东的“妈妈推购”。

2014年宝宝树开始涉足母婴电商领域,推出了“美囤妈妈”这个主打C2M平台,这么一个主打低价产品,完全以消费者体验为核心的模式似乎更能俘获消费者的心。

但是在这么一个快消费时代,C2M的低价能得到部分消费者的青睐,但却无法对零售行业形成影响。

与垂直电商比起来,现阶段的第一赛道的综合性电商的优势要更大一些。

首先是他们有着稳定的客流,这要得益于他们在C端的基础优势,因此B端商家也更愿意和他们合作。

在各个场景方面,例如支付、物流以及售后方面,他们也能给用户带来更好的体验。从消费者的角度来看,如果可以选择,肯定还是大平台要更放心些。

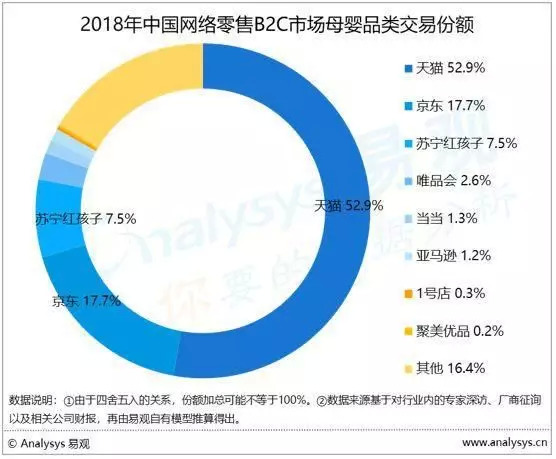

易观数据显示,2018年中国网络零售B2C市场母婴品类交易份额排名中,天猫的份额超过了整体市场的一半,以52.9%排名第一;京东位列第二,市场份额为17.7%;苏宁红孩子的市场份额为7.5%,排在第三位。唯品会、当当、亚马逊、1号店、聚美优品分列第四到第八名。

由报告可见,从整体格局来看,大型电商依然占据着大部分的市场份额,而垂直电商平台份额很小还没有进入前八名。

2019年618期间的数据也佐证了这一点,京东超市母婴品类累计售出1000万罐婴幼儿奶粉;苏宁易购尿不湿、奶粉、儿童玩具等母婴产品同比去年增长150%;天猫母婴则是开售两分钟,成交额破亿,十七分钟突破五亿大关。

中国的母婴电商一直以来都没有较为成功的案例,最早的规模化的母婴电商——红孩子早早被苏宁易购收购。宝宝树被阿里和复星巨额投资成功上市后业绩下滑,又爆出裁员和创始人出走的消息,估计现状堪忧。

那么看看母婴市场同样快速增长且人口数量仅次于中国的邻国——印度的这家母婴电商,有哪些值得学习和借鉴的。

印度母婴电商FirstCry

印度婴儿出生率位居世界前列,每年大约有2700万婴儿出生。其母婴用品市场规模每年以15%-20%的速度迅速增长,市场总额已经达到了4000亿卢比。

据预测,到2022年印度的母婴护理品市场年复合增长率将会超过15%,电商巨头们都将纷纷加大对当地母婴市场的投入。

Flipkart和亚马逊等电商巨头,以及印度的一些初创公司都将母婴市场作为投资重点之一。

亚马逊时装(Amazon Fashion)就推出了婴儿服装电商专卖店。Flipkart子公司Jabong也一直在积极通过与迪士尼、愤怒的小鸟、宠物小精灵等国际品牌以及Lilliput、Gini and Jony和Nautinati等印度品牌合作,扩大其儿童时尚品类。

印度母婴市场中90%以上的婴儿用品是由国外进口,非尿布类的婴儿用品大约占了25%至50%,尿布占了15%-20%。

目前,印度大部分婴童用品主要通过实体店售出,网上销售规模仅为1%。即便如此,婴童用品电子商务市场近年来蓬勃发展,呈现星火燎原之势。

印度婴童用品电商“第一声啼哭(FirstCry)”另辟蹊径,实施线上虚拟商店和线下实体商店相结合的模式,获得了巨大的成功。

FirstCry公司的两位联合创始人分别是SupamMaheshwari和Amitava Saha,该公司主要在线下门店销售包括服装和学习用品在内的各类母婴及儿童产品。

FirstCry在印度母婴类市场占据主导地位,通过其全渠道策略——网站、APP客户端和近400家实体店共同发力,这些门店大部分在二三级城市里。

随着互联网的快速发展,该公司为了拓展线上业务,曾于2017年以5400万美元的价格收购了母婴护理电商平台BabyOye。

通过这一举措,FirstCry展开了和像Flipkart和Amazon India这样的巨头之间的竞争。FirstCry现已拥有超过1000万用户。

在这个领域中,Hopscotch是FirstCrty的主要竞争对手,前者已经从多家高知名度的投资者那里筹集了大约2600万美元。此外,孟买的育儿和婴儿护理创业公司Kidsstoppress.com也在去年融到了一个未公开的金额。

今年1月,FirstCry获得日本互联网投资巨头软银集团4亿美元的投资,与此同时软银集团将获得FirstCry运营母公司BrainBeesSolutions至少40%的股份。据悉,FirstCry公司在本次投资交易中的估值将会达到6-7亿美元左右,目前双方已经完成了这笔投资交易协议的签署。

截至目前,总部位于印度浦那的FirstCry公司已经通过六轮融资募集到总计1.19亿美元的资金,具体情况如下:

1、2011年4月完成400万美元的A轮融资,投资方为赛富投资基金(SAIF Parnters);

2、2012年2月完成1400万美元B轮融资,领投方为Chiratae Ventures,参投方为赛富投资基金;

3、2014年1月完成1500万美元B+轮融资,领投方为祥峰投资,参投方包括赛富投资基金、Chiratae Ventures、祥峰投资集团旗下东南亚及印度公司(Vertex Ventures Southeast Asia&India)、以及新加坡主权基金淡马锡(Temasek Holdings);

4、2015年2月完成2600万美元C轮融资,领投方为Valiant Capital Partners,参投方包括祥峰投资中国基金(Vertex Ventures China)、Chiratae Ventures、以及赛富投资基金;

5、2016年2月完成2600万美元D轮融资,领投方为Valiant Capital Partners,参投方包括祥峰投资、赛富投资基金、祥峰投资集团旗下东南亚及印度公司、以及Chiratae Ventures;

6、2016年10月完成3400万美元D+轮融资,领投方为祥峰投资、参投方包括恩颐投资(NEA)、淡马锡、赛富投资基金、以及IDG Ventures。

在2013年至2014年,FirstCry击败包括“Mom & Me”在内的知名连锁零售商,成为婴童用品销售方面的佼佼者。

SAIF Partners基金公司副总裁Mukul Arora表示,FirstCry婴童用品网站的成功关键在于:

它实施了线上虚拟商店和线下实体商店的有机融合,同时它注意开发二三线城市的市场,并拥有较广的商品选择范围以及便捷的物流配送服务。

小城镇的消费额占据了该公司营业收入的一半左右。它实施特许经营的模式,每个分店所用的商标都是FirstCry。在小城镇开设实体店,可以有效地使小城镇的消费者打消在网上购物的顾虑。

评论