文 | 亿翰智库

房地产作为资金密集型行业,融资环境时刻影响着房企的资金与债务情况。2019年上半年一季度房企融资延续2018年底回暖趋势,融资出现了“小阳春”,融资规模达到近三年来最高峰值。而2019年3月份以来,房地产行业融资监管卷土重来,融资环境再度收紧,信托、海外债和银行开发贷等多元融资渠道受到不同程度的封堵。

另外,由于2015和2016年政策相对宽松,房企大幅扩张发债,时至今日,偿还期限已陆续到来,使得房企当下面临偿债高峰期。而现金短债比从现金流量角度反映企业当期偿付短期负债的能力,一般来说,若现金短债比小于1,则表明企业面临短期偿债风险,但也并非越大越好,该指标过大则表明企业存在资金闲置而带来机会成本。

因此我们从现金流压力及安全性的角度出发,通过房企的现金短债比水平,来研究房企在偿债高峰期背景下是否面临短期偿债风险。

一、现金短债比整体大幅降低,近四分之一的房企面临短期偿债风险

现金短债比是企业在一定时期内,货币资金同流动短期负债的比率,它可以从现金流量角度来反映企业当期偿付短期负债的能力。现金短债比率=货币资金/短期负债×100%。

2019年上半年,TOP100房企平均现金短债比为1.71,相较于2018年底的2.17,有较大幅度的降低。

我们认为,整体来看,现金短债比的大幅下降主要源于房企货币资金面临更大的压力。

根据2019年上半年上市房企货币资金TOP100榜单,2019年上半年房企货币资金较2018年底仅增长3.2%,增长幅度较2018年同期大幅降低28个百分点,在货币资金增幅快速回落的情况下,房企为维持其经营借款基本维持稳定,进而现金短债比相应有所下降。

而货币资金增速大幅回落的原因,一方面是上半年房地产行业销售整体放缓,营业收入增速同比回落18个百分点,经营活动来源的现金减少;另一方面是上半年多元融资渠道面临不同程度的封堵,融资获得的现金有所减少。

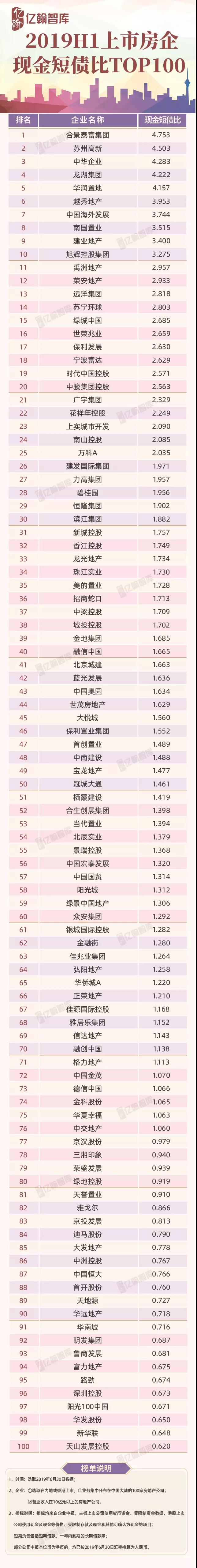

整体来看,2019上半年房企现金短债比与2018 年底相比有所下降,现金短债比最高的合景泰富也仅为4.75,而2018年底现金短债比最高的房企达9.55。

从现金短债比分布来看,现金短债比小于1的房企有24家,即近四分之一房企货币资金无法覆盖短期负债,仍需关注短期偿债风险;有半数房企现金短债比处于1到2之间,有20家房企现金短债比在2-4之间,仅5家房企现金短债比在4以上。

二、小型房企短期偿债风险最大,未来企业现金短债或将改善

在2019上半年现金短债比TOP100房企榜单中,不同规模的房企现金短债比呈现出较为明显的差异性。

两类房企现金短债比处于相对较高水平,短期偿债压力最小。

一类是具有央企或国企背景的企业,一方面,该类企业一般投资节奏偏向稳健,另一方面,凭借其央企或国企背景优势,其资源获取能力更强,融资成本更低,央企或国企背景的企业债务压力较小,如华润置地和中国海外发展现金短债比分别为4.16和3.74,维持在相对高位。

另一类是投资稳健,追求高质量发展的规模房企,该类房企追求财务稳健,不过多地加杠杆,如龙湖集团和旭辉控股集团现金短债比分别为4.22和3.27,其中龙湖集团在行业中以“稳”著称,旭辉控股集团始终将高质量发展作为企业发展理念。

而小型房企的现金短债比整体处于较低水平,在24家现金短债比小于1的企业中,有17家营业收入在50亿以下,对于小型房企来说,所面临的短期偿债风险最大。

整体来说,房企短期偿债压力较以往均有不同程度地加大,但整体仍处于可控范围内。现行房地产调控政策以“房住不炒”为政策基调,2019年7月政治局会议首次提出“不将房地产作为短期刺激经济的手段”,在行业调控政策未见松动和融资环境仍然趋紧的背景下,房企在投资端仍趋谨慎。

与此同时,行业进入快速调整期,房企也更加关注现金流管控,基于投资稳健和现金为王的理念导向,我们认为未来房企整体现金短债比情况或有所改善。

来源:亿翰智库

评论