文 | AgeClub新老年商业研究院 周超 沈钤 郑晨雨

转折:Clean the old,Make way for the new !

2018年底,在AgeClub年度大会上我们曾分析过,国内政商环境大气候与社会舆论小气候正在不断挤压非法保健产品公司生存空间,这个变化趋势对非法保健产品公司来说是坏消息,但对老年行业是利好,这是中国老年产业走向健康发展的起点。

原来被掌控在“权健类”保健品公司手中的老年人慢慢被解放出来,这预示着真正为中老年服务的企业更有机会脱颖而出,老年健康/保健产品市场会迎来更大的发展机会——Clean the old,Make way for the new。

过去十个月,AgeClub一直在关注研究中国保健产品市场发展动态,我们在线上线下看到了一批用新思维新模式做健康产品的创业企业开始出现,他们带着转型升级的思路在重新改造这个行业,市场变化趋势与我们去年的判断分析一致,这种趋势未来会更加明确。

过去30年间,保健产品行业在中国诞生、发展、繁荣,逐步成为人们日常生活的一部分,尤其是对中老年群体来说,包括滋补养生、膳食补充剂等在内的各种保健品几乎成为了生活必需品。

虽然市场经历了很多震荡挫折,但也无法改变保健品属于老年人强刚需这一事实,从市场规模看,保健品行业从2002年的442亿元增长至2017年的2376亿元,年均复合增速超过10%,全球占比达到16%;

中国成为仅次于美国的全球第二大保健品市场,未来很可能是世界第一,这其中必定将孕育出世界级巨头。

2018年,我国保健品人均消费金额117元,而中国香港、日本、美国人均消费分别达767元、662元、924元,增长空间巨大。

但保健品行业也面临大量问题,比如市场集中度低、同质化竞争激烈、渠道快速变化,能否解决好这些问题,决定了保健品企业在老龄化社会发展命运。

AgeClub新老年商业研究院统计分析了大量数据和案例,对保健产品市场未来发展的挑战风险与创新机遇进行了深度分析,为大家解读新时代背景下保健产品正在经历的变化!

保健品30年快速发展深藏危与机:集中度低/同质化竞争/渠道快速变化

我国保健品行业起步于上世纪80年代,30多年的发展历程大致可以分为五大阶段

第一阶段:起步阶段。由于改革开放和国民经济的迅速发展,保健品进入中国。最初的产品以滋补品类为主。

第二阶段:繁荣阶段。由于行业进入壁垒低、毛利较高,大批企业进入,保健品行业繁荣发展。

第三阶段:停滞整顿阶段。由于许多企业盲目扩大产能、忽略产品质量导致市场开始萎缩,相关管理部门相继制定一系列法规标准,整顿保健品市场。

第四阶段:复苏发展阶段。随着消费者健康意识升级,国家经济快速发展以及市场逐步规范,2012年保健品行业规模达到1200亿元。

第五阶段:并购整合阶段。2013年后,由于我国保健品行业的高速发展和庞大规模,海外品牌瞄准中国市场,很多企业选择收购或建立合资公司的方式与国际知名品牌合作,以借助其品牌影响力和丰富产品线实现弯道超车。

中国保健品市场正在从分散走向整合,未来可能出现世界级的保健品巨头。

根据国家食品药品监督管理总局数据,从2013年到2017年,保健品企业数量从2676家减少到2317家,规模以上的企业数量近600家,呈现增长趋势。

但和发达经济体相比,市场集中度仍然偏低。

根据Euromonitor数据,2017年中国保健品行业市场CR5(市场占比前5企业)的份额为19.8%,低于澳大利亚33.2%和日本24.6%。

在未来发展过程中,保健品企业的市场排名将变动剧烈,背后的核心问题只有两个——产品和渠道。

1、保健品行业核心问题一:产品同质化

我国本土保健品企业面临着产品线薄弱、产品开发能力不足的严重问题,大家都聚焦在获得市场成功的少数产品类型上,致使同质化竞争激烈,大打价格战。

Ageclub于近期统计分析主流电商平台保健品数据,呈现出明显的品牌繁多、竞争格局分散、同质化竞争的特点。

分析电商平台上top10的保健品品牌,可以分为传统保健品品牌、进口品牌、药企品牌以及跨界品牌这四大类。

汤臣倍健作为传统保健品品牌的代表,在电商平台上份额颇高,尤其是在淘宝天猫上,汤臣倍健和旗下新品牌健力多合计占比36%。

而曾经以新盖中盖钙片火遍全国的哈药集团则被许多新品牌所赶超。

进口品牌在电商平台占据重要位置,比如在淘宝天猫平台,Swisse占比9%。在京东上,新西兰品牌奈氏力斯占比18%,辉瑞旗下的善存占比10%。

值得注意的是,许多制药企业也开始进军保健品领域,上市公司白云山旗下更是有好几个保健品品牌,如敬修堂、李夫人等。

近年来,不断加强的药品质量监管和医保控费力度大大压缩了制药行业发展空间。同时,从2016年开始实施《保健食品注册与备案管理办法》,规定保健食品的管理办法将从此前的单一注册制变为注册与备案相结合的“双轨制”,相当于放宽了保健品准入门槛。

于是很自然地,药企大举进入行业差异性不大的保健品领域。

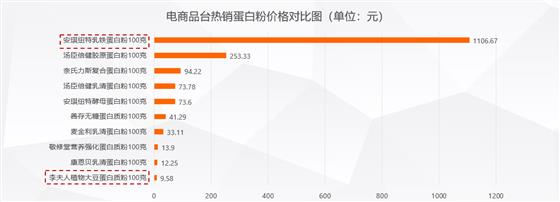

大量药企的加入强化了保健品市场的同质化竞争。大部分药企选择市场热门单品如钙片、蛋白粉来切入中老年保健品市场,同质化竞争激烈,纷纷陷入价格战。对电商平台热销的蛋白粉产品进行价格对比,如下:

2、保健品行业核心问题二:营销渠道快速变化

中国保健品行业自1980年代发展至今,涌现出许多盛极一时的企业,在起步之初凭借新颖的产品概念和独特的营销渠道而迅速爆发,比如三株、太阳神、中华鳖精、红桃K、脑白金……

但能够长盛不衰的保健品企业却很少,除了产品本身易模仿、缺乏唯一性的因素外,营销渠道的快速变化是另一个主要原因。

比如史玉柱操盘的脑黄金,曾经在全国许多县市级地方电视台密集投放广告加上当地商超渠道全面铺货形成“饱和攻击”,迅速在全国蹿红。

但现在的脑黄金,无论是线上还是线下各种渠道,“出镜率”都大不如前了。

现在的保健品行业正面临新一轮渠道变革。

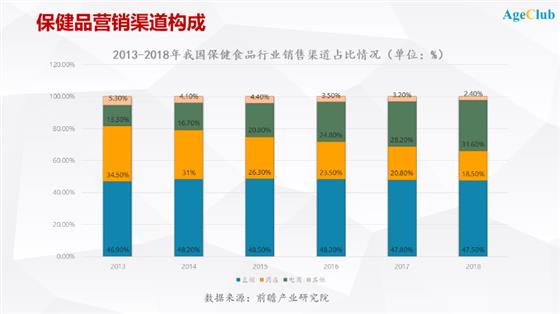

比如直销,在过去6年是保健品销售的主要渠道,根据有关机构统计,比重一直稳定在48%上下。

但自去年底微信公众号丁香医生发布文章《百亿保健帝国权健,和它阴影下的中国家庭》后,掀起中国保健品行业监管风暴,权健公司包括创始人在内的16人被捕,13个部委联合部署“百日行动”,两部重磅法规《保健食品原料目录与保健功能目录管理办法》、《保健食品标注警示用语指南》发布,并分别于2019年10月1日和2020年1月1日正式实施。

带来的直接后果是,以保健品直销为主营业务的公司今年以来营收直线下降。有媒体报导,自从权健事件爆发后,有的公司收入下降50%。

甚至连一些在中国有业务的美国上市公司也受到波及。

比如康宝莱(代码:HLF)2019年上半年财报显示,其在中国市场的营收为3.37亿美元,同比下跌32%。优莎娜(代码:USNA)2019年第二季度亚太地区营收2.055亿美元,同比下降14.9%,大中华区活跃客户减少12.3%。

渠道变革还体现在药店。在21世纪第一个十年,药店渠道曾经快速崛起,主营保健品的上市公司汤臣倍健正是依靠药店成为国产保健品龙头企业。

根据公司公告,汤臣倍健在全国药店有33%的市场占有率,超过排名第二到第九(品牌)的总和。2018年的境内收入中,以药店为主的线下渠道产生的收入占到80%左右。

但是自2013年以后,药店渠道在保健品行业的比重一路走低,2018年为18.50%,几乎只有2013年34.50%的一半。

同样是2013年以后,电商渠道迅速上升,从2013年的13.30%提升到2018年的31.60%,基本抢占了药店退出的比重。

不过电商渠道的红利机会也并非一成不变。

比如汤臣倍健近年来电商渠道成长颇快,2018年线上渠道收入占境内收入两成左右,扣除健之宝业务后,线上渠道收入同比增长超 45%。

但在今年618活动期间,天猫和京东两个渠道虽然仍保持了增长,但较之往年,确实还是出现了增速放缓的迹象。

创新趋势:产品升级与营销创新

1、中老年保健品产品升级:蛋白粉/钙片

中国保健品最初的产品以滋补类的人参、鹿茸和生物制剂类的口服液为主,经过30多年的摸索与发展,产品形态不断丰富,制作工艺日益成熟,针对各种健康细分需求的膳食补充剂、滋补养生食品获得越来越多中老年群体的喜爱。

虽然中老年保健品市场上大部分产品都集中在很少几个品类,价格战激烈,但我们也捕捉到一些产品创新升级的趋势,比如蛋白粉。

目前市面上的蛋白粉品牌繁多,既有进口品牌和传统大品牌,也有许多跨界品牌和不知名小品牌。从品类上看,除了比较常见的植物大豆蛋白粉、乳清蛋白粉、复合蛋白粉外,市面上还出现了一些新型蛋白粉,在产品功效上有了大幅提升,如促进吸收的酵母蛋白粉、改善肌肤的胶原蛋白粉和增强免疫力的乳铁蛋白粉。

从蛋白粉产品的目标人群而言,由最初的成人、体质虚弱者向更为细分的人群扩展,如胶原蛋白粉就很适合面临衰老问题的中老年女性。

伴随着产品升级的是价格的大幅提高,我们将电商平台热销蛋白粉进行了价格对比,以100克为单位衡量,跨界品牌安琪纽特乳铁蛋白粉的价格为1107元,是广州白云山药业旗下子品牌李夫人价格的一百多倍,显现出产品升级带来的巨大商业价值。

安琪纽特是上市企业安琪酵母旗下的营养健康产品品牌,安琪酵母专业从事酵母类生物技术产品生产、经营及相关技术服务,是国内酵母行业龙头企业、全球第三大酵母公司。

针对蛋白粉这一细分单品,安琪纽特发挥其在酵母行业多年深耕的优势,研发推出酵母蛋白粉、乳清蛋白粉等创新性产品。

乳铁蛋白粉是采用优质的新西兰进口奶源,结合先进离子交换技术获得高纯度乳铁蛋白,通过与乳清蛋白的协同作用,达到增强免疫力等功效,适合体质虚弱、免疫力低下的中老年人群。

另外一个创新产品是安琪纽特酵母蛋白粉,通过酵母蛋白与动植物蛋白的融合可以大大提高其利用效率,促进人体吸收。针对不同人群,安琪纽特研发出儿童型酵母蛋白粉、孕妇型酵母蛋白粉和成人型酵母蛋白粉。

值得注意的是,成人酵母蛋白粉特别添加了大豆肽粉和三氯蔗糖代糖。大豆肽粉配合三种蛋白,其氨基酸比例和种类更适合人体吸收。三氯蔗糖代糖不会引起血糖波动,这类蛋白粉特别适合肠胃功能弱、受到高血糖困扰的中老年人群。

另一个体现中老年保健品产品升级趋势的是钙片。

老年人随着年龄增长骨钙丢失的速率增加,容易发生钙缺乏,由于缺钙导致的骨质疏松、骨骼变脆、易骨折也成为老年人的通病,因此老年人补钙是一项刚需。

普通钙片的市场格局较为分散,品牌繁多,同质化竞争严重,传统大品牌、药企品牌以及不知名的小品牌纷纷陷入价格战。

除了常见的普通钙片外,目前市面上的补钙产品还出现了液体钙、胶原软骨素和氨糖软骨素等创新产品。

分析主要品牌的钙片价格,普通钙片每粒仅为0.29元—0.5元,非常便宜。而液体钙、胶原软骨素、氨糖软骨素则分别达到0.88元、0.88元和2.16元,溢价十分明显。

2、中老年人群对钙片产品的消费升级需求被部分企业作为发展重点。

根据汤臣倍健官网资料,从2017年起,汤臣倍健开始深耕线下50岁以上的主力人群,旗下主推的大单品之一健力多氨糖软骨素2017年实现超160%的增长,迅速在骨关节细分领域占据优势地位。

健力多连续几年市场表现良好,成为汤臣倍健一大拳头产品,在2019年上半年,通过推出新包装、新产品覆盖更多消费群体等政策,健力多实现业务收入53.71%的增长。

其实在中老年保健品的产品上还有很多创新空间,比如日本最大及最有规模的"无添加"护肤及健康食品品牌FANCL,细分中老年人群和性别,推出了不同功效性的产品:

在中老年女性方面,40+主打明眸抗氧、解压抗疲、预防血栓;50+主打美白抗氧、预防血栓、增强记忆;60+主打滋养关节、提升精力、增强记忆;

在中老年男性方面,40+主打解酒护肝、解压抗疲、预防血栓;50+主打清晰视界、抑制脂肪、增强记忆;60+主打润肠护眼、滋养关节、增强记忆。

营销创新:线上社交裂变/线下深度体验

中老年保健品在营销上同样十分需要创新。

在各种官方组织的调研以及AgeClub近期在国内各个城市所做的用户访谈中,发现一些共性特征:

65岁尤其是70岁以上老人,依赖的信息渠道主要是电视,购物渠道集中在社区、菜场、商超等线下场景;

50岁至65岁的中老年人,信息渠道正在快速向智能手机切换,微信是垄断性APP,头条、抖音、快手也有越来越多的人使用;这一点已经在一二线城市成为现实,接下来将在广大的下沉市场进一步获得验证;

除了中老年人群自己,子女辈的80后、90后同样是中老年产品的重要购买人群,在电商平台上他们为父母购物的频率很高,其消费意识、消费能力带动了中老年消费品的升级趋势。

可以看到,现在的中老年人很多已经是智能手机的重度用户,在信息渠道上更加开放多元,在购买、消费上经验更加丰富,用夸大的说辞或新颖的产品概念就让他们买单的时代已经一去不返。

发挥线上微信端的成熟社交网络做社交裂变,在线下用细致、温情、超预期的服务打造深度体验,或许是未来中老年保健品营销创新的一个方向。

1.线上做足社交裂变:从广场舞人群切入的中老年社交电商平台爱风尚

AgeClub此前报道过的中老年社交电商平台爱风尚,是在中老年人群做社交裂变的典型案例。

爱风尚从去年10月份开始给全国的广场舞队长免费送专业广场舞鞋,很快就聚拢起大量的队长,现在爱风尚有两百多个微信群,管理约6万个广场舞队长。

广场舞队长是个特征显著的群体,有号召力,热爱运动,喜欢传播正能量。通过队长影响广场舞队员,队员作为家庭决策者进而影响其家庭成员的消费行为,就能够实现1:100甚至更高的杠杆效果。

而且近几个月爱风尚开始将变现的主阵地从微信群转移到微信直播,沟通效率从微信群的几百个人迅速上升到直播时的平均2万人。

具体的变现效果如何呢?转化率平均为3%—5%,化妆护肤类以及保健类产品的转化率会相对较高,整体的转化率在开展微信直播的团队里排名靠前。

2.线下打造深度体验:同仁堂新零售创新实践——知嘛零号店

线下渠道对中老年保健品的重要性同样重要,尤其是对高价值的滋补养生类产品来说,面对面的交流和实际使用体验对中老年用户下决心购买是必须的环节。

老字号中医药企业、上市公司同仁堂,一直以线下药店为主要销售渠道,根据2018年年报,自有零售药店达808家,其中389家设立中医诊所。在同仁堂的商业零售板块中,保健品及食品的销售占比为17.37%,而且多为名贵材料,价格普遍较高。

但同仁堂今年也开始了中老年健康产品、服务、体验闭环的新零售尝试,在北京总部大兴基地打造了知嘛健康零号店,融合健康检测、康复诊疗、自助购药、文化展示等各种功能。

知嘛健康零号店分为三层,第一层主要是同仁堂旗下各种保健食品,第二层是9大专科科室及12套健康解决方案,分为体重管理、小儿推拿、睡眠调理、疼痛专科、经络调理、脊柱专科、量子降脂、心理调理、美体养颜、整合检测及12大亚健康一体化解决方案等专区,第三层是中医调剂台、化验室、煎药室、新视觉药房、中医诊室、九大体质解决方案、无人售药机、TED等专区。

知嘛健康希望从品类、形态、服务齐全的零号店“衍生”出不同组合的品牌店、旗舰店、社区店、商场店、写字楼店,在每种店里搭配不同的业态,形成产品、服务、体验的闭环。

线下体验店的形式除了同仁堂,另一家上市公司片仔癀也在大力推进。

据了解,目前已有近200家片仔癀体验馆投入运营,覆盖了全国大部分省会和主要经济发达城市,多位于风景名胜区、机场、高铁动车站与城市繁华商业街区,在片仔癀近几年的快速增长中发挥了重要作用。

中老年保健品的种种尝试摸索是否成功,尚未最终定论,但在老龄化背景下,保健品无疑是最有确定性的大方向之一,而且在产品、营销各方面创新的空间非常多,也许只要抓住一个点做深做透,就能成长起一个独角兽公司。

评论