文|首席科创官 雷晨

编辑|缪凌云

美国东部时间2019年10月28日,蛋壳公寓正式向美国证券交易委员会(SEC)递交招股书,计划以“DNK”为股票代码在纽交所上市。

据胡润研究院近期发布的《2019胡润全球独角兽榜》,蛋壳公寓估值100亿元,在全球独角兽企业中排名第224位。

凭借过去几年“租购并举”政策的东风,长租公寓行业在中国一线城市快速崛起,一路高歌猛进。站在风口上,从诞生到成为仅次于自如的第二大长租公寓运营商,蛋壳公寓仅用了四年时间。

不过,自去年以来,长租公寓因“租金贷”问题频频爆雷,行业陷入困境。本月,业内两家头部企业青客公寓和蛋壳公寓相继递交招股书,也让该行业“盈利难”、“租金贷”问题再度进入人们的视野。

极速扩张背后,盈利难题何解?

2015年,蛋壳公寓在北京成立,当年运营的房间数为2434间,且全部位于北京。截止今年9月底,公司共运营40.67万间房间,较2015年增长了166倍,2015年至2018年的年复合增长率高达360%。

蛋壳公寓成立以来一直以“让年轻人有尊严地生活在城市”为口号,目前已进入北京、深圳、上海、杭州、天津、武汉、南京、广州、成都、苏州、无锡、西安、重庆13地市场。

艾瑞咨询报告显示,蛋壳公寓的规模为国内长租公寓运营商的第二位,房间数的增速为行业第一。另据迈点研究院、克而瑞和睿和的报告,蛋壳公寓在我国所有共享居住平台中的品牌影响力居于首位。

在规模极速扩张的同时,蛋壳公寓的亏损业绩和高负债率也引起了首席科创官的注意。

目前,蛋壳公寓总资产为76.74亿元,总负债为76.61亿元,资产负债率高达99.83%。不仅债台高筑,公司还尚未实现盈利。

公司的主要收入为租金和服务费。据招股书,蛋壳公寓2017年、2018年及2019年前三季度(下称“报告期间”)的营业收入分别为6.56亿元、26.75亿元、50亿元,对应净亏损分别为2.72亿元、13.69亿元和25.16亿元。

去年8月,SOHO中国董事长潘石屹在谈及长租公寓前景时,认为烧钱创业是一条不归路,“不到1%的租金回报,租房的价格再翻一番还是亏本的。”

“盈利难”的确是长租公寓企业的痛点所在。在客单价上,截至今年9月30日,平均每个房源能给蛋壳公寓带来2155元的收入,对应的成本则为1564元,成本之高令人咋舌。

具体来看,今年前三季度,在蛋壳公寓的运营成本中,租赁成本占当期收入的89%,为44.5亿元;其次是营销支出7.94亿元,占当期收入的15.9%。

蛋壳公寓坦言,公司在创造收入之前,通常需要大量的前期资本支出,包括向业主购买和租赁公寓的资本支出、对公寓进行必要的翻修和装修,以及保养、清洁和其他服务方面的支出。

那么,支撑蛋壳公寓激进扩张的资金,又是从何而来呢?

多渠道融资,租金贷模式存风险

在长租公寓领域,运营商扩充资本的方式大抵相似,即依靠股权融资、租金贷、资产证券化的“三板斧”。

自2015年1月的天使轮融资起,蛋壳公寓共经历了7轮融资,其中最多的是今年3月初来自包含环球老虎基金和蚂蚁金服等在内的5亿美元C轮融资。总体来看,蛋壳公寓筹集资金超过60亿元。

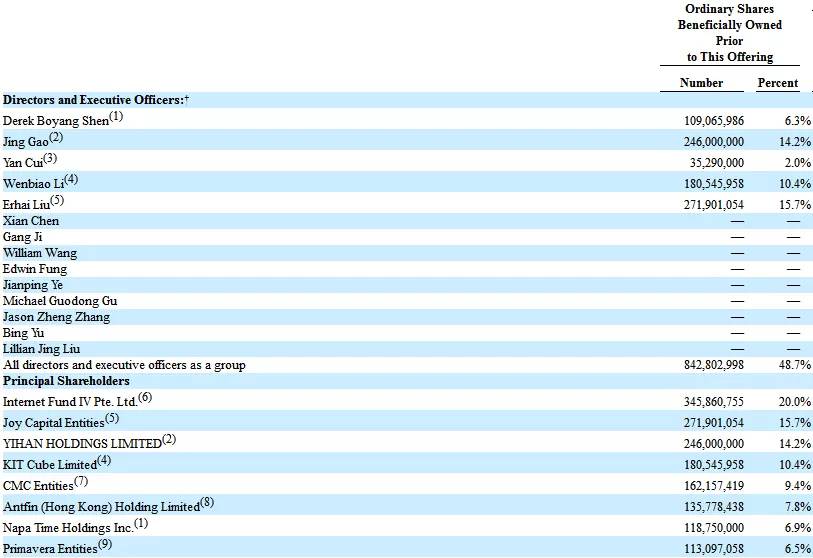

股权结构上,蛋壳公寓董事长沈博阳、CEO高靖和总裁崔岩分别持股6.3%、14.2%和2%,外股股东老虎环球基金、愉悦资本、蚂蚁金服、开物投资、CMC资本和春华资本分别持股20%、15.7%、7.8%、10.4%、9.4%和6.5%。

股权结构 图片来源:招股书

除了股权融资,“租金贷”也是蛋壳公寓获取资金的重要手段,简单说,就是利用租客信用寻求资金杠杆。在租客与长租公寓企业签下租约的同时,与该企业合作的金融机构签订贷款合约,一般由金融机构替租客支付全年房租,租客向金融机构按月还贷款,长租公寓企业向金融机构支付贷款利息。

招股书显示,公司资金的主要来源包括金融机构的预付租金融资和居民的预付款,即“租金贷”。报告期间,金融机构分别预付了9.38亿元、2.13亿元和31.06亿元,并由居民垫付1.06亿元、2.80亿元和7.94亿元。

报告期间,蛋壳公寓91.3%、75.8%和67.9%的租客选择了租金贷的方式。公司称,这一比例的大幅下降主要是由于公司加强与更有信誉的金融机构合作,而这些机构的信贷评估程序较为严格。

虽然长租公寓可以通过租金贷的方式提前获得未来房租收益,并以此为基础疯狂扩张,但如果扩张速度太快,新收的房子短时间内租不出去,没有新的资金注入,就很可能会造成资金链断裂。

蛋壳公寓选择的第三种融资方法是资产证券化。去年8月,蛋壳公寓设立“天风-蛋壳公寓信托受益权资产支持专项计划”,通过ABS模式已发行逾2亿元债券。

花式融资、“烧钱”助力扩张,蛋壳公寓的钱包还好吗?

上市成关键一役

截至今年9月底,蛋壳公寓账面上的现金及等价物约为23亿元。急速扩张之下,蛋壳公寓千辛万苦融来的资金已经花掉不少。

招股书显示,如果不能及时以优惠的条件通过融资或其他途径获得资金,可能对公司的业务、经营结果、财务状况和增长前景产生重大不利影响。

资金压力山大的蛋壳公寓,选择了赴美上市之路。而前不久,它的同行青客公寓也向SEC递交了招股书。与蛋壳公寓同病相怜,截至今年6月30日的9个月内,青客公寓净亏损3.48亿元,资产负债率高达133%。

除了不满足A股市场对企业盈利的要求,长租公寓赴美上市的主要原因是为了获取更多“粮草弹药”。

前瞻产业研究院估算,目前全国年租金收入约1万亿元,预计专业租赁公司经营管理的品牌公寓产品所占的市场份额将从目前的2%增长至2020年的5%,2025-2030年的10%,并最终达到50%。足见长租公寓未来发展潜力巨大。

要想占据更多市场,长租公寓企业则需要更多的资金支持。今年1月,蛋壳公寓以2亿美金收购了知名长租公寓运营商爱上租的全部股权,成为长租公寓领域最大一桩收购案。只花不赚的蛋壳公寓,上市补血迫在眉睫。

蛋壳公寓表示,本次拟募集资金1亿美元,主要用于采购和翻新房源的进一步扩张、增强技术实力、包括品牌营销、潜在投资等在内的一般营运用途。

在高负债的极速扩张暗影下,蛋壳公寓能否成功上市,所关乎的已不仅仅是能否进一步扩张、挑战行业老大自如,还有它资金链的安全与否。对于蛋壳公寓赴美IPO,你有什么看法?你住过长租公寓吗?欢迎在评论区留言。

评论