文|GPLP犀牛财经 蔚芮

审校|周鹤翔

白酒行业整体市场动态:

强者恒强,分化持续加剧,高端白酒依旧强势。

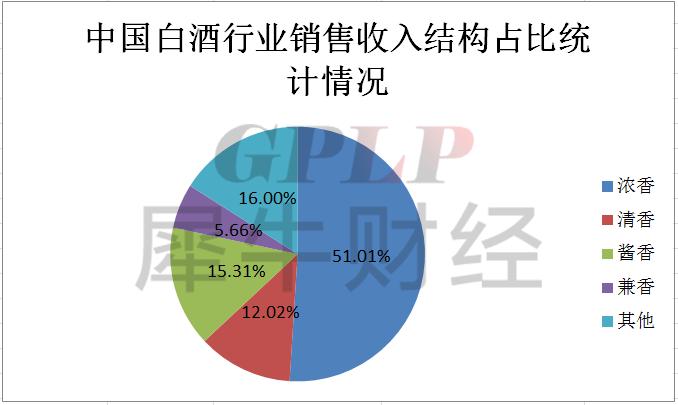

白酒主要分三种,分别为浓香型、酱香型和清香型。目前,中国白酒消费主要以浓香型为主,市场占有率为51.01%。

数据来源:前瞻产业研究院

白酒行业需求主要来自政务需求、商务需求和个人需求。在三公消费受限后,以及中央八项规定的影响,政务需求出现大幅下降,目前处于低位且短期难以改善;商务需求受宏观经济发展影响较大,而当下国内经济下行压力加大,且短期预计不会有大规模的经济刺激政策出台,因此需求提升的可能性较低;个人需求变化来源于消费升级,“少喝酒、喝好酒”成为共识。

所以,中国白酒行业销售收入与产量走势保持一致,根据前瞻产业研究院数据显示,截止至2017年中国白酒行业销售收入同样出现明显下滑,达到5531亿元,同比下降7.7%。

2018年,受个人需求拉动,中国白酒销售规模预计在5875亿元,同比增长3.9%。随着政策的利好,未来几年白酒行业市场规模将维持低速增长,预计在2023年中国白酒行业销售收入将超7000亿元,达到7071亿元。在2025年中国白酒行业销售收入将达到了7756亿元。

经过五年的调整期,白酒行业的竞争格局日渐清晰,高端白酒市场,竞争格局更为稳定。高端白酒具有稀缺性,具有较高的品牌壁垒,一般白酒品牌很难打入。目前高端白酒市场主要以贵州茅台(600519.SH)、五粮液(000858.SZ)和泸州老窖(000568.SZ)三大品牌的产品为主;次高端白酒市场竞争者相对高端白酒较多,但基本以区域龙头且全国名优酒酒企为主包括洋河股份(002304.SZ)、酒鬼酒(000799.SZ)、山西汾酒(600809.SH)等。

2019年前三季度白酒上市公司营收、净利润分别为1808.2亿元、630.2亿元,分别同比增长 17.7%、 22.7%,白酒业绩增速逐步放缓,增速相比去年同期分别下降7.66和7.18个百分点,白酒业绩增速逐步放缓。受益于产品结构升级及提价, 2019年前三季度白酒行业毛利率较去年同期提升,其中高端酒、次高端酒毛利率均实现增长。白酒行业的增长已由上一轮的扩容式增长转变为品牌分化下的挤压式增长,高端酒企销售额及利润仍不断提升,而部分区域及三四线酒业绩增速则下降明显,酒企业绩分化加大。

上市酒企三季度业绩表现:

高端酒企营收较好,次高端及以下分化加剧

数据来源:同花顺

数据来源:同花顺

高端白酒上市企业:

贵州茅台2019年前三季度实现营业收入635.09亿元,同比增长15.53%;实现净利润304.55亿元,同比增长23.13%;第三季度单季度实现营业收入223.36亿元,同比增长13.28%,实现净利润105.04亿元,同比增长17.11%。

五粮液2019年前三季度实现营业收入371.02亿元,同比增长26.84%;实现净利润125.44亿元,同比增长32.11%;第三季度单季度实现营业收入99.51亿元,同比增长27.10%;实现净利润32.08亿元,同比增长34.55%。

泸州老窖2019年前三季度实现营业收入114.77亿元,同比增长23.90%;实现净利润37.95亿元,同比增长37.96%;第三季度单季度实现营业收入34.64亿元,同比增长21.86%;实现净利润10.46亿元,同比增长33.35%。

根据国开证券的研究报告显示,茅台,五粮液、泸州老窖均基本完成全年销售计划量。虽然茅台回收经销商配额及直销未完全放量,导致三季度发货量略低于预期,但预计四季度直营将加快节奏,增长可期;五粮液三季度顺利放量,虽然价格有小幅回落,但数字化体系及直营渠道在中秋得到充分磨合,后续改革效果将逐步释放;老窖方面,国窖前三季度回款百亿目标已经完成,特曲增速持续高增长,经销商打款积极。

次高端白酒上市企业:

山西汾酒(600809.SH)前三季度实现营业收入91.27亿元,同比增长25.72%;实现净利润16.96亿元,同比增长53.62%;第三季度单季度实现营业收入27.49亿元,同比增长34.45%;实现净利润5.06亿元,同比增长53.62%。

水井坊(600779.SH)前三季度实现营业收入26.51亿元,同比增长23.93%;实现净利润6.39亿元,同比增长38.13%;第三季度单季度实现营业收入9.61亿元,同比增长19.17%;实现净利润2.99亿元,同比增长53.41%。

洋河股份(002304.SZ)前三季度实现营业收入210.98亿元,同比增长0.63%;实现净利润71.46亿元,同比增长1.53%;第三季度单季度实现营业收入50.99亿元,同比下降20.61%;实现净利润15.65亿元,同比下降23.07%

酒鬼酒(000799.SZ)前三季度实现营业收入9.68亿元,同比增长27.34%;实现净利润1.84亿元,同比增长14.26%;第三季度单季度实现营业收入2.59亿元,同比增长9.48%;实现净利润0.28亿元,同比下降39.50%。

同时:在白酒上市企业中,金种子酒(600199.SH)前三季度业绩亏损,净利润亏损0.72亿元,同比下滑4507.33%;第三季度单季度净利润亏损0.398亿元,同比下滑808.98%。

整体上来看,次高端白酒业绩开始分化。供给端,白酒行业竞争正在加剧;需求端受整体经济周期的影响,同时,因为白酒行业已经高速发展了四五年,从行业发展规律来说,出现放缓也是正常现象。但是,那些业绩没有达到预期的企业,在营业策略、库存产品等方面都有问题。

二级市场股价表现:

受到三季报业绩影响,整体来看,白酒板块分化,业绩稳定的酒企股价平稳增长,业绩表现差的出现下滑

水井坊公布三季报后,股价持续上涨,10月26日至11月7日,股价涨幅超过29%。

山西汾酒公布三季报后,股价也大涨,10月26日至11月7日,股价涨幅超过9%。

而三季报业绩表现差的洋河股份、老白干酒、金种子酒股价出现下滑。

同时要注意食品安全问题;公司经营业绩低于预期等风险因素影响。

评论