文|Meltwater融文

2019年8月,估值超过470亿美元的独角兽公司WeWork向美国证券交易委员会提交IPO招股书,却遭遇戏剧性估值腰斩,引发全球舆论的关注。

Meltwater上海办公室资深舆情分析师Sail Zhou通过Meltwater舆情监测平台,搜集了2019年8月14日至10月7日与WeWork有关公开数据,呈现WeWork取消上市计划引发的一系列舆情风波。

风暴的开始:WeCompany发布上市招股书

美东时间2019年8月14日,共享办公鼻祖WeWork母公司WeCompany终于正式向美国证券交易委员会递交招股书。招股书首次透露WeWork财务收支状况,以及未来公司未来发展潜在的威胁。

基于WeCompany发布的上市招股书,Meltwater总结了其中的几大重点。

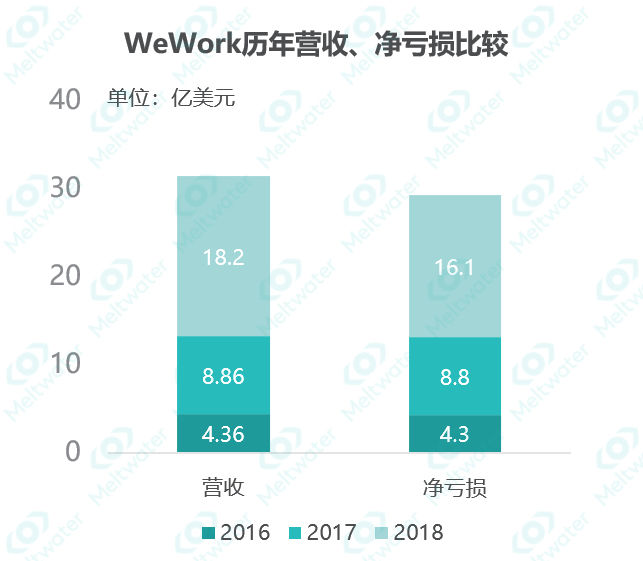

图一:WeWork历年营收、净亏损比较

上市招股书显示,从2016年到2018年,WeWork的收入分别为4.36亿美元、8.86亿美元、18.2亿美元,净亏损分别为4.3亿美元、8.8亿美元、16.1亿美元。

从图一可以看出,WeWork 在2016至2018年中,营收增长超过4倍,但亏损也几乎以同样的速度在扩大。2019上半年,WeWork营收15.4亿美元,净亏损6.897亿美元。

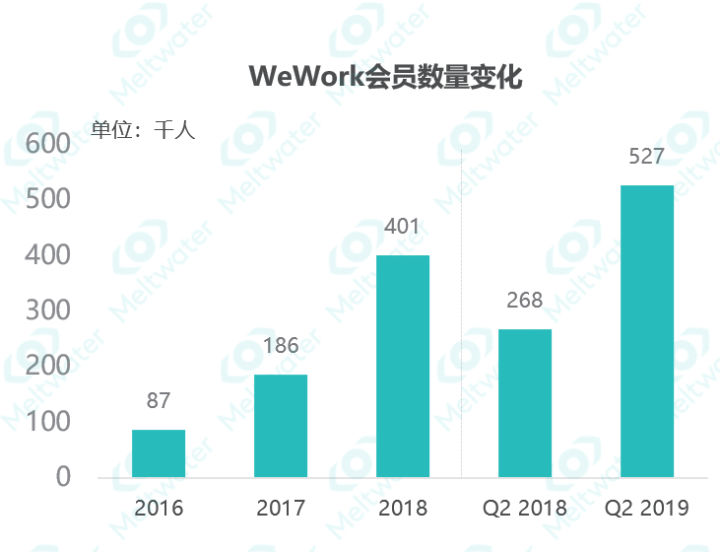

图二:WeWork会员数量变化

2016年至2018年,WeWork会员数量也在成倍增长。截至2019年Q2,WeWork会员数达到52.7万人,其中38%来自全球500强企业。

图片来源:sec.gov

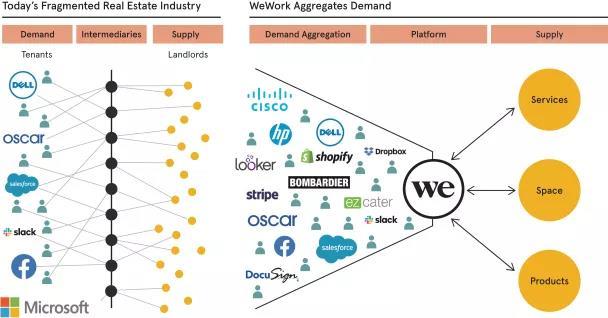

从WeCompany公开的招股书里看到,WeWork的业务分为两部分。

一部分是为大企业客户按照需求寻找空间,进行改造并提供服务。另一部分则是通过空间、服务、产品为会员客户提供体验。

从业务结构来看,WeWork从原来的重资产运营方式(租赁)开始转向轻资产(咨询、设计、装修)运营方式。

招股书也披露了WeWork在未来几年存在的预估风险,主要包括:

- 公司目前收入增长快速,但是这样的增长是不持续的,受制于全球经济环境低迷,地产行业的高风险;

- 公司仍处于亏损状态;

- CEO Adam Neumann 个人给公司带来的风险,例如Neumann没有与公司签合同,与公司有资产纠葛;

- 公司没有长期盈利的商业模型;

- 数据泄露风险。

七个阶段详解舆情变动

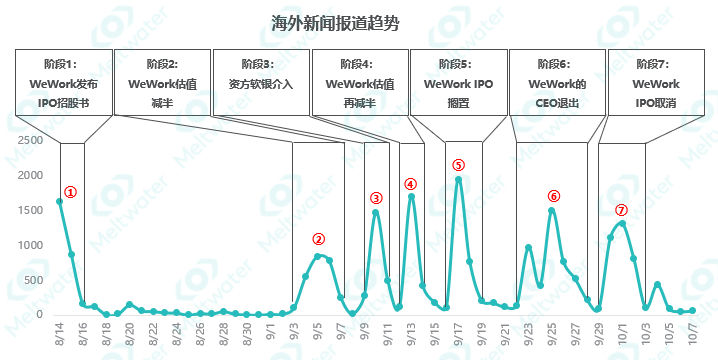

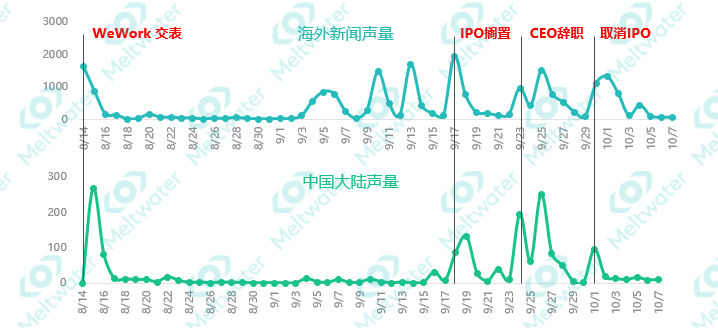

通过Meltwater舆情分析平台,抓取了8月14日至10月7日期间的海外新闻报道与轻薄动图。根据“WeWork上市”的海外舆情波动趋势,本次舆情风波被分为7个阶段(图五)。相应的,每一个阶段都对应着同时期公司与市场动态。

图五:海外新闻报道趋势

图六:海外报道热词

每一次舆情波动都代表着不同的媒体事件,Meltwater总结了不同舆情阶段的阶段性报道热词(图六),接下来将为大家一一解释不同时期的媒体主要观点与主流报道。

阶段1:WeWork发布IPO招股书

图七:第一阶段媒体热词

在WeWork发布上市招股书后,新闻热词图(图七)显示,持续亏损问题被媒体关注度最高,诟病最严重。

同时,CEO个人问题成为媒体的关注重点,认为其对于公司发展存在风险。就此,媒体的主要解分为三个方向。

其一,CEO与公司账务上的来来往往问题。其二,CEO与公司的合同问题。由于Adam Neumann与公司实际上并没有签订合同,CEO的离开将会对公司发展定调造成巨大影响。其三,在合同问题不明的情况下,CEO对公司主要战略有绝对控制权。

最后,媒体对于公司商业模式以及公司文化存在质疑。主要讨论热点有:1)WeWork是一家科技企业还是房地产企业;2)公司没有女董事;3)中国市场的盈利问题成为公司最大的挑战。4)有媒体质疑为什么WeWork投资与本体无关的行业,例如私立学校等等。

阶段2:WeWork估值减半

图八:第二阶段媒体热词

在受到潜在投资者对其商业模式的质疑后,WeWork选择自降估值至200亿美元以求上市。

要知道,SoftBank在今年年初是以470亿美元估值对其投资。而在9月份,The We Company却将其估值下调至200亿美元。

估值减半首先引发SoftBank单项投资巨额亏损。此前,Softbank累计对WeWork投资106.5亿美元,持股比例约为29%。

其次,估值下调对于公司内部员工的士气有较大影响。在此时,已经有媒体认为WeWork应该取消IPO,但是WeWork仍然自降身价,决心上市。为了成功上市,WeWork还在董事会新加入一名女董事,足以见得此时WeWork的上市决心。

阶段3:资方软银介入

图九:第三阶段媒体热词

到了第三阶段,媒体重点报道WeWork自降身价对SoftBank造成的影响主要有2点。

首先SoftBank将在该项投资亏损25亿美元,浮亏比率高达23%。其次,对WeWork的投资失败将会影响SoftBank愿景基金2号的资金筹措。此前,对Uber以及Slack的投资已经重挫1号愿景基金。

因此,鉴于WeWork自降身价求上市的不良影响,SoftBank公开敦促WeWork取消上市。在此同时,WeWork的IPO估值进一步下降,预期低于之前的200亿美元。

阶段4:WeWork估值再减半

图十:第四阶段媒体热词

第四阶段We Company迎来了更为严峻的事实。

WeWork将其估值再次降低至100亿美元,并计划在Nasdaq上市。此举体现了公司对于上市缺乏信心,和投资者对于其未来盈利模式的怀疑。

针对媒体对于CEO的怀疑态度,公司考虑限制CEO的投票权以保上市,并将CEO的投票权由原来的20%减半至10%。

鉴于WeWork上市前期的一系列风波,以及Uber在股市的失利,让媒体开始怀疑“烧钱抢市场”“共享经济”是否是真正可行的商业模式。并且,Kathleen Smith公开表示,“烧钱”的上市公司对投资者未来来说将是一个麻烦。

阶段5:WeWork IPO搁置

图十一:第五阶段媒体热词

舆情风波第五阶段时,WeWork决定暂缓上市。

9月16日,WeWork发布声明表示暂停IPO。路透社表示,WeWork暂停IPO的举措显示其目前没有信心上市。

不过,WeWork对CNBC透露,今年仍要完成上市。同期Bloomberg披露,一家信贷机构要求WeWork今年完成上市,才会提供60亿美元的贷款。

对于之前媒体报道,SoftBank再次对WeWork管理层施压,要求停止IPO。但CNBC再报道中表示这不是WeWork暂停IPO的主要原因。

阶段6:WeWork的CEO退出

图十二:第六阶段媒体热词

9月24日,《华尔街日报》率先报道了WeWork 联合创始人及 CEO 亚当·诺依曼(Adam Neumann)已经辞去 CEO 一职的消息。在舆情风波的第六个阶段,媒体聚焦于WeWork CEO离职。

CEO离职主要受到两股力量的推动。首先,公司内部求上市进行管理层变动。其次,来自SoftBank的施压。

此时,除了对CEO施压,SoftBank还正在考虑追加10亿美金,以更改今年与WeWork在今年签订的认股协作条款。

阶段7:WeWorkIPO取消

图十三:最后一阶段媒体热词

在经历了一系列投资者遇冷,估值腰斩的风波后,WeWork最终做出了取消IPO的决定。在新的领导团队下重新定位和聚焦公司业务,找到适合的商业盈利模式,重塑品牌形象。

舆情回顾:五个媒体针对点

针对此次WeWork上市风波,Meltwater舆情监测平台回溯了8月14日至10月7日与“WeWork上市”相关新闻。其中,海外新闻共计22667篇,国内相关新闻共计1618篇。

图十四:WeWork上市海外与中国声量走势图

自WeWork交表以来,其海外和国内新闻声量都有非常明显的波动(图四)。从趋势上来看,WeWork上市风波实际上从9月3日就已经开始。通过分析,发现媒体的关注点主要集中在以下五点:

1/ 招股书首次披露的财务状况是媒体报道重点

招股书显示,WeWork在2018年录得18.2亿美元收入,同年亏损16.1亿美元。2019年上半年实现15.4亿美元的收入,但是同一时期亏损6.9亿美元。

可以见得,公司收入虽然快速增长,但是并没有为公司止损,亏损也在逐年增加。财务状况成为了媒体报道的重点,亏损情况也被屡屡提及。针对亏损增加,WeWork方表示其主要来源于对外投资。

2/ 对于“烧钱”公司,盈利模式会受到投资者加倍关注

尽管无论是在宣传和广告中,WeWork都将自己包装成科技公司,但是投资者经过分析发现WeWork做的还是二房东的生意。

Wework 声称,它拥有一个软件创造的生态系统,可以将不同地点的公司和员工联系起来,但很难找到证据证明这是 WeWork 业务的驱动因素。WeWork的收入,有很大一部分都用来支付租金。更有甚者,WeWork在向较大企业提供服务时,严重依赖于经纪人。

在WeWork已经收购了一系列科技公司的情况下,投资者认为,WeWork在主营业务未获得盈利的情况下花大价钱去拓展多元业务(例如赞助学校)是不明智的行为。

由此可见,对于想要上市的公司而言,能够经受住投资者检阅,和能够获利的商业模式是非常必要的。

3/ 当CEO对公司主要战略有绝对投票权的时候,媒体会更加关注公司CEO的过去

尽管WeWork在准备上市前已经意识到了这一点,发了一波美化CEO的通稿(例如Adam Neumann在过去一年的薪酬为0)。在公司提交招股书后,CEO与公司之间的金钱纠葛依旧成为了媒体报道焦点。

报道涵盖公司向CEO支付500万美元购买“WE”的使用权,以及CEO购买房产,然后租给公司,从中套利等负面新闻。

这些内容让投资者质疑公司管理层的管理能力,也成为公司IPO估值骤降的主要原因之一。

4/ “烧钱”公司以及共享经济, 以后IPO道路会更加艰难

随着Uber,Lyft上市后的股市遇冷,此次WeWork上市事件实际上已经埋下伏笔。从投资者的角度来看,“独角兽”的头衔可能不再具有那么大的吸引力,投资者将会更加关注能够长期盈利的商业模式。

此次WeWork上市过程中,“商业模式“,“WeWork是科技公司还是房地产租赁公司”成为投资者的讨论焦点。同时也引发媒体对于此类公司的思考,经历Uber,Lyft以及WeWork事件后,可以感觉到投资者会更加趋于保守。于他们而言,盈利可能比创新更为重要。

5/ 投资者遇冷后,公司究竟应不应该自降估值求上市?

在本次WeWork寻求上市的过程中,每当其受到质疑时,都选择快速自降估值求“血流上市”。因此估值一度腰斩,在一个月的时间内,估值从最初的470亿美元下滑至100亿美元。

在投资者处遇冷后,公司究竟是否应该自降估值以求上市?目前看来,WeWork自降估值产生了一系列后果:1)投资者关系SoftBank在最新一轮投资的时候是按照470亿估值进行的投资,自降估值首先受到损失的是资方,因此引发SoftBank与CEO之间的不和。2)引发不信任轻易自降IPO估值会引发媒体以及投资者的不信任,后果是媒体会继续挤这家公司的估值泡沫,投资者会更加怀疑这家的商业模式,不敢轻易投资。在估值大跌后,WeWork选择取消了IPO计划,同时也面临现金吃紧的情况。

由此可以看出,当公司在上市遭受遇冷后,应该暂停IPO,调整公司管理层,优化公司的商业模式,挽回公司品牌形象,以及探索稳定盈利道路,才是公司应该关注的重点。

评论