文 | 初善投资

银行业被称为万业之母,与每个人、企业都息息相关。

今天初善君跟大家一起学习一下银行业的内容。包括不限于银行业的基本情况、银行业重点关注指标、哪家银行值得跟踪等。

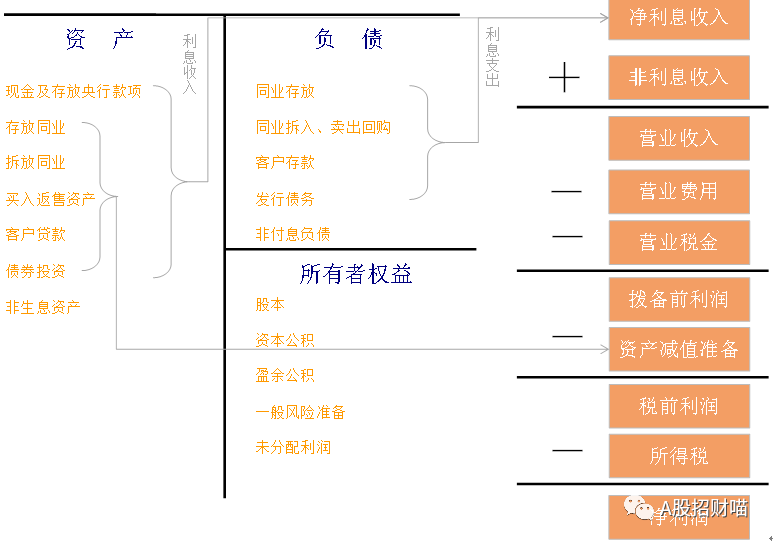

银行的商业模式很简单,按资金的来源和运用将其业务划分为存贷业务、中间业务和投资业务三类。

数据来源:wind

存贷业务,指银行通过存款和贷款利率差异来获取利差收入,这块业务有三个比较重要的指标。

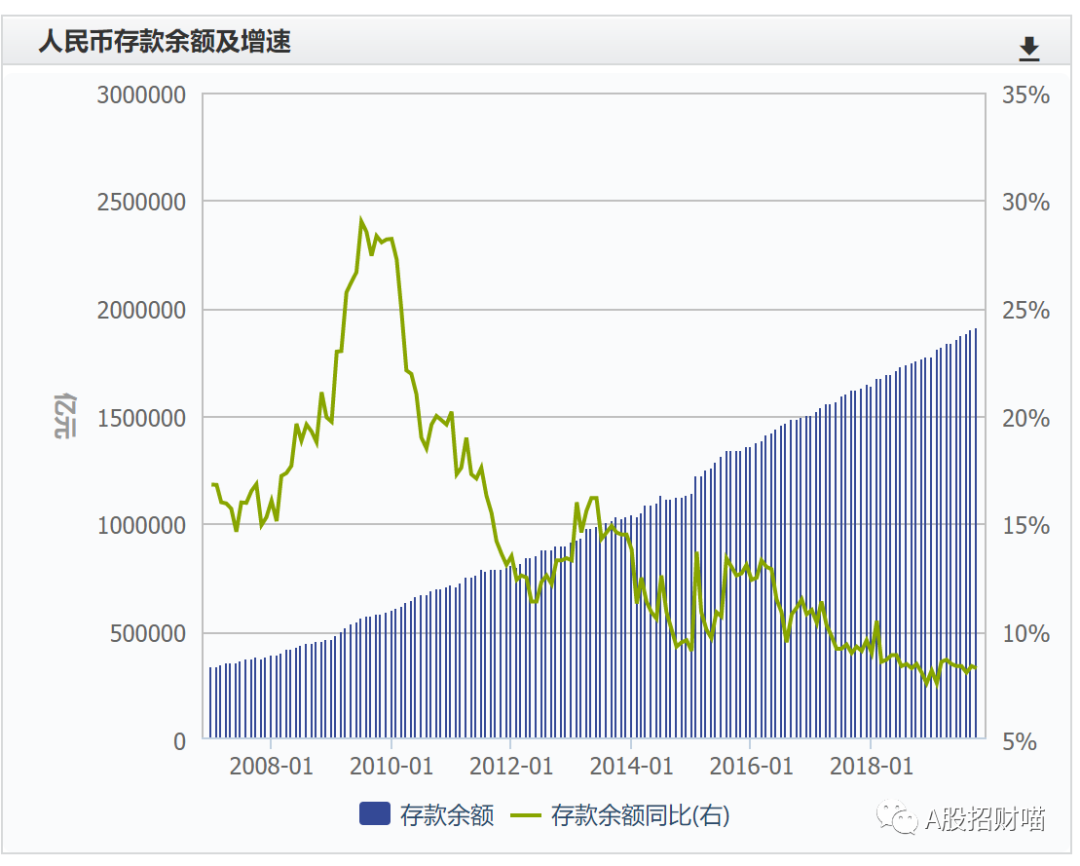

一是存款余额及增速。对银行来说,存款需要银行支付利息,是成本。这些年,人民币存款余额继续不断增加,但增速已经过了高速增长阶段,而且,随着互联网金融的冲击,人民币短期存款有进一步流失的趋势。下图显示,疯狂四万亿时存款余额增速超过25%,近几年增速基本与GDP增速持平,未来的长期趋势预计也与GDP持平。

数据来源:wind

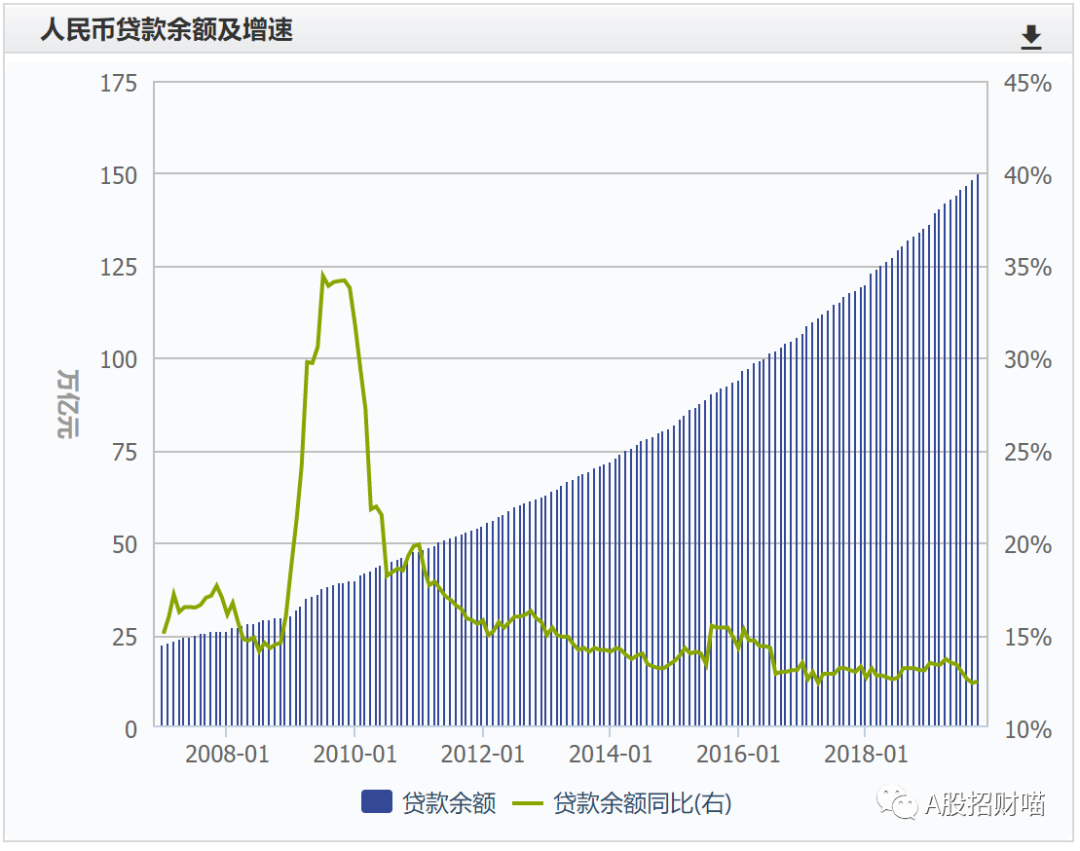

二是贷款余额及增速。贷款代表银行的利息收入余额及增速,实际上近些年贷款余额增速相对也不高,维持在10%-15%之间。

数据来源:wind

三是存款结构、贷款结构也影响利差收入。比如存款里如果活期存款占比逐渐增加,那么银行需要支付的利息成本会逐渐减少。比如贷款中中长期贷款占比增加,那么利息收入肯定增速更快。

中间业务指不构成银行表内资产、表内负债,形成银行非利息收入的业务,包括收取服务费等业务。投资业务又称为证券投资业务,指银行购买有价证券的活动,一般在投资收益核算。

下图是招商银行的营业收入明细,利息净收入仍然占据大头,手续费及佣金净收入占比提升,投资净收益、公允价值变动损益等相对不稳定。

数据来源:wind

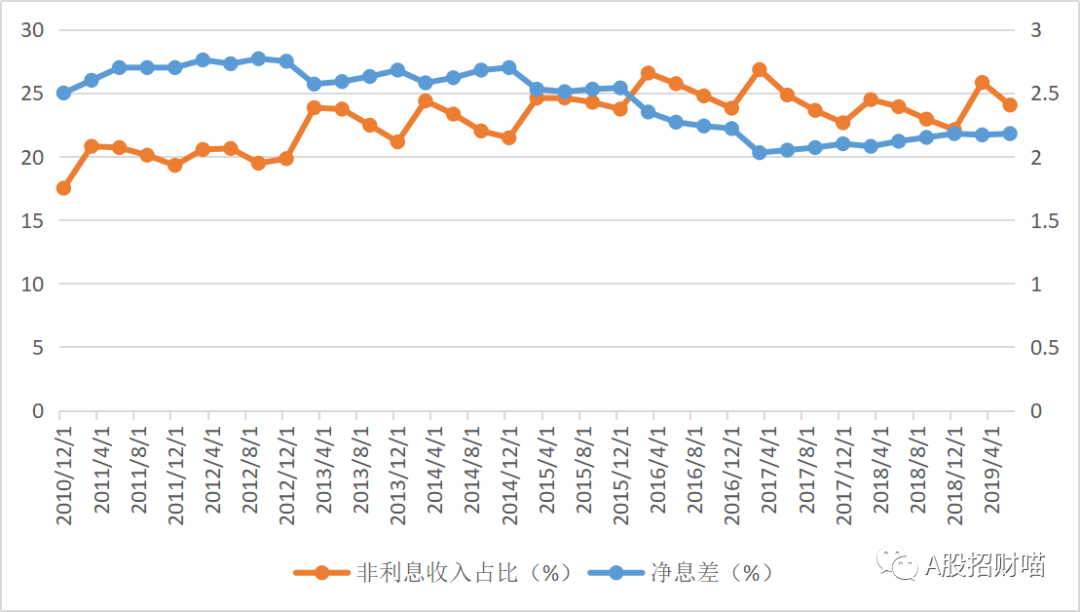

由此我们得出银行两个最关键的指标,净息差收入和非息收入。根据wind提供的数据,净息差的趋势是下降的,2010年至2014年还在2.5%以上,然后落在了2%至2.5%之间。同时非息利息收入占比逐渐提升,由20%左右上升至25%左右。这是整体银行业的大趋势。

数据来源:wind

此外,银行还有一个非常重要的指标,拨备覆盖率,拨备覆盖率=拨备余额/不良贷款余额,比率越高,再次发生减值损失的风险越小。这些年我国商业银行贷款损失准备金规模持续增加,拨备覆盖率不断得到提高,目前监管部门要求商业银行拨备覆盖率不得低于150%,实际上很多银行的比率接近200%了。

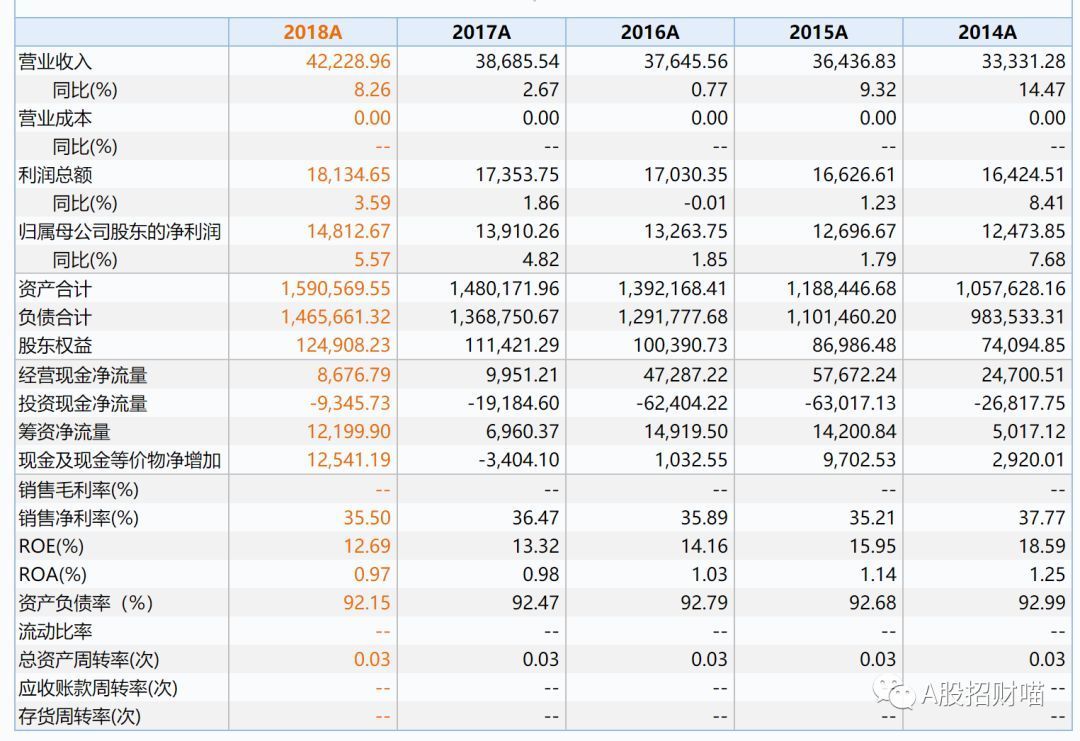

如果看财务数据的话,银行业营业收入和归母净利润增速都在个位数,成长性真的不高,毕竟中农工建的基数大。ROE也一直在下滑,2014年至2018年分别为18.59%、15.95%、14.16%、13.32%和12.69%,原因的话初善君之前也说过,一是净利润增速低于ROE,二是分红比例只有30%。

数据来源:wind

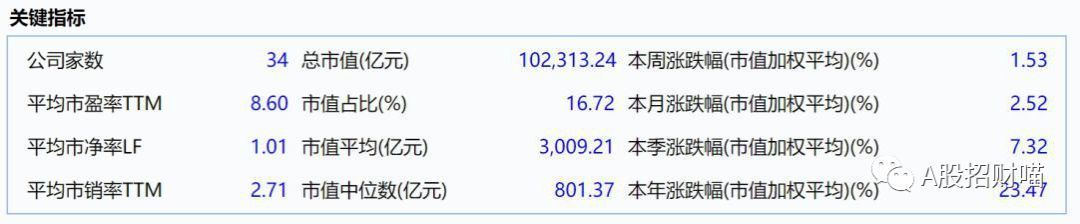

截止目前,沪深A股共计34家银行上市公司,总市值约10万亿,占整个市场达到了16.72%,换句话说,银行业在A股举足轻重。整个市场平均市盈率8.6倍,市净率为1.01倍,几乎是整个A股估值最低的版块。

数据来源:wind

传统意义上我们一般说五大国有银行、股份制商业银行、城商行等,但是时至今日,招商银行的市值早已超过了交通银行。现在A股共有大型商业银行股13家,工建农中市值均突破1万亿,招商银行9520亿,位于第一梯队,招行规模上自然比前四家差了很多,原因是外资进来后估值给的高,从PB角度,招商银行的估值几乎是其他所有银行(除了平安)估值的2倍。

数据来源:wind

很明显,现在银行的估值已经拉开了,平安和招行两只独秀,其他的都在地下趴着。

再看区域性城商行,市值最高的是宁波银行,达到了1596亿,超过了华夏银行,市值最低的是苏农银行,市值只有95亿。估值方便,宁波银行、苏州银行等估值较高,宁波银行是城商行的代表,股价涨幅不比很多成长股差,大牛股一只。

数据来源:wind

说实话,银行股近些年表现好的代表无非就是招商银行、平安银行和宁波银行,同时估值也是高高在上。

三家银行也是各具特色。招商银行2016年至2018年ROE分别为16.27%、15.90%、15.79%,在股份制银行里一直是最高的。

数据来源:wind

平安银行最大的优势就是股东,财务方便并不突出,ROE连续三年也只有11%左右,净利润连续三年复合增长率只有4.31%,所以平安银行的股价上涨不知道各位怎么看?

宁波银行最突出的成长性,净利润三年复合增长率接近20%,为所有上市银行最高。

数据来源:wind

由此我们还是得出结论,未来哪家银行的利润能走出来,哪家的股价无疑最值得珍惜。除了招行和宁波之外,城商行太多了,不清楚是否存在独特性差异的银行。

此外,初善君一直呼吁银行多分红,尤其是股份制银行,这时候分红,可以多赢:一是分红提高ROE,从而提高银行的估值,二是股东可以获取财务收益。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论