文|科技说

在最新的2019年Q3财报中,百度核心业务总营收为210亿元,环比增长8%,同比则处于2%的缓慢增长。与此同时,手百App的DAU(日活)达到1.89亿,同比增长25%,显然百度ARPU值(每用户平均收入)是处于下降态势的。

广告主似乎正在远离百度。

我们根据QuestMobile的《2019中国移动互联网秋季大报告》数据测算,2019年前三个季度国内线上广告同比增长了14.9%,百度又明显在跑输大盘。

在解释线上广告业务的上行压力时,百度以“外部环境不佳”为由,认为外部环境变幻莫测使企业削减投放预算,但为何却要跑输大盘呢,这是我们十分不解的?

本文通过数据的挖掘和分析,加之对行业的判断,来探究百度的广告营收乏力的秘密。

线上广告销售导向明显 百度为何难获此增长

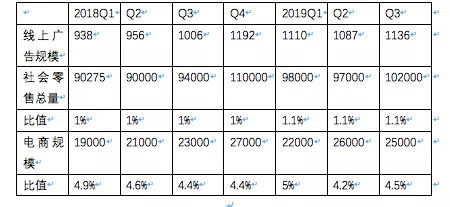

根据国家统计局和第三方公司数据,我们整理了2018年Q1-2019年Q3的线上广告总规模与线上零售总额以及社会零售总规模的数据对比,见下图:

以上数据整理自统计总局和QuestMobile报告(单位均为:亿元)

在上图中,社会零售消费和电商都承载了较为严峻了上行压力问题,如在今年Q2的618之后,Q3的电商规模环比有下降的趋势,这也是以前所没有的,但另一方面,我们也看到了线上广告总规模与这两条零售线的密切关系,比值相对稳定。

也即,当外部市场出现上行压力之后,广告主对投放更倾向于计算投入产出比,无论是以效果广告,抑或是以提高品牌认知的品牌广告,其总预算都开始围绕零售总规模的比值进行。

这也是虽然同在一个上行压力的环境中,阿里核心电商的广告收入仍保持25%以上同比增长的原因。

电商化的广告投放趋势已经相当明显,近段时间内,阿里、京东、拼多多的流量触角纷纷伸向以快手和抖音为代表的短视频平台,采取了KOL+流量资源打包的投放模式,将品牌和购买导向进行结合,李佳琦和薇娅为代表的带货主播在形式上虽然是电视购物广告的线上实时化,但背后的分成和流量购买模式,却为平台方创造了新的盈利方式,在2019年中快手对带货主播的政策中,平台方将收取50%的佣金费用。

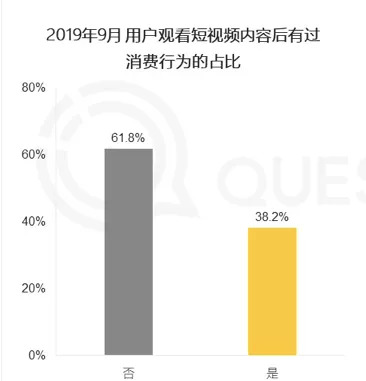

短视频的带货能力开始加强

2019年双十一,天猫与快手网红进行密切合作,相当部分人士认为这乃是阿里在移动流量焦虑时代向大平台方要资源,但实质上,线上广告营销模式也在此后逐渐清晰:有鲜明人格IP的网红要承担品牌宣传和提振销量双重任务,以此提高企业的广告投放效率。

这似乎又是百度所缺失的,在对手百集中发力之后,通过内容补贴等形式获得内容和用户增量,但相较于短视频,图文内容是明显缺乏人格性特征的。其后,百度用好看视频这一产品来弥补此问题。

截至到2019年Q1,百度公布好看视频DAU为2200万,简单评估MAU在1亿左右,其后百度并未再公布此方面数据,但我们可以通过第三方数据进行侧面判断。

在QuestMobile的《2019移动互联网广告营销半年报告》中,披露了下沉用户移动视频偏好TOP的APP,其中并未见到好看视频。

摘自QuestMobile

百度在短视频领域投入一度相当激进,有好看视频(横屏)、全民小视频(竖屏)、伙拍(竖屏),最近又有消息称主打竖版连续剧集短视频内容的番乐将要推出。

但迄今为止,百度在短视频处仍然未有现象级产品推出,这也使得其广告对电商导向商家吸引力开始不足,这或许也是百度当下广告收入出现畏缩不前的主要原因。

在前文中,电商和社会零售的成长已经出现了上行的压力,这也意味着,线上广告市场将进入存量之争,在未有重量级产品做支撑,百度在广告争夺中的压力是可想而知的。

内外交困,百度能否突围

若总结百度原有模式,即以功能性的搜索产品为切入,以广告进行变现,但在移动互联网新的生态之下,搜索在用户中的权重迅速下降,信息的获取渠道开始多样化。

同样在QuestMobile 的《2019中国移动互联网秋季大报告》中,2019年9月用户月总使用时长同比增量TOP的细分行业中,搜索下载虽然以5%的增量位居第三,但距离短视频的64.1%已经是数量级的落差,甚至还落后与综合电商的7.8%。

百度若要重新崛起,就必须要摆脱对搜索的依赖,另起炉灶。

但这其实并不容易,“搜索+信息流”在百度财报中仍然被描绘为核心优势,搜索在百度仍然处于绝对的核心位置,这也是相当危险的信号。

在运营中,依靠搜索往日的光辉,寄希望流量导入产品线推动增长,如将百家号内容导入搜索框结果,直接拉动流量,但也引起了舆论的一轮反弹,在《搜索引擎百度已死》刷屏级文章之后,百度对此并未有太大调整,可见其在运营方面的执拗。

但效果并非优异,2019年Q3手百DAU达到1.89亿,同比为25%的增速,但在2019年初,抖音国内用户DAU已经达到了2.5亿,在2018年10月,该数尚为2亿,在比百度更高的绝对值之下,3月时间内环比增长了25%。

百度的速度难称得上优秀了。

2019年,执掌百度搜索业务多年向海龙离开,在诸多媒体的报导中,百度面临被对手“挖墙角”风险,员工跳槽对手,客户关系松动,这也是从Q2到Q3,百度商业化进展颇为不顺的部分原因。

对比百度搜索巅峰时代至今,行业出现额以下变化:

其一,电商对社会零售消费大盘的渗透率日益提高,已经接近25%,2008年马云认为到10%都是一大关口,这很大程度上改变了广告的导向和诉求;

其二,线上广告不断规范,在魏则西事件后,百度不仅仅损失了20亿的医疗广告收入,更为重要的是在2016年国家工商行政管理总局发布《互联网广告管理暂行办法》,明确以规章形式将争论已久的医疗、药品、保健食品等在互联网搜索付费发布定义为广告,这也被称为“魏则西条款”,若再有不良广告侵害用户的行为,百度会成为行政处罚对象和民事责任承担者。

2018年,百度重上医疗广告,并表示要用AI技术对广告主进行严格筛选,但受到诸多方面影响,医药广告市场已经今非昔比,其销售费用增长由2017年的45%降到了2019年Q1的19%,已经不是广告投放大户,快消品,出行、电子产品此类个人消费产品体验类行业成为最大广告来源。

百度对以上广告主的吸引力显然是弱化的。

百度在2018年总营收达到1023亿,其中在线营销服务达到819亿,但对比结合当前市值,其PS(市销率)值仅有3.0,而结合去年字节跳动的750亿美金估值,500亿的营收,其市盈率大致在10左右(与奈飞大致相当)。

2019年百度虽然进展缓慢,但总营收也会在千亿元左右,大概率与字节跳动在同一水平,但资本市场对两者的选择亦相当明显,在短期内无法解决营收的成长性问题的压力之下,百度多靠“守”,悲观情绪较大。

虽然AI是百度未来的核心竞争力,但在眼前还是要考虑好中短期的成长性和市值的管理问题。

评论