文|东哥解读电商 李成东 李伟龙

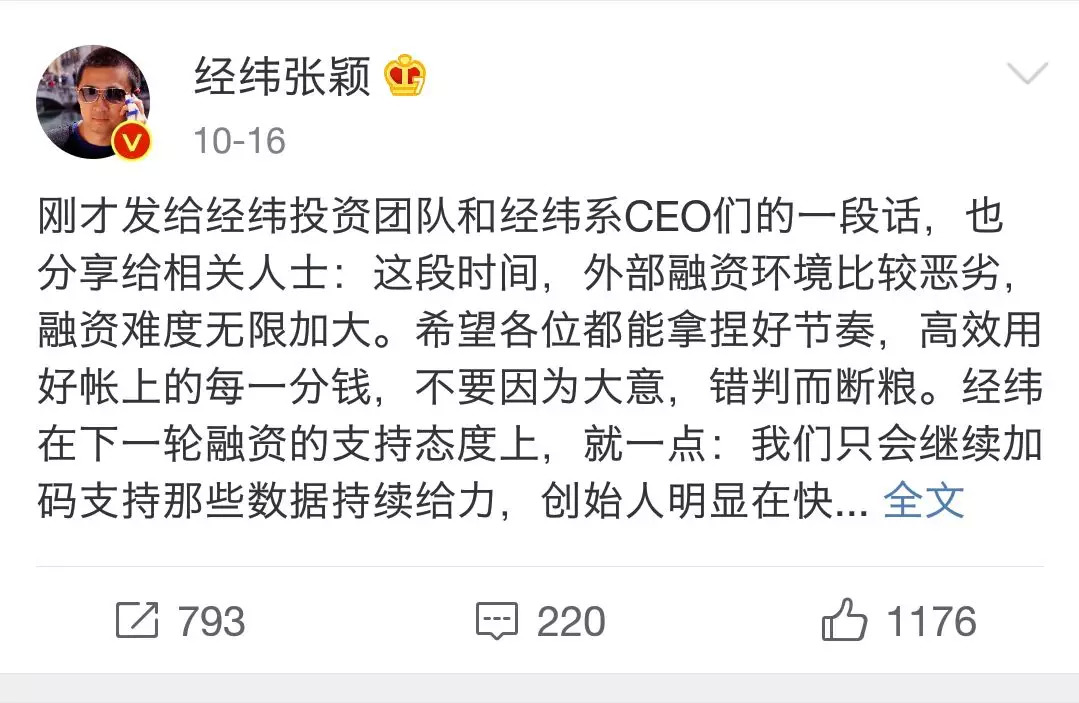

2019年,让投资人感受最深的三个关键词:寒冬,效率,共生。经纬张颖也第五次对外发声,提及资本寒冬“对于投错了且我们彻底失望的经纬系公司,不再把更多新钱浪费”。

上周跟一家投资机构的创始合伙人交流,他也提到今年对效率更为看重。实际上,资本寒冬中,投资人讲效率,而企业讲共生已经成为共识。如此相似的举动,可以用司马迁《货殖列传》里的一句话来解释,“无财作力,少有斗智,既绕争时。”

如今的大环境,让投资人和企业不得不做出“既饶争时”的选择。

为什么今年是电商资本寒冬?海豚智库在“东哥电商投资群”找了包括高瓴、红杉、经纬、IDG、景林资产、老虎基金等主流的35家投资机构合伙人进行了问卷调查。

废话不说,直接上数据!

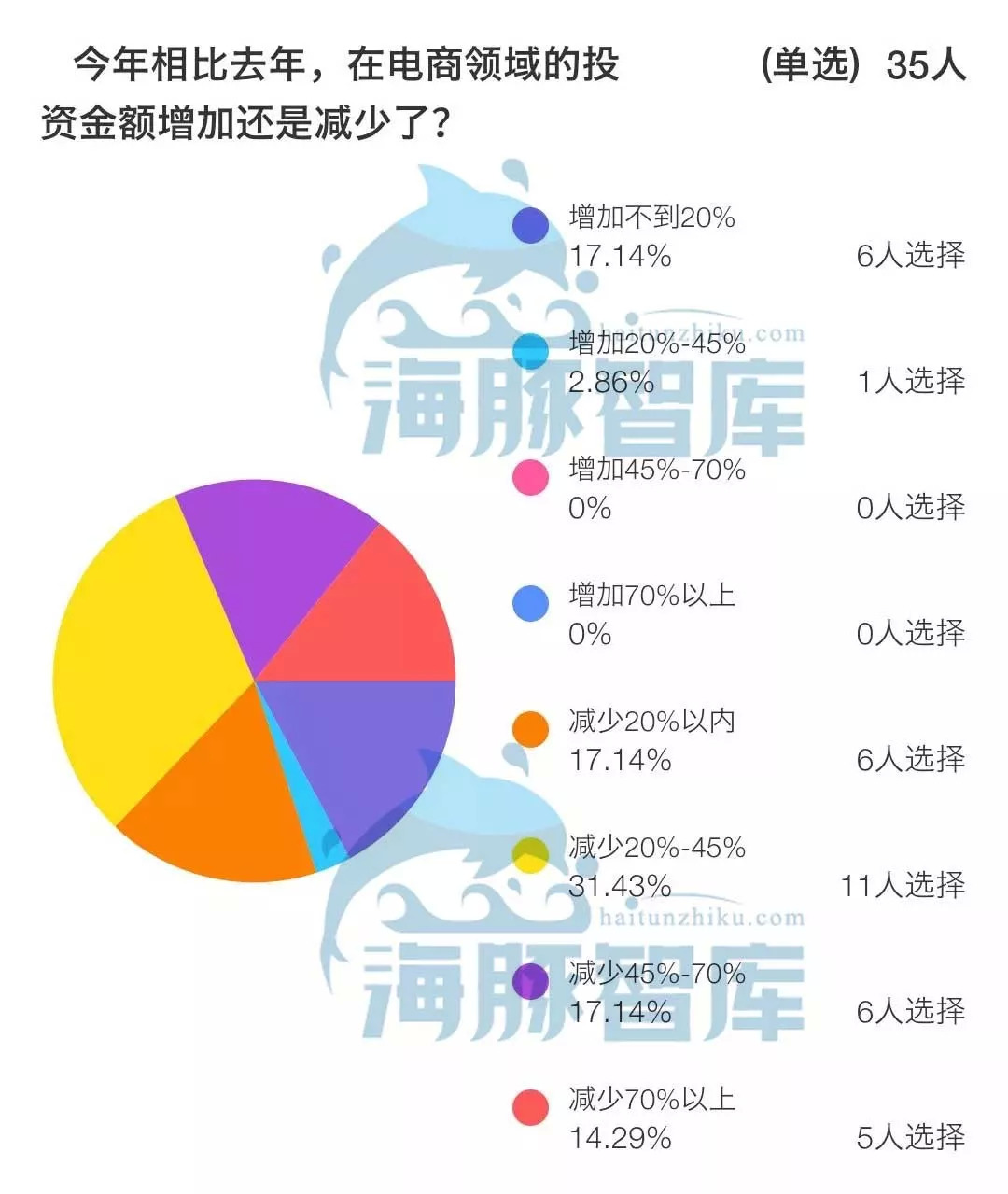

2019年电商赛道,63%的机构投资减少20%以上

2019年以来,电商领域投资金额减少了多少?海豚智库投票结果表明,今年63%的投资机构的投资金额同比减少20%以上。

今年仅有6家投资机构增加了不到20%的投资金额,占比17.14%,有1家投资机构增加在20%到45%范围;

有6家在该领域减少投资金额20%以内,占比17.14%。11家减少范围在20%到45%的投资金额,占比31.43%。有6家减少45%到70%范围的投资金额,占比17.14%。有5家减少的投资金额在70%以上,占比14.29%。

据亿欧发布的《2019H1中国创投报告》,2019年融资数量同比下跌48% ,融资总额同比下跌60%。整体融资事件和融资金额同比18年均出现较大幅度下跌。

截止至2019年6月30日,上半年全行业共发生融资事件1825起,融资总额约为2950.92亿元。同比2018年融资数量下降47.66%,融资总额同比下降59.79%。

同比下跌近一半,这个数据足以说明2019年各个行业投融资的不顺畅,资本寒冬并非夸张的说法。海豚智库也帮助几位优秀的创业朋友,融资环境,从实际感受来说,融资时间明显延长了,估值对折,2018年就不好,2019年则是更差了。

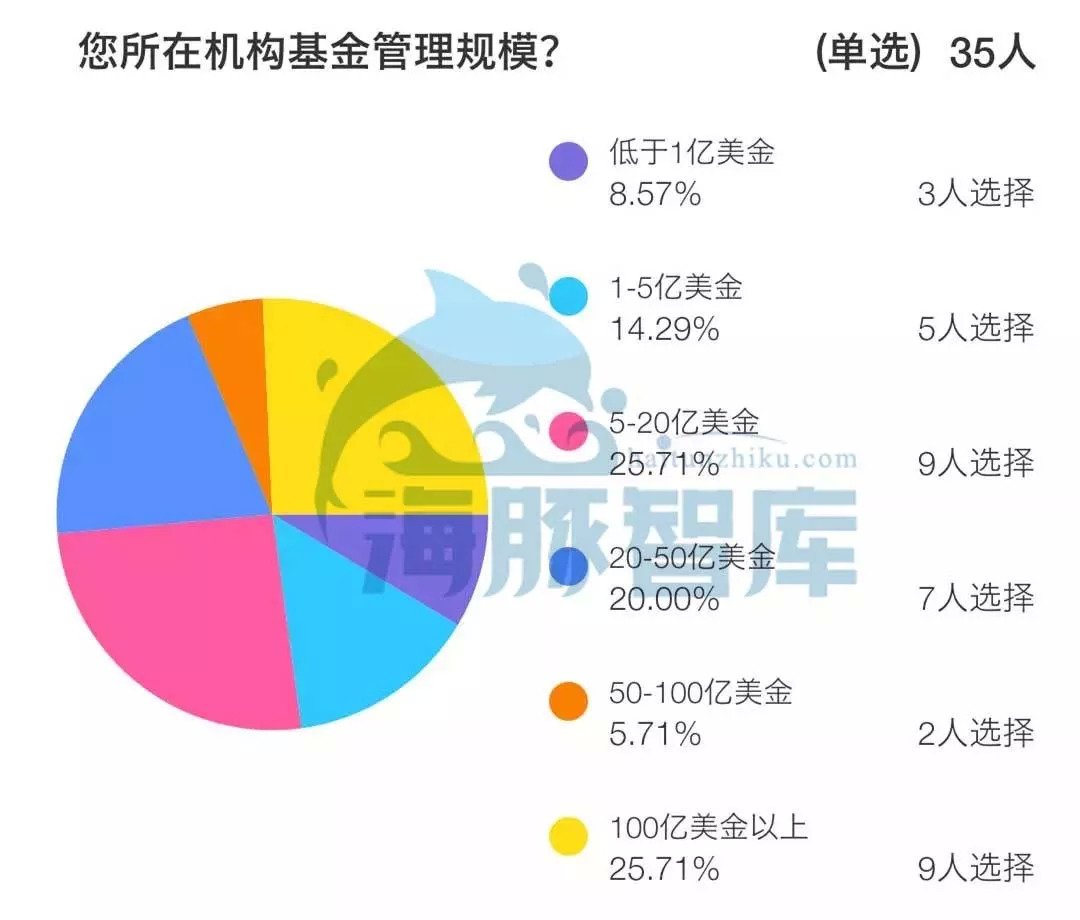

哪些主流机构参与投票?

本次参与海豚智库投资调查的机构,包含红杉,景林,复兴,京东等35家知名投资机构投资人。有9家机构基金管理规模超百亿美金。

基金管理规模50美金到100亿美金2家,20亿到50亿美金7家,5亿到20亿美金9家,1亿到5亿美金5家,低于1亿美金的有3家。

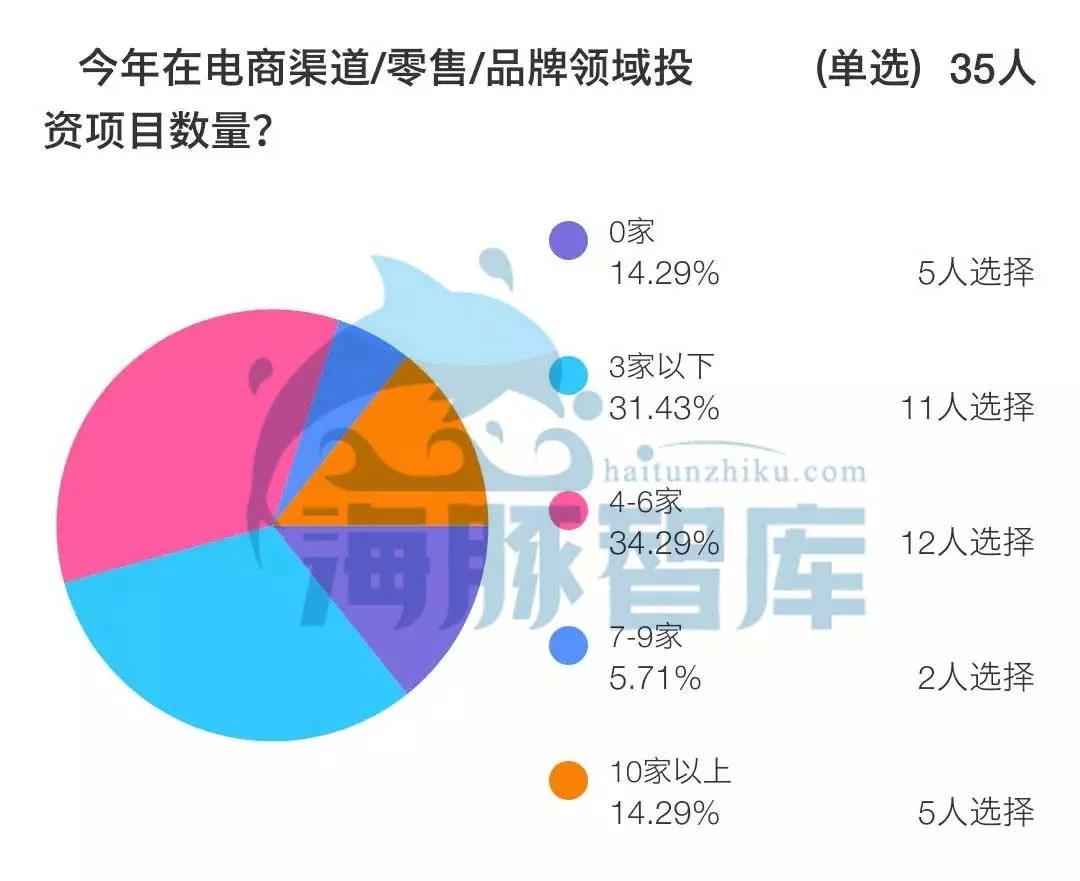

机构今年投资了多少电商项目

据海豚智库投票统计发现,65.7%的投资机构在电商领域的投资项目是3到6个。

2019在电商渠道/零售/品牌领域中,没有投任何项目的有5家;投资项目在3个以下的有11家,占31.43%;投资项目4到6个的有12家,占34.29%;投资项目7到9个的有2家;投资项目10个以上的5有家,占14.29%。

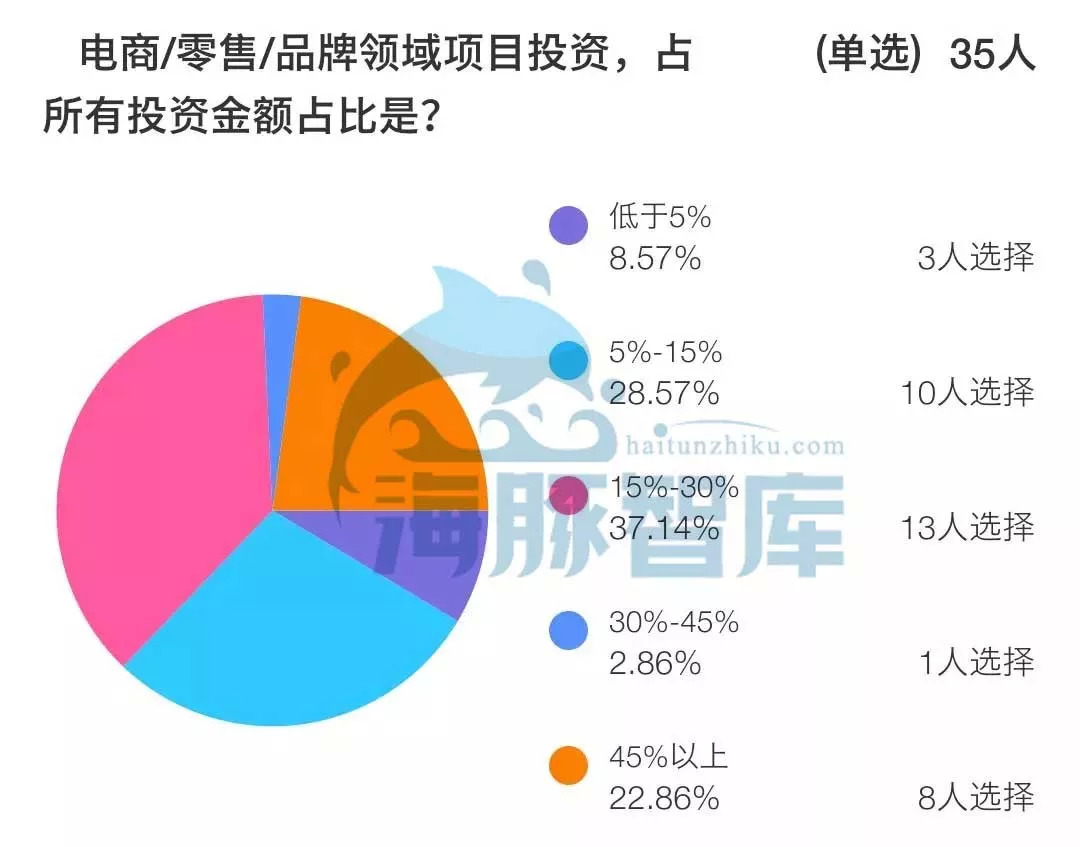

机构有多少资金用于电商投资

据海豚智库统计,65.7%的投资机构在该领域投资金额占比在5%到30%之间。

从投资金额来看,在该领域投资资金占比低于5%的有3家;5%到15%的有10家;15%到30%的有13家;30%到45%的有1家;45%以上有8家。

什么估值范围的公司被投了

据海豚智库统计,在35位投资人中,近一半的投资人选择投估值5亿美金以下的电商公司。

具体数据,有16位投资人投的电商公司估值在2亿美金以下;14位投资人投的电商公司估值在2亿美金到5亿美金之间;

9位投资人投的电商公司估值在5亿美金到10亿美金之间;

7位投资人投的电商公司估值在10亿到25亿美金之间;

仅有4位投资人投的电商公司估值在25亿美金以上。

机构都在关注哪些电商赛道

投资机构都在关注哪些消费赛道?据海豚智库统计,投资机构最关注的项目集中在以下这六个赛道:

消费品牌电商,线下零售连锁,供应链B2B电商,生鲜电商,美妆电商,宠物电商,社区/社群团购电商。

具体来说,有34位投资人关注了消费品牌电商赛道,位列第一;

排在第二名的是线下零售连锁赛道,有24位投资人关注;

供应链B2B电商赛道和生鲜电商赛道,美妆电商赛道同为第三名,有18位投资人共同关注;

第四名社区/社群团购电商,有17位投资人关注;

第五名宠物电商,有15位投资人关注;

奢侈品/潮牌/时尚电商,会员制电商,直播/短视频电商同为第六名,有14位投资人共同关注;

第七名跨境出口电商,有13位投资人关注;

第八名二手电商,有9位投资人关注;

第九名小程序电商,有7位投资人正在关注。

值得一提的是,报告显示,2019年上半年,零售行业是融资总额保持稳中增长的唯一行业。2019年上半年,零售行业发生融资210起,2018年同期发生融资300起,同比下降30%;2019年上半年零售行业融资总额464.32亿元,同比增长7.68%。

在电商领域,2019年上半年投资方向主要集中于新消费品牌、供应链B2B电商、生鲜等赛道。而跨境电商发展较为成熟,多以中后期以及战略投资为主。

2019年,黎明前的黑暗

总结一下,为什么会出现这种变化?

因为大量投资项目无法退出,IPO后纷纷破发。三只松鼠、拼多多属于及其个别的案例,更多的像蔚来、云集、优信等公司纷纷破发。

事实上,一些投资机构投了数十个项目,但是成功IPO退出的项目少。一般情况下投资人看3到5年项目,时间长一点的大健康项目8年,但现在普遍IPO退出率低,有些项目一投就是十年,导致很多投资机构的资金被积压,钱出不来无法继续募集资金,所以出现了一半投资机构投资金额减少,近一半投资人选择投了估值5亿美金以下的电商公司。如经纬张颖所说,一块钱要掰成两半花。

另外,一些电商赛道竞争激烈,烧钱多亏损大,如生鲜赛道的每日优鲜、美菜网等已经领先,后来者机会艰难,估值又太贵,无法入局。所以有些赛道虽然很热,但投资人也以观望为主。

于电商创业者来说,这是好事儿,在很长的时间里,创业者被投资者灌输的想法是快速烧钱做大,再融更多的钱。经营KPI,以规模优先,完全不考虑业务整体的协调性。不是创业者们不够聪明,而是融资太容易了,太浮躁。

而对优秀的投资人来说,就更是好事了。意味着往日要抢的项目,现在不必再抢了。往日估值更贵的项目,今天可以以一个更加合理的价格买入。

2020年的投资机会在哪里?

但从更长远来看,以下赛道我们认为机会依然很大。

- 消费品牌,消费升级的机会,天猫十大美妆品牌有4家国货品牌。

- 跨境出口电商,国货的全球化,SHEIN、Fordeal、Fanmart都是典型的案例。

- 线下连锁,线上流量成本更贵,线下化的趋势明显,钱大妈、Nome、茶颜悦色等都是优秀案例。

评论