文 | 白泽辉@环球老虎财经

证券类基金的热度,显然已经开始向私募发行扩散。

10月私募基金存续规模大增近3000亿,达到13.69万亿元,私募基金数量达到80650只,达到历史峰值。值得注意的是,在10月三大股指表现不温不火的情况下,10月份私募证券投资基金规模达到2.47万亿元,环比增长4.85%,成为私募基金所有类别里增幅最大的一类。

就业绩而言,得益于2019年以来的A股大幅反弹,截至2019年上半年,排在前20名的股票多头策略基金的产品收益率均超过了90%。2019年前10个月,股票策略私募以平均24.07%的业绩跑赢了上证指数。

值得注意的是,最近A股出现上市后短时间内破发的情形也引起了投资者极大关注。其实,关于一二级市场估值倒挂的讨论一直不绝于耳,客观上这也给二级市场留下足够的上涨空间。另外,一二级市场估值倒挂的情况对有心企业的整合提供了极佳的并购条件。

另外,最近沪深300ETF期权的开放似乎也给私募基金扩容提供了动力。沪深300指数市场代表性强,影响力大,跟踪沪深300指数的资产规模超过1500亿元。该指数期权的放开无疑吸引更多的资金入市。

10月私募成立“大跃进”

2019年11月12日,中基协发布的最新一期私募基金登记备案月报引起了外界极大的关注。中基协的数据显示,10月私募基金存续规模大增2986.42亿,环比增长2.23%,达到13.69万亿元。这是今年以来私募基金管理规模月增量第二次突破2000亿元,仅次于3月份的超5000亿元增量。

另外,10月底,私募基金数量达到80,650只,我国私募基金数量达到历史最高点。

而实际上,就单单10月的行情来看,与基金规模的火爆大增相比则显得相对清凉。10月三大股指在震荡走势下,上证指数月涨幅仅0.82%,深成指月涨幅2%,创业板指涨幅2.69%。

在私募基金规模大增的近3000亿元里,私募证券投资基金和私募股权基金贡献了主要力量,分别较上月增长1142亿元和2120亿元。其中,私募证券投资基金较9月增加597只,私募股权投资基金较9月增加262只。

值得注意的是,10月新增私募基金管理人为5家,与9月31家的增量相比大幅减少。也就是说,基金规模被现存管理人分食,基金管理人对预期相对乐观。

从存续登记私募基金管理人管理的基金规模来看,10月份规模在1亿至20亿元的小型私募增量最多达76家至6606家,而规模在0.5亿到1亿元的微型私募减少5家至2355家。

另外,备受瞩目的百亿私募增加2家至260家,规模在50亿到100亿元的私募新增13家至289家。

截止10月,私募证券投资基金规模达到2.47万亿元,环比增长4.85%,成为私募基金所有类别里增幅最大的一类。

证券类基金业绩整体大爆发

而市场看似波澜不惊的背后,是证券类私募惊人的业绩。

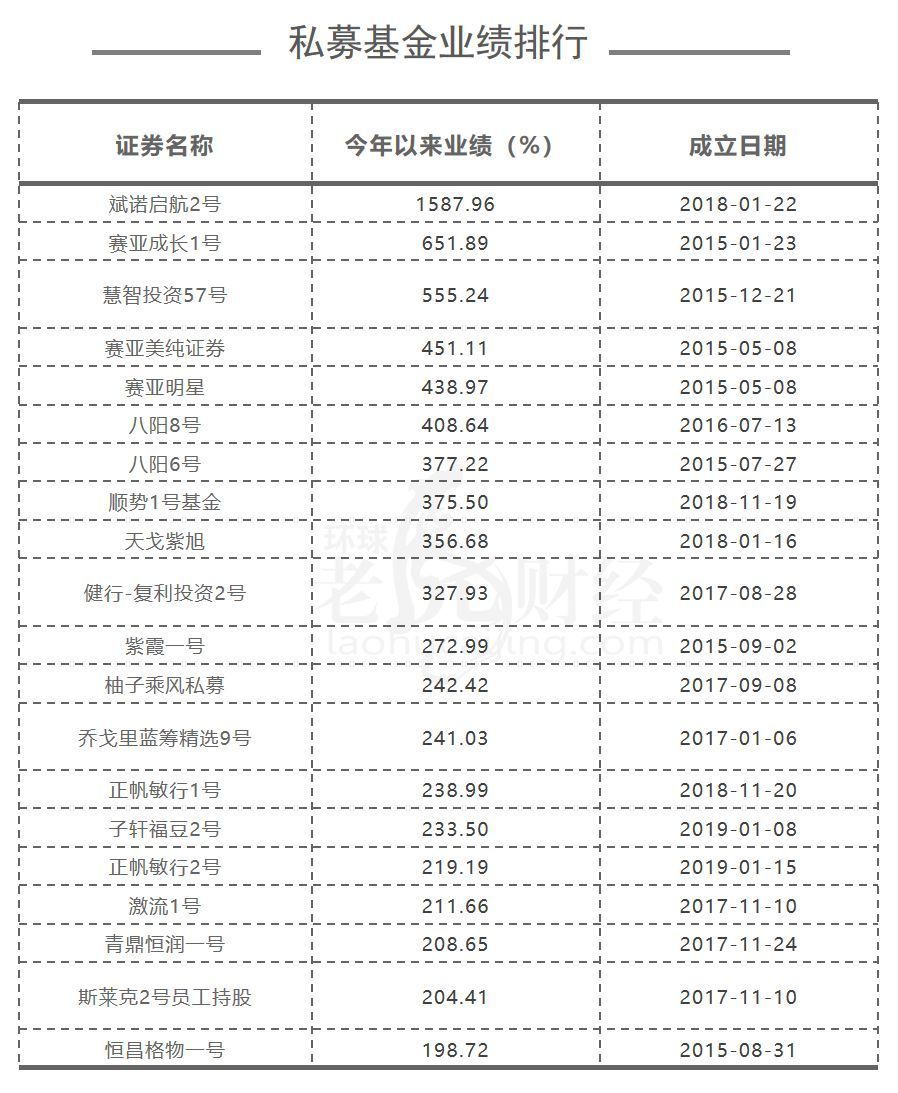

根据Choice数据,截止目前已经披露净值数据的证券类股票多头私募,高达125家私募基金的年内收益率超过100%,842家私募基金获得超过50%的收益,超过4500家私募获得超过20%的收益。

其中,最夸张的是斌诺启航2号私募基金——这款基金目前以1587%的收益率排名股票多头策略第一名,收益直接甩开第二个梯队近1000个百分点。

而最明星的私募基金为深圳赛亚资本管理有限公司的三只产品赛亚成长1号,赛亚美纯证券和赛亚明星,其分别以651%,451%,438%的收益率排名股票多头类的前2,4和5名。

总体来看,股票策略私募以平均19%的业绩跑赢了上证指数,但总体业绩仍然不及股票类公募。

截止11月12日,股票类公募获得了平均29%的收益率——要知道2015年大牛市公募类基金的业绩全年也只有40%左右,这样的一份成绩不可谓不“吓人”。

估值倒挂逼迫私募转型证券

另一方面,二级市场流动性充裕与股权类私募一级市场流动性不足的局面,导致了一二级市场出现倒挂的现象,也间接证明了大部分私募都开始往证券类转型。

据清科研究中心统计,近年来国内股权投资金额同比增速明显高于投资案例增速,整个一级市场的估值水平2014年至2017年增长了3.2倍。

一级市场的高估值一直未能传导至二级市场,新股及次新股跌破发行价现象并不罕见,而最近官媒更是喊出“以平常心看待新股破发”的口号。

WIND数据显示,2019年以来,今年以来上市的160只新股中,已有11只出现破发,其中5只在科创板。而首日破发,客观上也给二级市场留下足够的上涨空间。

在二级市场“疲软”,大批企业在一二级市场的切换过程中出现估值倒挂的情况下,并购上市企业成了有些上市公司不错的选择,部分私募股权投资都开始转型证券投资。

其中,对于据不完全统计,2018年已有超过50家上市公司发布公告称参与投资的基金获得私募投资基金备案。对上市公司的私募股权投资来说,更在意的是拓展产业投资实施路径,选择合适的上市公司进行产业整合和并购则有了极大的性价比。

期权放开助攻

另外,时隔4年,证监会宣布启动扩大股票股指期权试点工作,将按程序批准上交所和深交所上市沪深300ETF期权,中金所上市沪深300股指期权也给市场带来极大的信心。

资料显示,沪深300指数是中国A股市场的核心宽基指数,其成分股市值约30万亿元,占全部A股市值约60%。因此沪深300指数与投资者持仓情况重合度高,代表性相对较高。

此次沪深300ETF期权的推出,投资者运用期权工具在沪深300上涨或下跌的情况下都有获利的可能,无疑让A股可玩性大大增加。

参考我国推出50ETF期权的经验来看,2014年6月至2015年5月,我国50ETF管理规模自201.4亿上升至282.04亿,日均交易量从3.6亿份上升至16.9亿份,日均交易金额从5.4亿元上升至53亿元。

通过扩容期权,投资者有了更多的风险管理工具,有助于吸引更多长期资金入市。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论