文 | 财联社 丁艳

保险作为社会的“减震器”,其一举一动都牵动着资本市场的脉搏。

10月25日,银保监会披露1-9月份保险业经营情况表,其中股票和证券投资基金(权益类投资)规模为2.24万亿元,占险资运用余额的12.59%,较1-6月新增投资0.05万亿元,较6月末权益投资占比减少0.02个百分点。

今年9月份,中国保险资产管理业协会副秘书长刘传葵公开表示,银保监会研究制定中的分类监管及提高权益投资比例等措施将给予优秀保险机构更大投资空间。

虽前三季度险企权益投资占比有所提升,但距离监管上限的30%仍有很远距离。险企内部资管人士认为,中长期权益资产配置比例提升是大势所趋,险企四季度调仓虽缓慢,明年险企权益投资比例预计会有所提高。

明年险企权益投资比例预计有所提高

“中长期权益资产配置比例提升是大势所趋。险企四季度调仓肯定是缓慢的,因为基本面也处于一个缓慢变化的过程。”一位险企资产管理中心投资经理对《财联社·保险频道》记者表示。

此外其认为,四季度目前行情比较平淡,板块主要看新能源和部分传媒公司。今年机构对四季度预期不高,主要是前面行情对机构比较有利。四季度年终保住胜利果实会相对保守,同时市场基本面方面边际变化不大。

国君非银证券刘欣琦表示,“3季度末,上市保险公司投资资产基本实现两位数增长。仅太保披露了3季度末资产配置情况,公司在3季度末减少债券投资比例,增加股票类资产配置比例。”

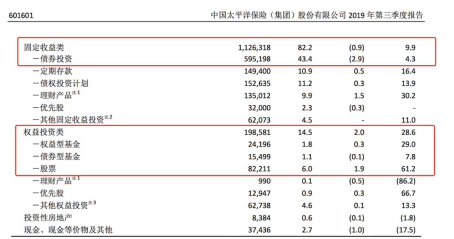

记者查阅中国太保三季度业绩报告发现,截至9月30日,其权益投资资产为1985.81亿元,在投资资产中占比为14.5%,较上年末增加2个百分点。其中核心权益,包括股票和权益型基金占比为7.8%,较上年末增加2.2个百分点。

(数据来源:中国太保三季度业绩报告)

财报显示,太保三季度固定收益类资产为11263.18亿元,在投资资产中占比为82.2%,较上年末减少0.9个百分点。其中债券投资为5951.98亿元,在投资资产中占比为43.4%,较上年末减少2.9%。

“明年险企权益投资比例预计会有所增强,一方面保费仍在增长,各类资产对比之下权益仍然很有吸引力。另一方面基本面恶化导致险资降低权益配置比例的风险也很小。明年的投资思路主要有两种,业绩有支撑的个股以及受益于宏观调控方向和货币政策变化的股票。今年涨幅过大的股票由于估值已经透支,需要注意风险。”上述险企资产管理中心投资经理表示。

“要考虑明年面临新会计准则I9的切换因素,切换前可能会有部分险企提前抛售股票兑现浮盈或增加高股息高分红的银行地产股。”一位资产管理中心研究与配置室负责人同样表示,最终权益占比是增强还是减弱,需要看后续股市、债市以及政策的综合影响。

他并认为,“权益类占比跟利率水平关系也较大,险企还是以固收类投资为主,一般利率在相对高点的时候险企往往会高配债券低配股票,利率低点则相反。如果今年四季度和明年利率依然维持现有水平或者进一步下行,权益类资产性价比会更高,险企增配权益的动力会更大。”

险企权益投资占比离监管上限尚有距离

“2013年之前,我国政府对保险投资监管极其严格,保险公司只能投资银行存款、国债和高等级债券,以及少量股票,而中国债券收益率一致较低,导致保险投资率较低,人身保险产品缺乏吸引力;2013年开始,保监会大幅扩大了保险投资范围,包括非标债券、长期股权投资、私募、不动产等,保险投资收益率有所上升。目前为止,保险投资政策放得很开,保险公司投资渠道基本完全放开,这样保险公司投资资产风险就可以更大一点,收益更高一点,每年情况主要是跟着股市在波动。”上海对外经贸大学金融管理学院保险系主任郭振华教授表示。

7月4日,银保监会副主席梁涛在国新办召开的新闻发布会上透露,目前保险资金投资股票的总体规模占我国A股市值的3.1%,这是继公募基金之后的第二大机构投资者。保险公司权益类资产的监管比例上限是30%,行业实际用22.64%,跟监管的比例上限相比还有7.36个百分点,还有一定政策空间。下一步,银保监会考虑在审慎的监管原则下,赋予保险公司更多的投资自主权,进一步提高证券投资比重。在实际操作中,银保监会将按照分类监管的原则,对不同的公司实行差异性监管

紧接着今年9月份,中国保险资产管理业协会副秘书长刘传葵又公开表示,预计保险资产规模今年将迈上20万亿元的新台阶。银保监会采取一系列措施支持保险机构在资本市场充分发挥机构投资者的作用,特别是研究制定中的分类监管及提高权益投资比例等措施将给予优秀保险机构更大投资空间。

“这对保险公司投资来说,没有特别大的影响。因为从整个保险行业来说,原来30%的股权投资比例并没有用足,所以即使再提高比例,整个行业的股权投资比例不可能大幅度上升。但从个别公司来说,因为历史问题,有的公司股权投资比例是顶格用足,甚至是超过的,所以它的股权投资比例很大。如果继续放开股权投资比例,有些公司还会再增加股权投资,以博取可能的更高收益率,这对部分公司是有影响的。”郭振华教授表示。

此外,他认为对于权益类投资,虽然监管比例上限是30%,但保险行业整体在20%到30%之间。原因是,第一,中国股票市场牛短熊长且波动巨大;第二,监管机构要求保险业主要做财务投资者,而不是主要做并购和控制性投资。

一位券商非银分析师表示,“现在保险公司权益投资这部分的比例并没有达到监管比例的上限,所以放宽上线并不会直接影响到保险公司。很少有险企会因为政府放宽,然后跟着政策的上线去配置,这样做风险会很大,所以这对保险公司的影响很小。”

对于险企权益投资占比离监管上限尚有距离,监管仍表示提高权益投资的占比的原因,一位上市险企资管战略发展人士表示,“这主要出于两方面的原因,首先是要适应国际新会计准则的要求,与国际接轨。其次,监管的引导符合市场预期,尽管目前只占不到15%,但发展潜力很大,要顺应国家直接融资,大力发展资本市场长期资本机构投资者的需要。”

据人保资产保险与投资研究所数据显示,美国、法国、德国和日本其权益类保险资金运用占比分别为15%(部分洲)、65%、30%,其中英国权益类占比是无限制条件,我国的权益类保险资金运用占比为30%。从国外数据对比来看,截至目前我国保险资金运用比例的监管政策尚处于平均水平。

评论