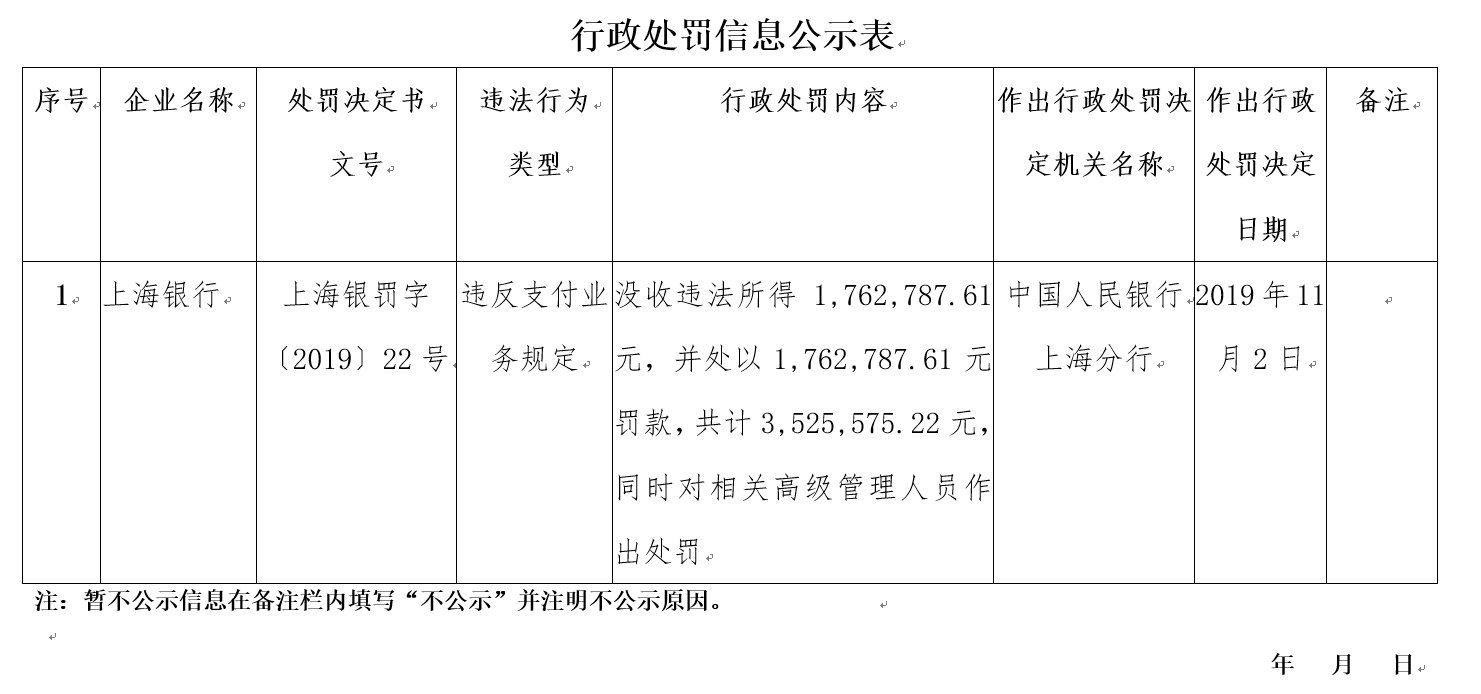

11月14日,央行上海分行发布一则行政处罚信息公示表显示,上海银行因违反支付业务规定,被没收违法所得176.28万元,并处以176.28万元罚款,共计352.56万元,同时对相关高级管理人员作出处罚。

今年上海银行及其分行已多次因违规接到监管开出的罚单。据不完全统计,此前上海银行仅处罚决定日期为2019年的罚单即收到至少12张,累计被罚金额超过900万,上海银行南京分行、北京分行、宁波分行、南通分行、天津分行、信用卡中心等均曾因违规被罚。

其中,上海银行8月连收两张累计罚款金额350万元的罚单,为此前年内最大额罚款。上海银行浦东分行、市北分行分别被上海银保监局处以罚款100万元、250万元,两分行主要违法违规事实包括掩盖某不良贷款、违规滚动签发部分银行承兑汇票、授信管理严重不审慎、贷前调查及贷后管理严重不审慎,违规发放某政府融资平台贷款等。

上海银行发布的三季报数据显示,2019前三季度上海银行营业收入378.81亿元,同比增加19.76%;归母净利润163.59亿元,同比增加14.59%。

截止2019年9月30日,上海银行客户贷款和垫款总额9585.52亿元;不良贷款率1.17%,上年末为1.14%;拨备覆盖率333.36%,上年末为332.95%;贷款拨备率3.9%,上年末为3.8%;资本充足率12.66%,与上年末相比下降0.34个百分点。

在财报中,上海银行曾多次提及零售“重中之重”战略定位,聚焦消费金融、财富管理、养老金融等战略特色业务。2016年,上海银行即与携程集团、博裕资本、红杉资本共同设立尚诚消费金融公司,发力消费金融领域,上海银行持股比例38%为其第一大股东。

2018年,尚诚消费金融扭亏为盈,净利润2043.19万元,贷款余额65.07亿元。但与其它同行相比,这一“成绩”似乎并不理想。从统计的数据来看,尚诚消费金融2018年净利润仅高于华融消金、五八消金、幸福消金。其中幸福消金净利润仍亏损,华融消费金融净利润同比大幅下滑88%。

截至2019年6月30日,尚诚消费金融总资产102.16亿元,净资产10.37亿元,贷款余额97.58亿元,净利润3116.19万元。公开披露的数据显示,2019上半年至少5家消费金融公司净利润超1亿,其中招联消费金融、兴业消费金融、马上消费金融净利润最高,分别为7.10亿元、4.42亿元、3.02亿元。

官网介绍显示,尚诚消费金融产品仅“诚e借”一款,介绍称该产品为一款互联网在线个人消费信用贷款产品,仅凭个人信用即可获得消费额度,无需抵押和担保,个人最高额度20万。

此前,上海银行还曾踩雷P2P存管及阜兴系。

去年9月曾有消息称上海银行对P2P网贷资金存管合作“一刀切”退出,彼时上海银行曾回应称不存在上海银行完全退出存管业务一事,对于符合其合规资质和风险认定等要求的P2P会继续与其合作。

2018年11月,互金协发布公告称上海银行个人网络借贷资金存管系统通过测评。今年1月,再次传出上海银行终止与部分P2P平台合作的消息。截至目前,互金协仍未披露上海银行资金存管相关信息。

据网贷天眼统计的信息,与上海银行合作的P2P平台有34家,包括绿化贷、银票网、花果金融、几何金融、米缸金融、点牛金融等,其中多家平台已被警方立案。

去年7月,由于阜兴系实控人跑路、旗下私募违约等问题的持续发酵,部分投资者曾赴上海银行维权,同时一则“上海银行270亿理财基金,100万起购,血本无归”的信息在微信朋友圈广泛传播。

据券商中国报道,该部分投资人是购买了“阜兴系”私募基金产品,在部分产品到期未拿到本息后,一些投资人开始向公安机关报案,但公安机关称无法立案;随后,投资人赴基金业协会处请求维权,基金业协会在当日发出公告称托管行应“共同承担受托责任”,并召开投资人大会;然后该部分投资人到现场一起向涉事产品的托管行讨要说法。

上海银行对此曾回应称,谣言所涉“理财基金”非上海银行发行及代销的理财产品,而是阜兴集团旗下三家私募基金管理人发行的私募股权投资基金;上海银行只是上海多家托管银行之一。上海银行称其已通过多种渠道和方式向投资者进行解释,但部分投资者仍然采用了非理性的维权行为。

评论