指南针凭借其差异化的商业模式,在股票软件市场中走出了一条自己的路。

自带清华基因,成立时间最早的股票软件上市公司

指南针前身为北京指南针证券研究有限公司,成立于1997年,同为股票软件上市公司的大智慧、同花顺和东方财富分别成立于2000年、2001年和2005年,都晚于指南针。

从诞生起,这家公司就打上浓重的清华标签,创始团队成员是一群清华大学毕业的理工男。有感于当时中国股市的“坐庄”现象,他们决定用科技对庄家说“不”,为此他们自主研发了一套包括成本分析理论、筹码分布理论和股市博弈理论的理论体系。基于以上理论,他们推出的 CY 系列指标、鬼域平台、博弈平台等一系列证券分析工具和软件产品,形成了指南针软件的雏形。这套理论最大的特点是有别于传统K线理论,它专为克制庄家量身定制,成为股民研判庄家行为的重要帮手。

在随后二十多年里,指南针与时俱进,对其软件进行了不断完善和优化。目前最近的产品已经融合了大数据、机器学习等技术,能够对投资者选股、选时、仓位等因素进行全方位风险监控,帮助投资者实现更加理性、科学的投资决策过程。在这其中不变的,是清华人对于技术的执著探索,截止2019年6月底,公司共有研发人员94人,在披露33人的核心研发团队中,有7人来自清华大学计算机专业。

专注成就行业黑马

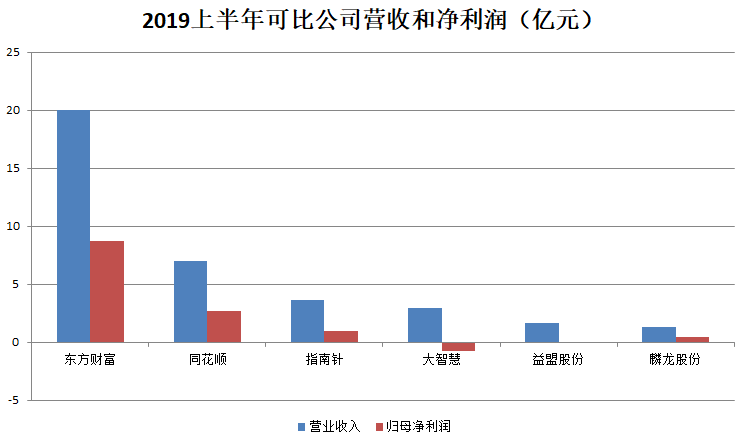

从知名度看,公司和同花顺(300033.SZ)、东方财富(300059.SZ)这两家公司还有一定差距。公司的规模也印证了这一点,2019年上半年,指南针实现营业收入3.64亿元,净利润9735万元,都位于行业第三。

相比行业前两名的东方财富和同花顺,指南针显得更为专注,公司2019年上半年的金融信息服务业务(即收费股票软件)占营收比例为93%,而同花顺和东方财富的这一比例分别为62.5%和3.9%。

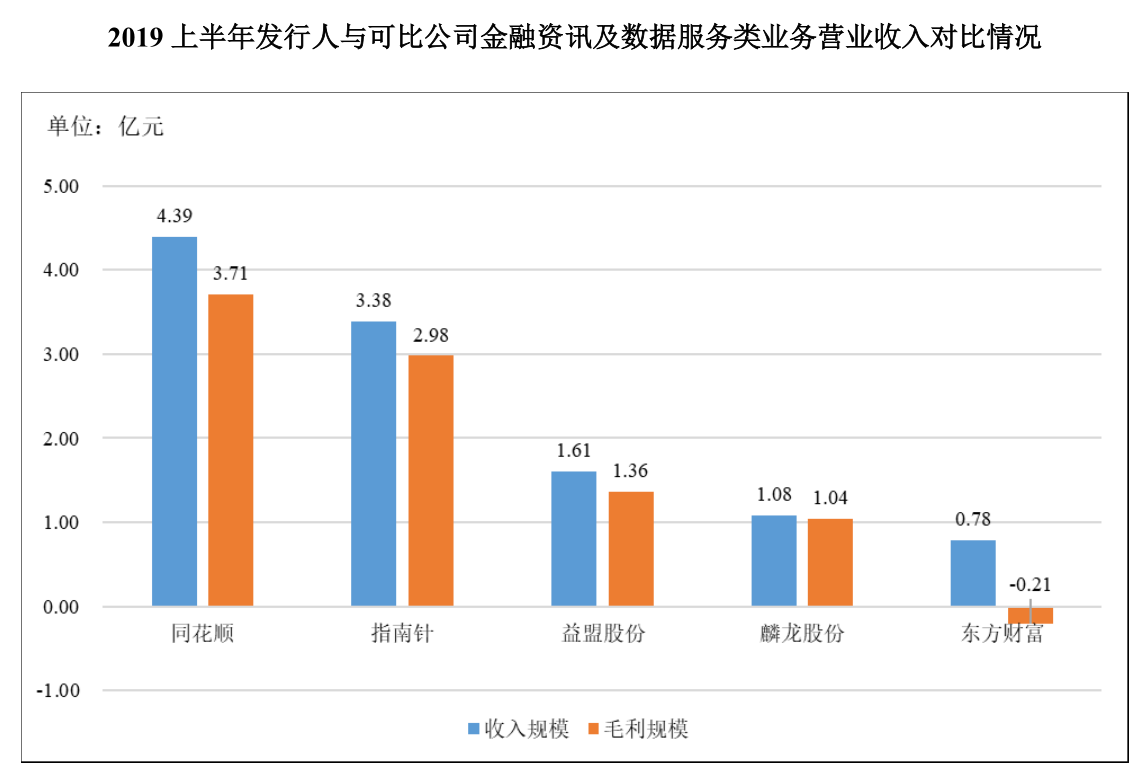

按金融信息服务业务体量计算,指南针的营收和利润水平已经事实上居于行业第二。公司2019年上半年金融信息服务业务实现营收3.38亿元,毛利2.98亿元,仅次于同花顺。大智慧(601519.SH)由于营收未做板块拆分,不过其2019上半年全部营收为2.9亿元,低于指南针同期收入。

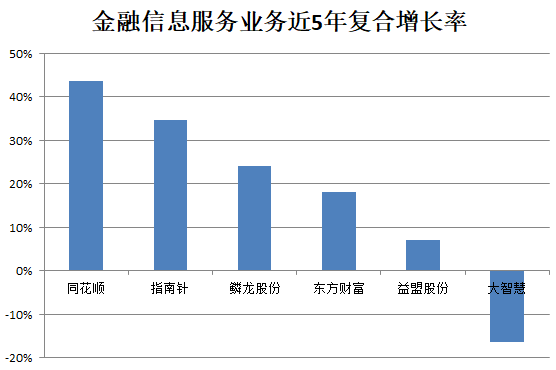

更加专注使得指南针取得了不俗的增长速度。公司金融信息服务业务近5年复合增长率为34.6%,在同行业公司的可比业务中仅次于同花顺。

除了金融信息服务业务外,指南针还有广告服务和保险经纪业务,2019年上半年分别实现营收2519.5万元和27.45万元,不过在总体业务中占比很小。

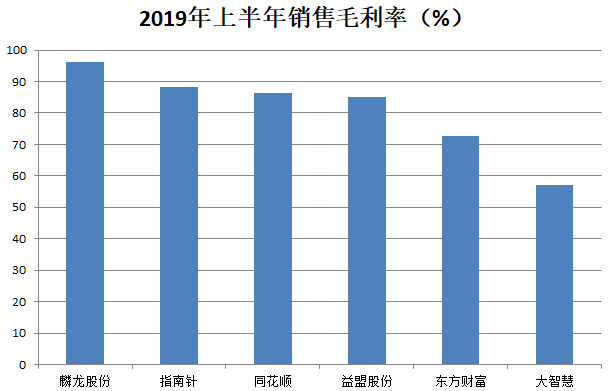

专注战略也使得公司盈利能力在同行中名列前茅,2019年上半年公司毛利率为88.4%,处于行业第二。

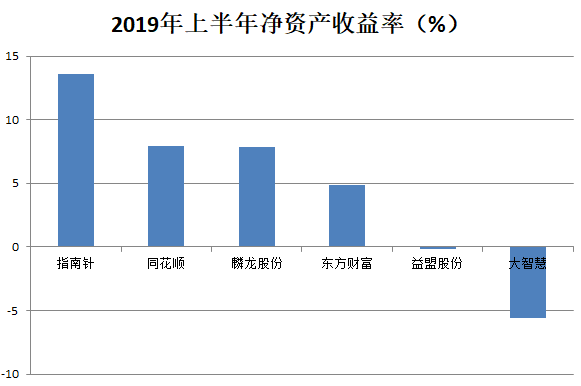

2019年上半年公司净资产收益率为13.6%,显著高于同行业公司其他公司。

差异化战略

指南针能够成为股票软件中的黑马,除了专注,也离不开其差异化的战略,毕竟公司的体量相比同花顺还有一定差距。

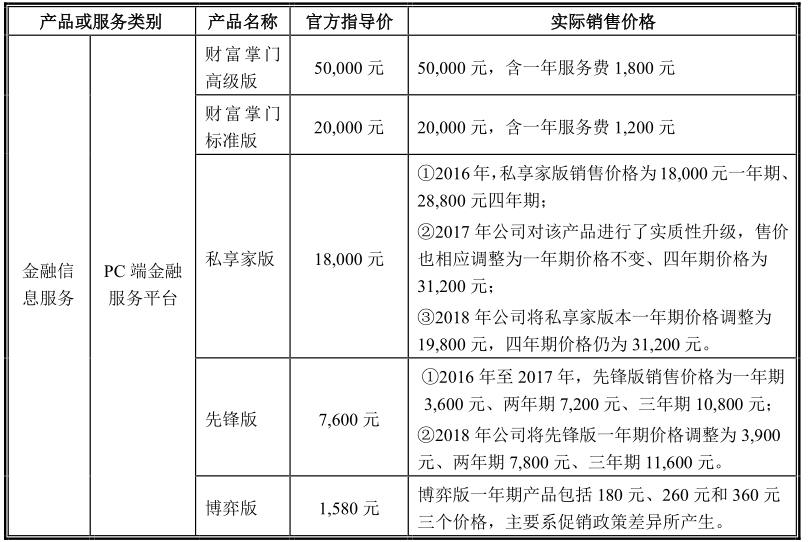

为了满足客户需求,指南针主要推出了五种不同产品,产品价格从1580元到50000元不等,在价格和功能上做了很好的区分,形成了很好的产品矩阵。

而同花顺和东方财富的主打收费产品为针对个人的Level-2产品和机构客户产品,很难满足高端个人用户的需求。

在中国,股票投资者一般笼统的被分为技术派和价值派。统计数据显示,散户贡献了A股82%的交易量,由于价值派需要扎实的财务基础和行业研究能力,大部分散户自然选择了门槛相对较低的技术派,而目前同花顺和东方财富Level-2产品只能满足技术派散户较低的需求,指南针的出现很好的满足了技术派高端客户的需求。

以公司高端产品财富掌门为例,该产品从风险控制角度将投资管理过程进行模块化切分,分为选股评级、选时评级、滤网分级、行情评级等功能模块,通过对上述模块的独立评级,能够将各模块的投前预测结果和投后管控方法直观呈现给投资者,便于投资者对投资过程进行条理化的评价与纠正,从而达到控制投资风险的既定目标。

稳健的财务指标

公司在业务成长的同时,还维持了极为稳健的财务报表。对银行借款仅有短期借款3000万元,此外公司账面上没有长期借款,也没有因并购而产生的商誉。

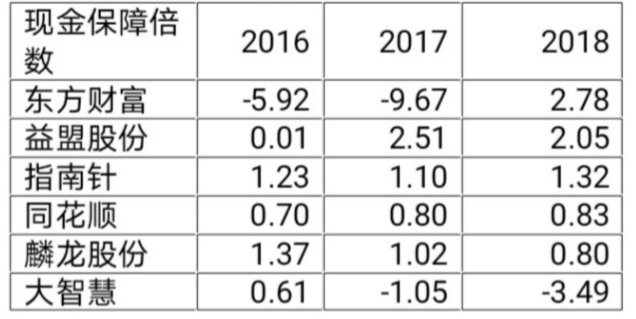

此外,公司净利润的现金含量也很高,现金保障倍数(经营现金流比净利润)维持在1以上,在同业公司中处于较高水平。公司预收账款大,应收账款和存货小,是造成这一现象的主要原因,截止2019年6月底,公司应收账款和存货分别为479万元和46万元。

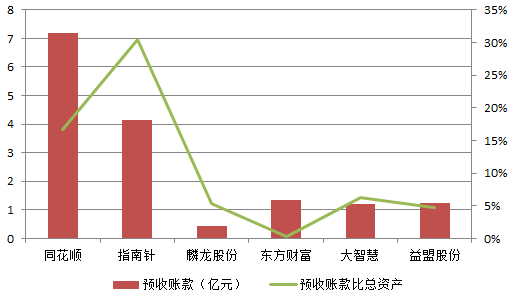

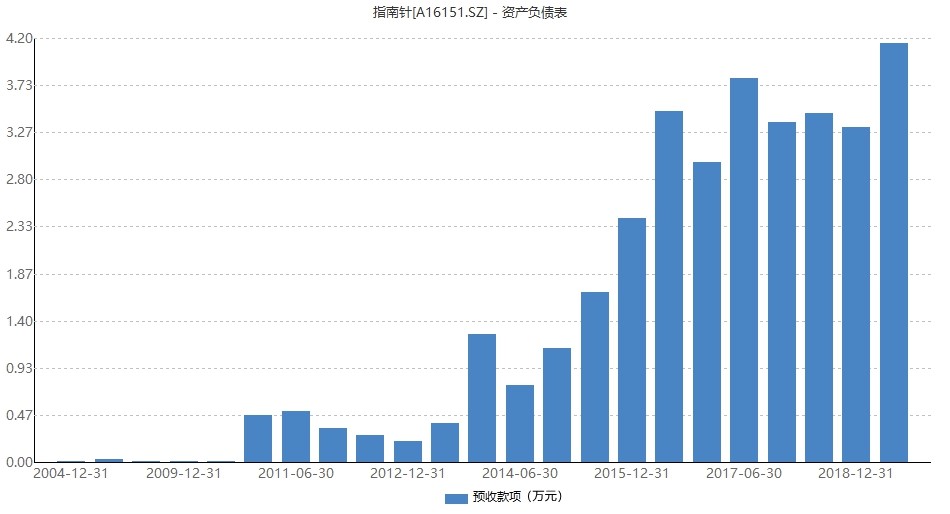

公司同期预收账款为4.15亿元,仅次于同花顺,预收账款比总资产为30.4% ,明显高于同业公司 。公司依靠预收账款就能维持日常运营,大大提高了现金使用效率。

由于公司预收账款相对较大,这一数字的变动可以作为未来营收变化的前瞻指标。截止2019年6月底,公司预收账款同比增长20%,预示着公司在上市后的一段时间内仍有一定增长潜力。

这一推测在公司指南针最近更新的招股说明书中得到了验证。公司预计 2019 年1-9月营业收入区间为4.5亿元至5.5亿元,相比上年同期增长2.06%至24.69%,归属于母公司股东的净利润区间为1.06亿元至1.3亿元,相比上一年同期增5.06%至28.85%,扣除非经常性损益后归属于母公司股东的净利润区间为9750万元至1.21亿元,相比上年同期增长11.23%至38.61%。

指南针在上市后业绩能够延续这一增长态势,值得期待。

评论