文|野马财经 缪凌云 郝美平

银鸽投资是一家历史逾50年的老牌企业,其出产的“银鸽纸”一度中小学课本专用纸,公司也因此素有河南“造纸王”的美誉。

如今,这家明星企业,却陷入了来自监管层、合作方、乃至聘用的会计师事务所的多方质疑,涉嫌存在24亿元违规担保、大宗贸易存疑、虚开承兑汇票、挪用资金等诸多问题。

野马财经试图追寻这出资本大戏的答案。

董事长违规担保24亿元?

2019年10月29日,银鸽投资发布了一份《对上交所监管函的回复公告》(下称“《回复公告》”),将一场迷雾笼罩的资本游戏推到了聚光灯下。

此前,上交所先向银鸽投资发出了一份《监管工作函》(下称“《监管函》”),对银鸽投资主要问题进行了问询,其一,公司是否存在资金占用、违规担保行为。

早在2019年9月20日,深圳前海惠誉天成融资租赁(下称“惠誉租赁”)公司因为借款纠纷,召开新闻发布会,并公开举报称,银鸽投资存在至少24亿元违规担保。

来源:惠誉租赁供图

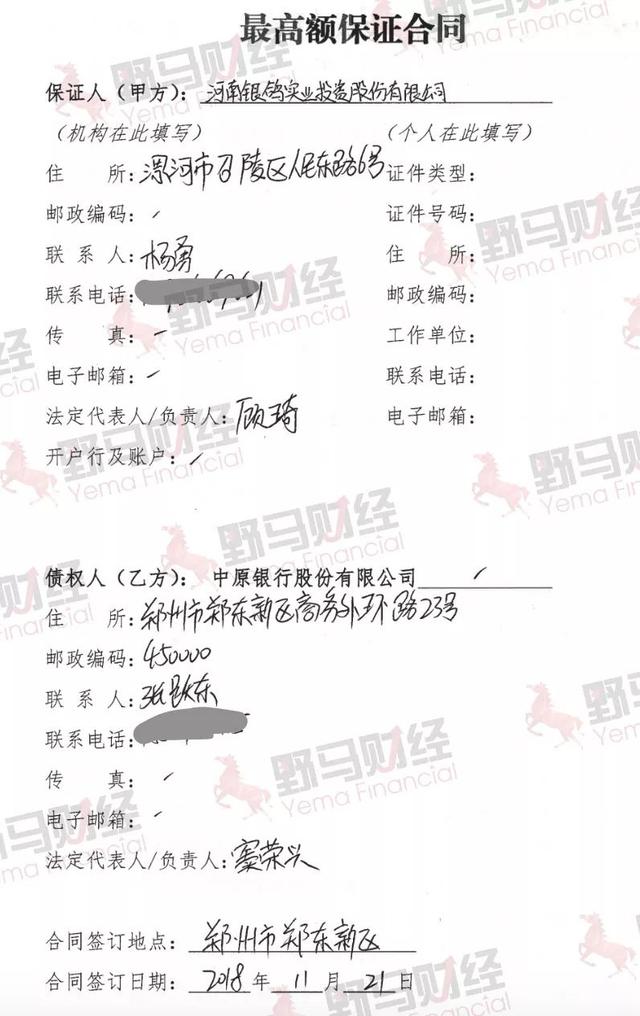

惠誉租赁表示,从2018年7月开始,银鸽投资作为担保方,至少为9笔合计24.32亿元的借款进行了担保,出借人为中原银行、中诚信托等金融机构,借款人则为银鸽投资实控方银鸽集团及关联公司。而银鸽投资并没有对这24亿担保进行披露。

银鸽投资在《回复公告》中回应,公司未给控股股东及其他第三方提供担保。公告强调,“公司询问董事长顾琦,其表示未在函件提及的担保事项中签字;用章管理人也表示,未在函件提及的担保事项中盖章。经查阅公司总经理会议纪要或协议,公司未找到上述相关的担保协议”。

事实果真如此吗?要知道惠誉租赁当初是实名举报。还召开了媒体发布会。

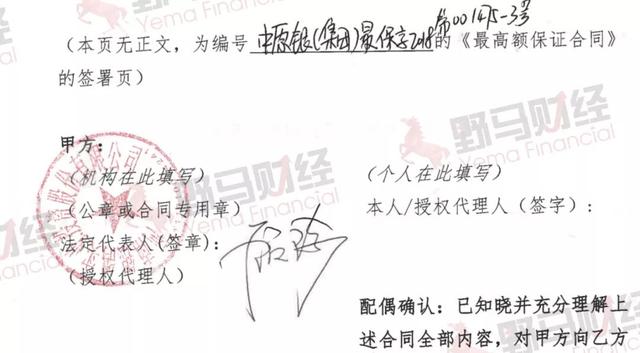

野马财经联系了惠誉租赁,求证是否认可银鸽投资在给上交所回复函中提到的内容。惠誉租赁向野马财经出示了其中六份担保合同复印件,均有银鸽投资法人代表及董事长顾琦的签名和银鸽投资的公章,有些银鸽投资还签订了无限连带责任的保证书。

图片来源:惠誉租赁供图

野马财经还联系到了原银鸽投资一位中高层人员,他证实了上述合同里法定代表人签章处的签字为顾琦的亲笔签名。他判断:“这些担保应该是顾琦在未经董事会、股东大会等机构审批的情况下私自进行的。”

而能佐证惠誉租赁提到的担保是真实的还有银鸽投资发布的公告。2019年7月27日,银鸽投资公告称,因控股股东银鸽集团与惠誉租赁存在借款纠纷,银鸽集团所持上市公司47.35%股权被轮候冻结。

中银律师事务所律师付明德也向野马财经表示,如果上市公司董事长在未经董事会、股东会批准的情况下违规担保,若担保合同里有董事长的签名和上市公司的公章,这种担保需要上市公司承担法律责任,如果出了风险应当向董事长追偿。

而在A股市场,因为董事长背着董事会签署担保协议,导致公司出现风险的案例太多了。

主营钢铁物流、供应链金融和家居电商业务的*ST欧浦(002711.SZ),因为董事长、佛山富豪陈礼豪在未经公司任何审批流程的情况下私自签订数份担保合同,累计违规担保金额14亿元,致使公司陷入多起诉讼。

因为违规担保严重,生产经营受到影响,欧浦智网在今年4月“披星戴帽”成为*ST欧浦,随后股价闪崩,连续30个跌停后,股价跌至1元附近,“面值退市”的危机已经箭在弦上。

再看银鸽投资,截至2019年上半年,银鸽投资净资产不过17.24亿元。如果上述担保无法按时偿还,根据《担保法》,银鸽投资都将面临全部或者部分代偿,很可能会资不抵债。如果,这一情况发生,银鸽投资势必会出现占用上市公司现金流,影响生产经营的情况。

野马财经就相关问题以电话及邮件形式联系了银鸽投资,对方表示会及时回复,不过截至发稿,并未得到任何回复。

诡异的乙二醇巨量采购

上交所关注到的另一个问题也颇为重要——多起大宗贸易是否真实,由此产生的近9亿元票据又是否涉嫌虚开。

上交所《监管函》提到,“据了解,银鸽投资与普天国际、河南鼎鼐等相关方开展交易,涉嫌虚增营业收入即利润,并通过开具商票等方式协助第三方挪用银鸽投资资金”,要求银鸽投资进行核实,并请年审会计师发表专项意见。

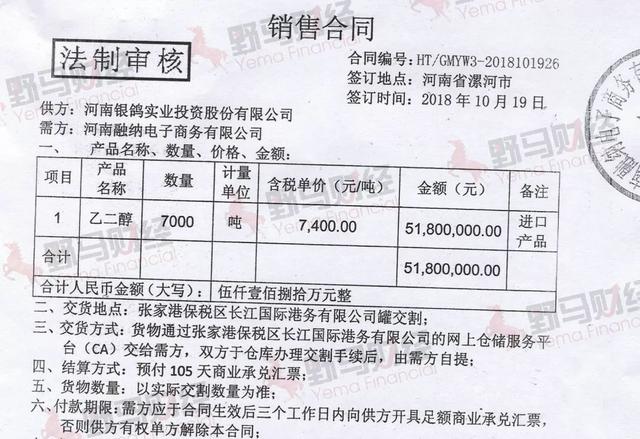

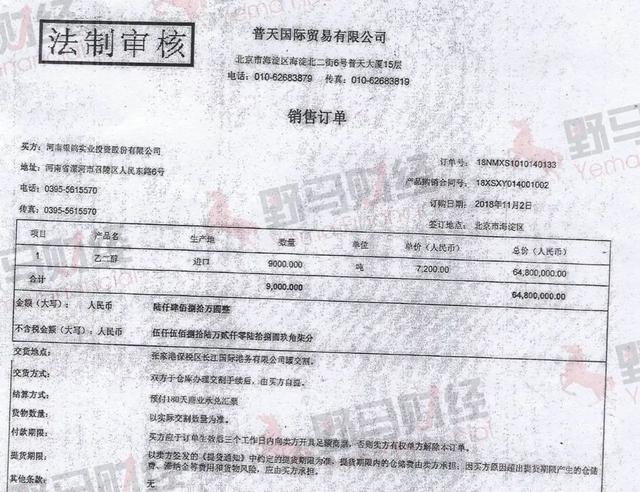

而野马财经拿到的一系列销售合同显示,从2018年8月到11月,银鸽投资向普天国际密集采购了至少约7.85亿元的乙二醇。

在2018年10月19日,银鸽投资与河南融纳签订了两份乙二醇销售合同,合计数量16000吨,单价分别为7400元/吨、7250元/吨。交货地点为“张家港长江国际港务有限公司罐交割”,交货方式为“张家港长江国际网上仓储服务平台交给需方,办理交割手续后需方自提”,结算方式为“预付105天(150天)商业承兑汇票”。

其中一份销售合同

2018年11月2日,银鸽投资与普天国际签订了乙二醇的销售订单,对应每吨单价分别为7200元、7250元、7250元。而合同的交货地点、交货方式与前述两份合同一样。

其中一份销售订单

由于交割方式为自提,结算方式为承兑汇票,中间的可能性太多了。裁判文书网上公示的虚构贸易案中,多是以这种货物自提和承兑汇票结算形式进行的。

银鸽投资在《回复公告》中解释,如此大规模采购乙二醇是为了锁定货源,降低采购成本。

但是野马财经联系上的前述银鸽投资原中高层人员介绍,乙二醇并非生产纸张过程中的主要原料,银鸽投资用料非常少,每年几千万元足够了,上述单据中巨额的采购量远超正常需求。

那么有无可能是银鸽投资为了防止供应商涨价,囤积原材料?该原中高层人员表示,“预防没货储备一些原材料的情况也有,但是不会采购十几倍用量的原材料。”

如此一来,银鸽投资采购如此多的乙二醇就显得颇为诡异。

银鸽投资在公告中给出的另一个解释是赚取贸易差价,并给出了一份对上下游客户、供应商资金往来情况表。

图片来源:《回复公告》

在这一表格中,上海熔和石油化工有限公司(下称“上海熔和”)、普天国际贸易有限公司(下称“普天国际”,为国企)、河南大乘供应链管理有限公司(下称“河南大乘”)为供货方,河南鼎鼐商贸有限公司(下称“河南鼎鼐”)、河南融纳电子商务有限公司(下称“河南融纳”)为客户,交易有来有往。

值得注意的是,七项往来账目中,仅有两项付款方式为货币资金,其余五笔均为商业承兑汇票形式。据统计,截至2018年末,预付给供应商未解付(兑付)的应付票据余额8.77亿元,向客户收取的未解付(兑付)的商票余额8.09亿元。

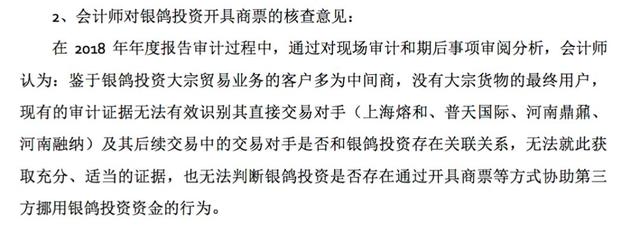

作为公司审计方的立信会计师事务所在回复函中称,银鸽投资大宗贸易业务的客户多为中间商,并没有大宗货物的最终用户,现有审计证据无法有效识别交易对手(上海熔和、普天国际、河南鼎鼐、河南融纳)是否为公司关联方,进而给出了“无法判断是否存在挪用资金行为”的保留意见。

图片来源:立信会计师事务所给出的回复公告

“关键人”——孟飞

普天国际、上海熔和、河南鼎鼐、 河南融纳到底来路几何,为何连负责审计的会计师事务所都难以核实它们的身份?

野马财经注意到,上述这几家公司均与一位名叫孟飞的“关键人”有千丝万缕的联系。

公告显示,孟飞是银鸽投资及银鸽集团实控人孟平的儿子,对外身份为鳌迎投资副总经理。据野马财经了解,孟平今年68岁了,因为年事已高,所以很多事情依靠儿子。

孟飞与普天国际的关系相对公开。港股上市公司华讯(0833.HK)2017年发布公告称,孟飞曾在2006年至2016年间,担任中国普天信息产业股份有限公司(下称“中国普天”)国际事业部副总经理。而这家公司就是与银鸽投资发生贸易往来的普天国际的母公司。

而银鸽投资现在的董事长顾琦,曾在2006年至2013年担任中国普天运营总监。

和孟飞打过交道的惠誉租赁副总裁邝敬之也向野马财经透露,鳌迎投资现在的法人代表胡志芳也是孟飞在中国普天的下属。此外,河南鼎鼐、河南融纳两家公司也都与孟飞有关系。

上交所也在《监管函》中,要求银鸽投资“说明公司实控人及其亲属是否直接参与经营管理公司,或者干预公司独立性”。

银鸽投资回复称“公司严格按照相关法律法规要求进行公司治理运营,控股股东及实际控制人不 存在影响上市公司独立性的情况”。而银鸽投资的实控人孟平也表示“未通过任何方式影响银鸽投资的独立决策”。

面对上交所的质疑,关于违规担保以及大宗贸易等问题,银鸽投资全部予以否认。

但银鸽投资真的清白无辜吗?还有待监管方的进一步探寻。

2017年,孟平通过股权转让的方式入主银鸽投资。入主近3年,上市公司的经营状况并无太大起色。

财报显示,2017年,银鸽投资总资产40亿元,负债总额19.86亿元,扣非净利润823万。2018年,银鸽投资总资产46亿元,负债总额26.85亿元,扣非净利润-1.12亿元。截至2019年3季度末,银鸽投资总资产51.85亿元,负债总额34.61亿元,扣非净利润-1.85亿元。

负债逐年增加,亏损逐年增大。如今这家曾经的明星企业、河南“造纸王”,又深陷数十亿资金问题“罗生门”。

这场扑朔迷离的资本大戏背后,到底隐藏着怎样的真相,欢迎在文末留言,分享你的分析和见解。

评论