文|海豚智库电商行业分析师 朱柳香

导言:上回书说完拼多多和京东估值几何,今天就由阿里巴巴压轴,海豚智库同各位看官讨论国内第一大电商——阿里巴巴(以下简称阿里),港市股王还能否有上涨空间?

截至美东时间2019年12月5日收盘,阿里股价破200美元,市值5346.7亿美元,约合人民币37677亿元人民币。相比14年9月在美上市时的1680亿美元,市值涨幅超过200%。

刚刚过去的11月,阿里正式回港上市。作为同股不同权改革的最大催化剂,阿里和港交所时隔七年终于再续前缘。阿里在13日提交招股书,26日以每股176港元交易,代码9988。

阿里的每一次上市总能成为焦点,截至11月26日港股首日收盘,阿里报187.6港元,涨幅为6.59%,全天成交140亿港元,港股市值约40122亿港元,超过腾讯的32057亿港元,上市首日便成新王。目前阿里的股东中,软银持股25.8%、马云持股6.1%、蔡崇信持股2.0%,其他高管持股0.9%,公众持股65.2%。

海豚智库估值讨论:

根据分部估值法,将阿里主要业务拆分成:核心商务,云计算和蚂蚁金服。电商业务按照25倍市盈率,预测今年净利达到170亿美元,该部分估值4250亿美元。另外云计算按照10倍市销率,估值520亿美元;蚂蚁金服投后估值1500亿美元,阿里持股33%,即500亿美元。加总得到阿里估值约5270亿美元,对应股价约197美元。

估值参考:

阿里认为新业务及投资虽未盈利,但对发展布局有战略意义,进而市场的估值思路也转变成分部估值法。核心商务中目前只有电商业务盈利,但不可否认亏损业务具有引流效应和协同作用,因此将跨境电商,本地生活服务等一并算入,选取较低的市盈率。而蚂蚁金服、阿里云可以单独估值,进而加总各项业务估值,得到结论。

电商行业的 take rate普遍低于服务型平台,近年来阿里稳定在3.6,新的增长动力要看能否在提高货币化率的前提下,增长GMV。

业务一览

作为一个以平台起家的企业,阿里已经是国内新经济领域的领头羊。通过电商滚雪球,把优势拓展成飞轮,形成以商务为核心、外加云计算、数媒娱乐、创新业务的四大布局。阿里四大业务体系,单拎一个都有数一数二的江湖地位——国内规模第一大电商,完善的的支付及物流体系,首屈一指的云服务……

核心商务

核心商务包含国内电商、跨境电商、批发业务、菜鸟物流和本地生活服务。

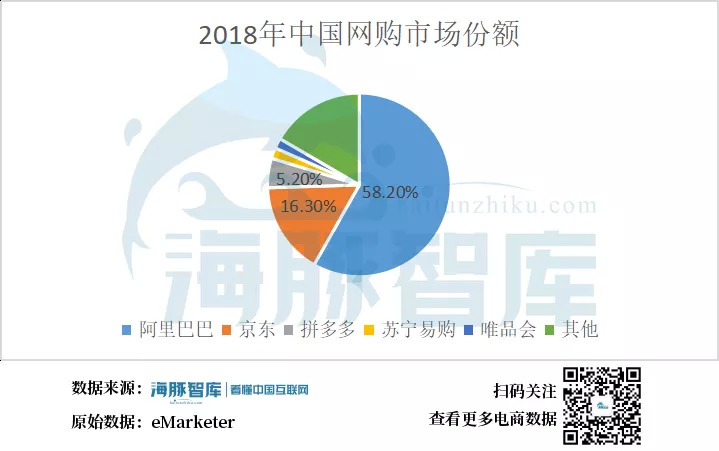

国内线上零售能保持快速增长,阿里是催化剂。公开数据显示,过去两年里中国线上消费年均增涨超过20%,2018年首次突破9万亿元。占据主导地位的阿里,其天猫和淘宝平台占网购市场份额的58%以上,相比之下京东仅有16%。eMarketer预计今年中国电商销售额将增长30%以上,达到1.989万亿美元。确实可以说,阿里贡献了过半数的网购零售额增长。

数据来源:eMarketer

根据财报数据,阿里2019财年国内零售业务收入达2476亿元,同比增长40%,贡献了整体66%的收入。其中线上营销为1457亿元,平台佣金为618亿元,二者同比增速均超过25%,即增速快于中国线上零售。但必须承认,天猫在侵占淘宝的资源,今年天猫GMV增速超过30%,淘宝GMV增速已经下滑至10%左右。趁虚而入的拼多多让阿里生意更加难做,毕竟拼多多一直对标的就是淘宝,主打性价比,不考虑品牌。

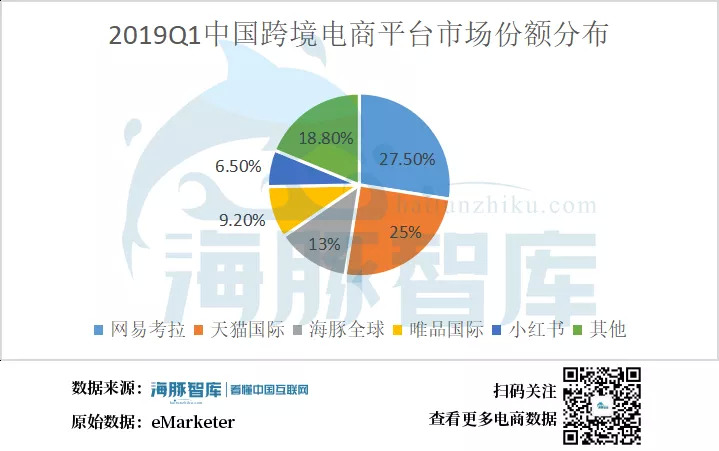

在跨境零售上,阿里收购网易考拉将迎来一家独大的局面。据艾媒咨询数据,直至今年一季度网易考拉以27.5%的市占率第八次蝉联跨境电商第一,天猫国际和京东旗下海囤全球分别位列二三。自今年下半年天猫国际和网易考拉官宣,强强联手,半壁江山已成阿里囊中物。

数据来源:艾媒咨询

零售背后的批发市场也有需求,在阿里买货卖货一气呵成。目前阿里的国内批发市场有1688.com和零售通,跨境批发市场有Alibaba.com。早期国内经济增长大程度由出口拉动,跨境批发市场更大。随着消费刺激经济崛起,零售业迎来春天,国内批发市场后来者居上。

阿里不做快递,却整合了最大的快递网络。电商做物流不是新鲜事,在亚马逊有全球免费送货,京东通过自有物流提高效率降低库存。阿里投资菜鸟物流的优势在于,基础用户量大,电商订单推动菜鸟发展。公开数据显示,截至今年10月,菜鸟与各国邮政、快递物流企业联合打造的全球包裹网络,日均处理的跨境包裹量已经占中国跨境包裹总量的6成以上。但是比起自有物流,跨企业合作的菜鸟仍有不足,很难做到服务整齐划一。

饿了么联合口碑、飞猪,并表本地生活服务,表现平平。如果说电商、物流阿里都完成得不错,那消费者服务方面确实拖了后腿。易观数据显示,2019年上半年,饿了么的市场份额为43.9%,在此之前是631的市场格局。外卖行业美团独大,饿了么收购百度外卖业并没有完成1+1>2的壮举。不过鹬蚌相争渔翁得利,作为消费者,仍乐见两家竞争。

商务一直是阿里的重点,即便未来会加大云计算等业务的投入,也不会退居二线。因为融合线上线下零售,利用大数据分析用户习惯,有的放矢满足消费者需求,运营效率将得到提升。

云计算服务

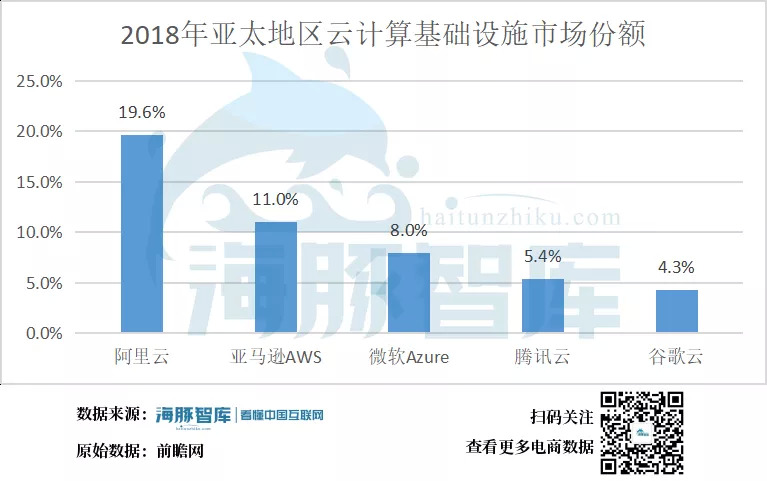

阿里的另一重拳——云计算,其规模已达到全球第三。公开数据显示,目前国内约有60%的上市公司使用阿里云,同比2018年净增20%。

在2019财年:阿里云付费用户达到140万,包含了《财富》杂志评选的中国品牌500强当中超过半数品牌,也包含超过半数的A股上市公司;收入247亿元,占整体的7%,同比增长84%。阿里云在国内市场竞争优势明显,规模约是腾讯云的一倍,市占率遥遥领先金山云等竞争对手。其收入自2015财年首次公布以来,从十亿级增长到百亿级,规模效应明显,亏损逐步收窄。云计算将成为阿里独特的竞争优势,并为其估值加码。

数据来源:前瞻网

数媒和娱乐

作为阿里飞轮的一环,数媒及娱乐业务衍生自电商需求。其推出的88VIP除网购折扣外,还包括了优酷视频会员,虾米音乐会员,大麦网优惠券等。但数媒和娱乐业务发展较平缓,增速不及其他业务板块,2019财年收入为241亿元,与云服务基本持平,占收入的6%,实际上数媒娱乐业务在总收入的比重正逐年下降,最近三个财年分别为9%,8%和6%。

截至今年9月30日的三个月内,数媒和娱乐业务经调整的EBITA亏损为22亿元,上年同期为亏损38亿元。

创新业务及其他

谋求多元化发展的阿里,把枪口瞄准了投资市场,包括全球化发展,本地服务,新零售等。与腾讯放养式投资不同,阿里所投资的企业最后几乎都被自己接盘。毕竟用户基数大,粘性高,阿里有资源和能力扩展业务池。除此之外,阿里也是蚂蚁金服最大股东。

业绩预测及估值

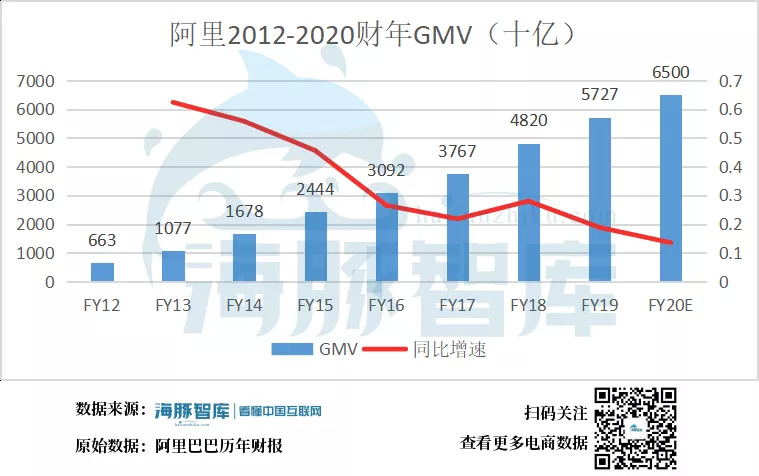

2019财年(截至2019年3月31日前的12个月)阿里GMV达到5.72万亿元,非公认会计准则下净利润为1043亿元。在此基础上,阿里表示目标在五年之后实现GMV突破10万亿元。

数据来源:阿里巴巴历年财报

按照此趋势,海豚智库预测阿里2020财年GMV可达到6.5万亿元。根据国家统计局数据,近五年国内GDP增速维持在6%,消费增速维持7%-8%,假设阿里未来五年复合增速为9%,有望完成10万亿GMV目标。一旦GMV翻倍,规模经济下的净利润理应增长更快。

目前市场对于阿里2020财年的净利润预测在170亿美元。虽然市场竞争激烈,阿里护城河较深,地位一时难以撼动,但考虑到阿里只有电商业务盈利,市盈率取值可以偏低。目前亚马逊市盈率为77倍,京东约90倍,阿里约25倍。以25倍市盈率为参考,估值约4250亿美元。

值得注意的是,一方面阿里云仍处于亏损,其价值无法在财报中充分体现,另一方面蚂蚁金服已经拆分,可以按照持股比例折算成阿里估值。所以在4250亿美元基础上,应再加上阿里云及蚂蚁金服的估值。

蚂蚁金服在去年6月完成140亿美元融资之后,身价一度涨至1500亿美元。在今年10月21日胡润研究院发布《2019胡润全球独角兽榜》中,对蚂蚁金服的估值维持在1500亿美元。其中,阿里持有33%的股权,约合500亿美元。

为何要一再强调阿里云的重要性?以亚马逊为前鉴,其云服务AWS收入贡献超一半的营业利润,顶替电商成为名副其实的奶牛。目前亚马逊8700亿美元的市值中,有一半都是AWS。阿里云在全球地位也仅次于亚马逊和微软的云服务,而在亚太地区,具有本土优势的阿里云,在2018年其19.6%的市占率高于AWS的11%。随着国内5G等技术的普及,互联网经济规模会扩大,云计算的需求也会后来居上。阿里云量级是否有能力提升,确实值得关注。

数据来源:前瞻网

11月阿里公布的招股书显示,2017财年阿里云营收66.63亿元,2018财年增至133.9亿元,同比增长100.96%。2019财年增速将至84.48%,营收为247.02亿元。今年二季度,阿里云营收77.87亿元,较2018年同期的46.98亿元增加30.89亿元,同比增长65.75%。据此我们预测2020财年同比增速达到50%,营收为370亿元,约合52亿美元,参考国外云计算市场10倍市销率,算得阿里云估值约为520亿美元。

综上三部分加总,海豚智库认为阿里目前估值约为5270亿美元,价格在197美元。这与12月3日收盘市值5210亿美元相当,略低于12月5日收盘市值的5350亿美元。

当前体量下GMV和货币化率的稳健提升依然重要

阿里的GMV已经一骑绝尘了,基于GMV的货币转化率是发展提升的背书,所以此时同样要关注take rate的稳定性。

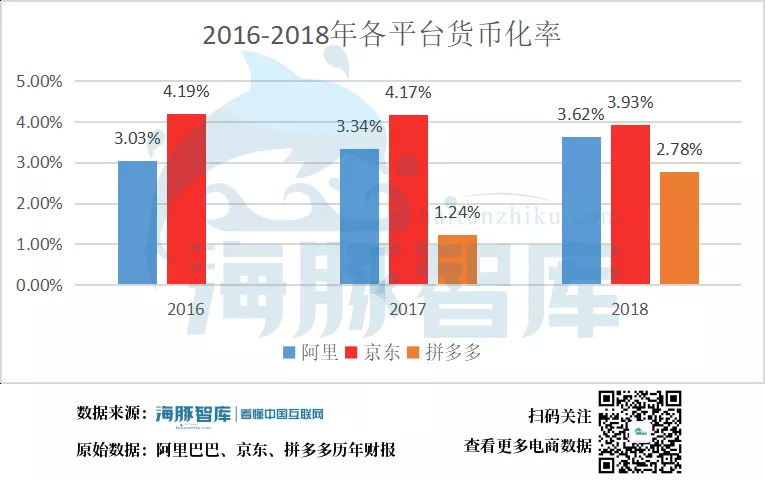

数据来源:阿里巴巴、京东、拼多多历年财报

不同平台的take rate差距较大,一方面是自营商品货币化率高,京东更甚;另一方面是抽佣率及推广费用不同;此外,阿里除淘宝、天猫,也有饿了么、酒旅等生活服务,能进一步拉开货币化率差距。阿里收入主要来自于在线营销及佣金,这点与美团点评更相似,而美团的货币化率约9.5%。阿里因为本地生活业务规模小,佣金率低于美团,收入更多来自在线营销,所以其take rate稳定在3.5%。

数据来源:阿里巴巴历年财报

从数据可以看出,今年第三季度,阿里广告收入为413亿,同比增长25.5%,佣金收入162.8亿,同比增长23.9%,阿里的广告和佣金收入并无太大起色,增速逐季度放缓,这两块收入是阿里的收入和利润的主要来源。实际上互联网电商红利期已过,目前三国争霸,扣点率再想提升已是无望。

风险何在?

阿里多元化的业务,注定了不论在什么领域,都会碰到竞争对手。核心电商被京东和拼多多羁绊,本地生活有美团坐镇,数媒娱乐和腾讯狭路相逢……相比下,身处美国的亚马逊,垄断优势更为明显,竞争压力也小很多。

从商业模式来看,拼多多威胁更大。此前京东一直被认为会颠覆阿里,但实际上,京东和淘宝+天猫的差距并没有缩小,阿里的用户的增长速度一直超越京东。阿里相对京东的优势还在于商品更丰富、淘宝和天猫针对性更完善。

但拼多多不一样,拼多多在过去两年中获得了电商业务的增量市场,获得了阿里望而莫及的下沉流量,而且还拥有一定黏性。此外,拼多多的商业模式更轻,它采用信息流模式,借助腾讯跑得更快。如果按照活跃户量进行排序,在今年三季度,阿里接近7亿,拼多多5亿,京东3亿。所以拼多多更值得阿里重视。

作为阿里最大的外患,虽然拼多多无法动摇天猫的根基,但如果拼多多维持高速增长,淘宝会受影响,进而影响阿里增长的空间。所以阿里需要重新思考淘宝的定位和战略意义。

另一个外患是美团,阿里在收购饿了么之后本意是同美团在O2O领域一较高下,但自从去年下半年口碑管理层接替饿了么原班人马之后,饿了么开始走下坡路。在历史上,口碑的团队没有赢过美团。自身发展平平,还带着饿了么叫嚣美团,结果就是美团马太效应不断放大,实力二选一和提高扣点率,让市值也一路飙升。

另外,阿里投资涉及广,但是没有达到想要的效果。尤其是文娱业务并不那么令投资人满意,但阿里需要流量,需要飞轮带动其他业务。所以阿里收购高德、优酷、UC等企业,让自己深入各种流量渠道。这能否有利于阿里发展,并不好说,毕竟除了电商,拖油瓶还是太多了。

作为国内最大的电商企业,阿里也一直在布局线下零售,庞大的体量背后还有各种税收,一旦未来税收透明化,最受影响的恐怕就是阿里。

机遇与走向

未来5年,阿里目标要在中国取得10亿活跃用户,实物商品交易额(GMV)达10万亿人民币;于2036年阿里巴巴的活跃客户群达至20亿人,创造1亿个职位,让1000万家中小企盈利。

阿里在云计算及金融科技还有很强战斗力,但需要更长时间。而核心商务,三足鼎立格局已成,拼多多实力不容小觑。在进出口贸易更加频繁的未来,阿里的体量和实力更有机会率先完成无国界电商。不过,作为阿里的核心人物,马云已经离开。一向注重企业文化的阿里,在没有灵魂人物之后,在发展上会如何取舍,谁也不敢妄言。

阿里最近在公司愿景中加了一个“好”字,即“成为一家活102年的好公司”。阿里是值得投资的“好公司”吗?从业务上来看,阿里想象空间和内忧外患并存。从投资价值上来看,目前阿里5350亿美元的市值已经和我们的5270亿美元估值相当,随着外部交易环境变动,投资人心理预期变化等,其市值短期会有波动。与其说现在入手阿里意义不大,还不如说持有阿里是长跑,就像阿里的5年目标一样。

有价值的公司还有很多,是选择陪跑阿里,还是看看港股的美团、腾讯,美股的拼多多、京东呢?

作者微信号JuZhuliuxiang0526

评论