记者 | 赵阳戈

曾挂牌新三板的京源环保即将闯关科创板,根据安排,该公司将于12月27日上会。

从过往的历史来看,京源环保在挂牌新三板时就频频融资,其经营活动现金流量净额常年为负数,流动性持续紧张,但偏偏其应收账款占比持续居高不下,甚至应收账款账龄结构还呈现变长趋势,存在的坏账风险提升。京源环保本次IPO拟募资重要用途之一,也是补充流动资金。

此外,公司还存在大客户依赖症,今年上半年对华能集团的销售收入占营收比重近六成。华能集团同时也是京源环保的股东,这也引发监管层对公司是否用股权换单子的质疑。

单一客户依赖风险高

京源环保成立于1999年,控股股东和实控人均为李武林、和丽。公司曾在2014年12月19日挂牌新三板(831540),2016年、2017年、2018年、2019年上半年(下称报告期)的营收规模分别为9671.82万元、16604.14万元、25322.18万元、11428.26万元,归属于母公司所有者净利润分别为1690.32万元、2902.11万元、5352.1万元、1975.08万元。

京源环保自成立以来,就身处工业水处理领域,靠着工业废水电子絮凝处理技术、高难废水零排放技术和高难废水电催化氧化技术等技术,主要向大型企业客户提供工业水处理专用设备的研发、设计与咨询、集成与销售以及工程承包业务。客户包括华能集团、大唐集团、华电集团、国家能源集团、国家电投集团、华润电力、京能集团和粤电集团等大型发电企业集团,也拓展了中泰化学、安徽丰乐农化、江门崖门新财富等非电行业客户。可以看到,京源环保除了面向电力行业工业废水处理外,也往化工、金属制品等非电行业工业水处理领域拓展。

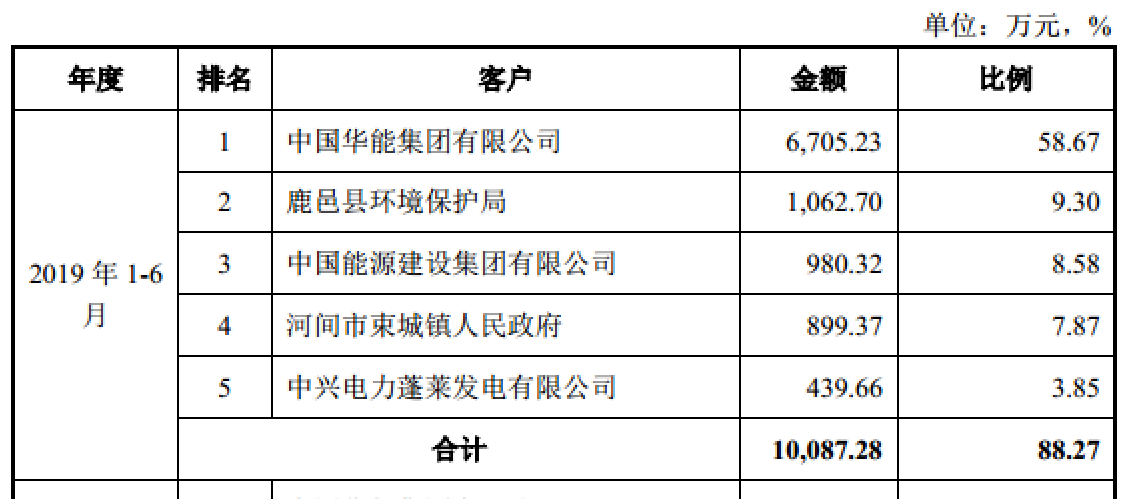

记者注意到,电力行业客户是京源环保依赖的主要对象。在报告期内,京源环保来自于电力行业的收入占主营业务收入的比重分别为95.45%、87.1%、59.34%和78.94%。在报告期内,前五客户的销售收入占比高达52.41%、52.3%、59.61%、88.27%。这其中向华能集团下属公司销售收入分别占当期营业收入的18.62%、1.74%、21.64%和58.67%,华能集团是国内发电装机容量最大的发电企业集团。

截至2019年10月31日,京源环保在手订单金额总计21172.89万元,其中华能集团订单总计10132.05万元,占比47.85%,单一客户依赖强。

单靠一个领域客户,公司业务受到行业宏观因素的影响也是明显的。火电厂上网电价和煤炭价的调整会影响火电厂的经营业绩和建设及改造需求,从而影响公司的业务开拓情况和应收账款回款速度。

报告期内,京源环保应收账款账面净值占公司流动资产比重较高,分别为64.24%、63.1%、64.66%和64.15%,占资产总额的比重分别为58.78%、59.86%、61.76%和59.4%。公司应收账款周转率分别为1.39、1.17、1.09和0.39,也低于同行业可比公司。报告期各期末账龄在一年以内的应收账款占比分别为75.51%、75.69%、63.09%和68.37%,意味着京源环保应收账款账龄结构呈变长趋势。

京源环保表示,公司营业收入及应收账款均主要来自于电力行业,公司电力行业客户主要为各大发电集团下属全资或控股公司,如为新建电厂,尚处于筹建期,其项目投资、资金预算及支出通常由上级决策及划拨;如为已有电厂,自主经营、自负盈亏,其项目投资、资金预算及支出通常为自筹。而各大发电集团的信用状况及付款能力不代表单个电厂的信用及付款能力,随着京源环保经营规模扩大,存有无法及时收回货款的风险。

否认股权换单子

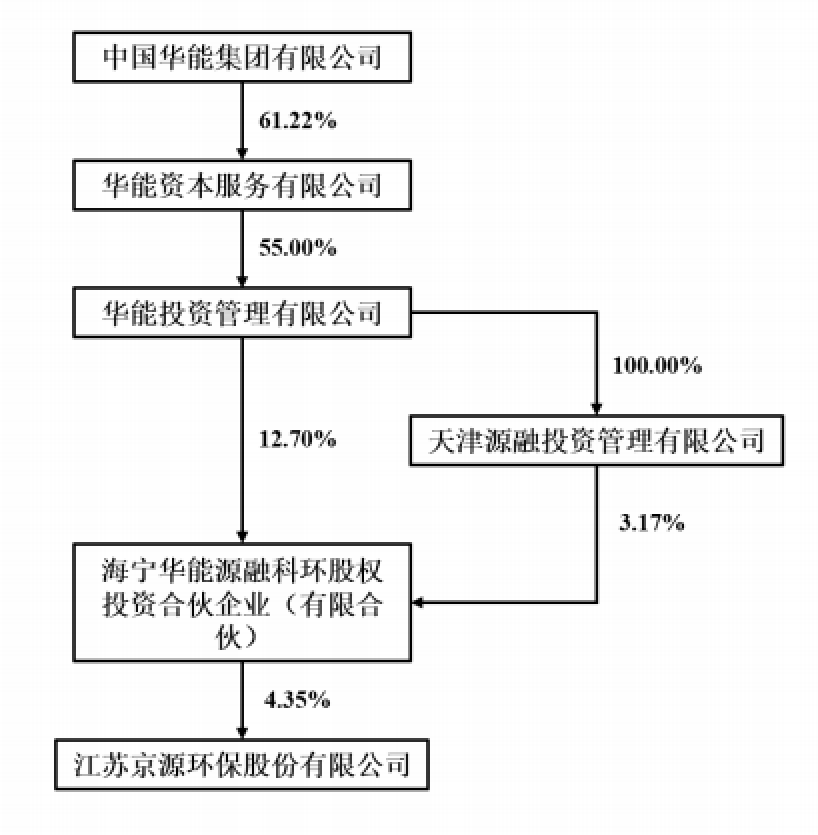

京源环保的大客户华能集团,还是公司股东之一。资料显示,华能通过海宁华能间接持有公司0.23%的股份。0.23%这不痛不痒的比例,也引起了监管层的留意,认为京源环保有股份支付的嫌疑,并因此提出问询。

这里所谓股份支付,是指京源环保通过出让公司股权获取华能集团的业务单。

对此,京源环保回复称,公司自2005年中标华能国际(600011.SH)玉环电厂的含煤废水和生活污水项目起,开始与华能集团的合作。且在报告期各期,公司与华能集团均有业务合作,公司对华能集团销售收入金额分别为1800.63万元、289.4万元、5480.64万元和6705.23万元,占当期公司营业收入的比重分别为18.62%、1.74%、21.64%和58.67%。

至于2019年1月-6月的占比明显飙升,京源环保解释为华能集团新增装机项目较多,业务需求量较大所致。

对于股份支付质疑,京源环保进一步解释:其一京源环保表示自己未曾与海宁华能发生交易,亦未获取海宁华能的服务,自己与华能集团的合作能证明公允;其二海宁华能是2017年6月通过股转系统协议转让方式入股公司;其三当年的转让是和丽、江苏中茂、贺士钧分别按照9元/股的价格,转让了191万股、140万股和19万股,转让价格与公司同期外部机构投资者之间的转让价格(9.5元/股)相近,相当于2016年基本每股收益(扣非后)0.25元/股的PE倍数为36倍,京源环保认为转让价格也算公允,故其认为海宁华能入股公司属于其自主市场化商业行为。

资金压力不小

记者注意到,在报告期内,京源环保的经营活动现金流量净额分别为-2633.1万元、-2792.11万元、-2443.23万元和-1377.97万元。京源环保解释,经营活动产生的现金流量净额持续为负的主要原因是公司主营业务处于快速增长阶段,受公司与上下游结算政策影响,成本产生的现金流出早于收入产生的现金流入,从而使得在此阶段内经营活动产生的现金流量净额为负。

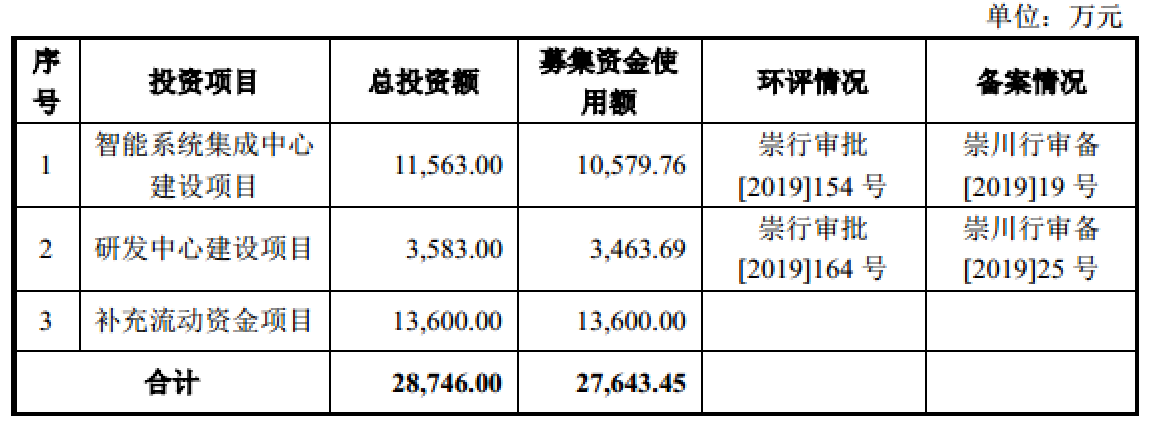

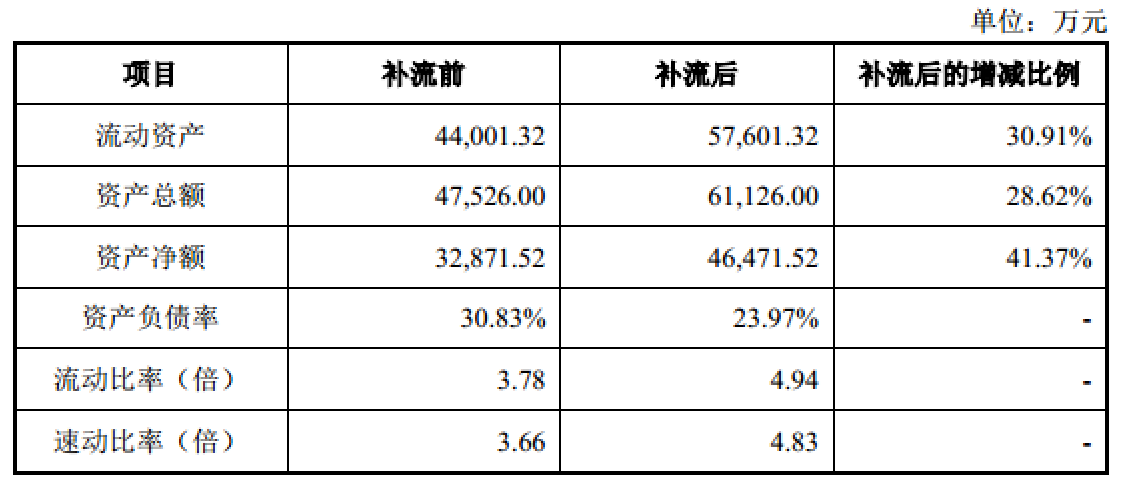

在募投中,京源环保计划募约2.7亿元,投向3个项目,其中一个就是“补充流动资金项目”,额度为1.36亿元,为3个项目中最“贵“的。京源环保介绍,公司主要向大型企业客户提供工业水处理专用设备的研发、设计与咨询、集成与销售以及工程承包业务。由于水处理系统的建设周期包括招投标、方案设计、设备制造与集成、现场施工、后期维护等多个环节,在各个环节中水处理公司都存在着不同程度的垫资。资金压力大可想而知。据京源环保预测,在补充流动性之后,公司的资产负债率将下降至23.97%,流动比率上升为4.94倍,速动比率上升为4.83倍。

实际上,京源环保在冲击科创板之前,曾在新三板挂牌,而从公开信息来看,京源环保在此之前的融资就很多次。京源环保2016年进行了2次股票发行共募集资金4600万元,2017年进行了1次股票发行,募集资金1亿元,2019年1月-6月进行了1次股票发行,募集资金4800万元,上述募集资金用途均为补充流动资金。另外,2019年3月、4月,公司分别发布了两期公司债的发行结果,累计融资3000万元。由此可见,京源环保对流动资金诉求的急迫。

公司自己也表示,如未来公司经营活动现金流量净额为负的情况不能得到有效改善,公司可能会存在营运资金紧张的风险,进而可能会对公司业务持续经营产生不利影响。

评论