文| 特约记者 池羽

编辑| 陈菲遐

或许不该质疑,医药行业是个好行业。“老龄化”大趋势下,对医药的需求长期存在、稳健增长。医药投资,理当是一场马拉松式的赛跑。

2019年,医药行业迎来了受关注度极高的带量采购。这一波也直接带来了医药股的戴维斯双击。展望2020年,高企的估值会让投资者对医药行业望而却步么?2020年是业绩消化估值还是业绩和估值继续双击?

2020带量采购影响集中爆发

2015年起,医药板块步入分化行情,随着各大机构抱团白马龙头,导致被选中的以恒瑞医药(600276.SH)、药明康德(603259.SH)为代表的医药“核心资产”估值、股价水涨船高,且随后长期保持在高位。这波长达4年的大票行情,背后是自2015年后药监局供给侧改革开始,医药行业迎来结构优化、集中度提高。

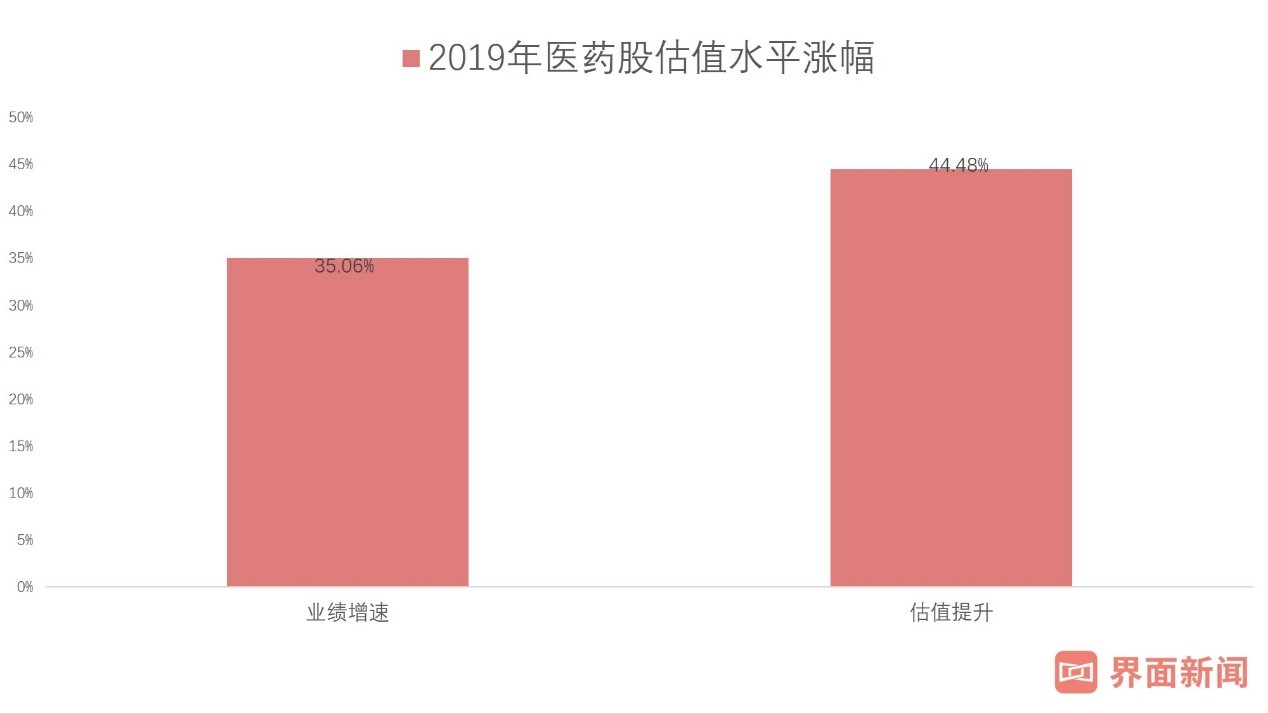

在这种背景下,医药个股的分化演绎到了极致。纵观2019年,医药“核心资产”实现了业绩与估值的双击,平均的业绩增速与估值提升幅度均超过了35%。

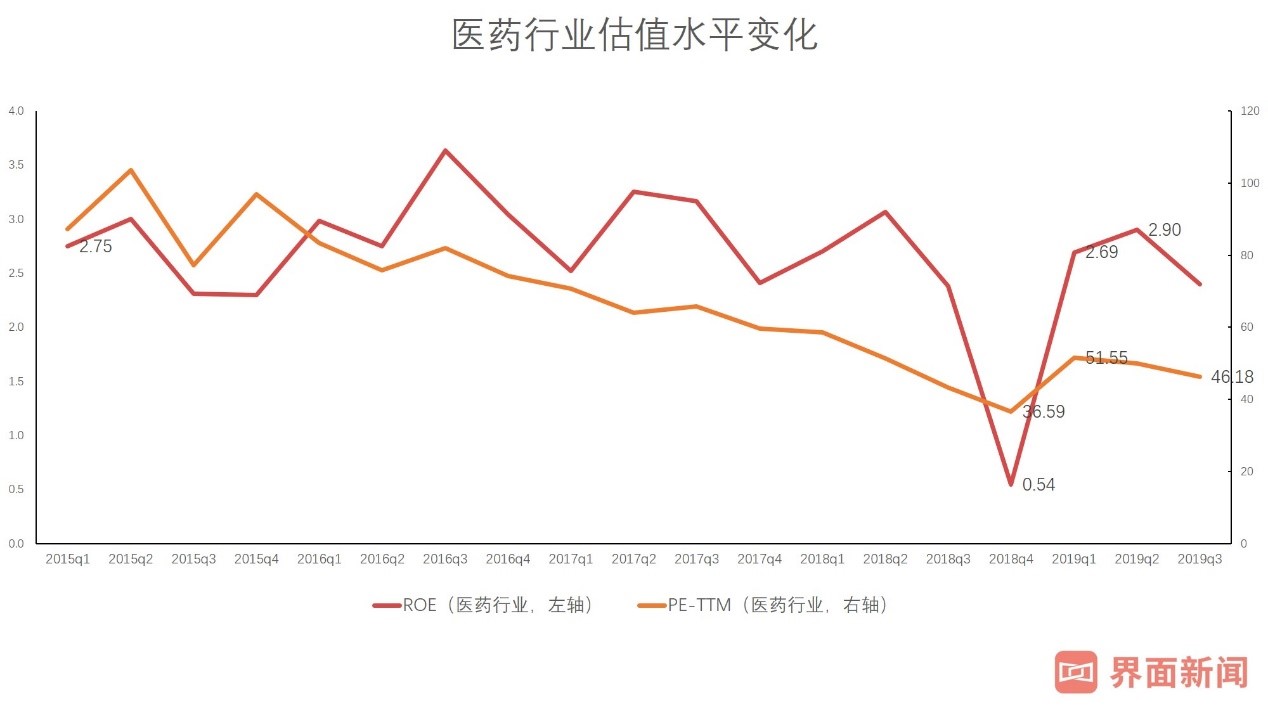

具体来看,2015-2019年间,医药行业整体的ROE呈震荡下行趋势,与之伴随的是PE估值持续下杀。而在这个产业结构性优化的过程中,医药白马蓝筹业绩加速,盈利能力(ROE)逐渐提升。相比于投资业绩下滑,大部分医药企业大量PE被下杀,医药行业的“核心资产”性价比突显,长达数年的抱团随之而来。

2019年,带量采购的影响持续发酵。但事实上,“集采”政策对上市公司的业绩仍未造成大范围的显著影响。不过2020年这一情况即将发生改变,带量采购的影响将席卷全国。

首先是伴随着仿制药价的腰斩,仿制药企业凛冬将至。另外,DRGs、高值耗材集采等一系列政策都指向了同一个目的:医药行业的加速市场化改革。对于绝大部分的中小医药企业来说,2020年起,多种政策的达克摩斯之剑才会真正落地,政策的效果真正体现在业绩、ROE以及PE的下行。

对比之下,2020年的核心资产性价比继续突显。我们认为,如果医药“核心资产”的业绩仍然具有较强的稳定性,那么公司估值可能会继续维持在高位,投资者能够赚到业绩,收益将在25%-35%。而如果这些公司盈利出现短期波动,那么估值可能略有下行,最终收益率可能会在0%-20%之间。整体而言,2020年医药行业的涨幅有限。

创新药浪潮必将席卷

在医保控费、腾笼换鸟的当下,创新药是唯一的出路。如巴菲特对医药股的喜爱,与人类生存息息相关、长期高额研发投入、品牌药专利保护造就了国际大型制药企业的“长坡厚雪”。那么,2020年All in国内的创新药企业,也会是一个好的选择么?

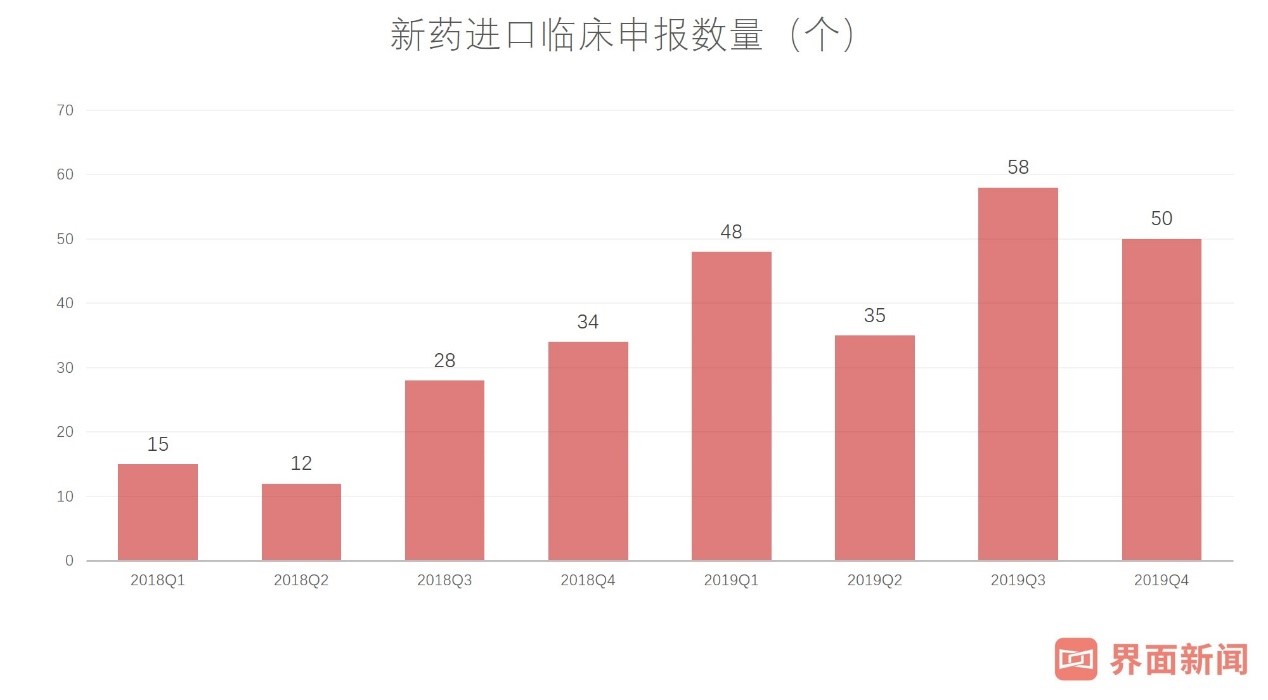

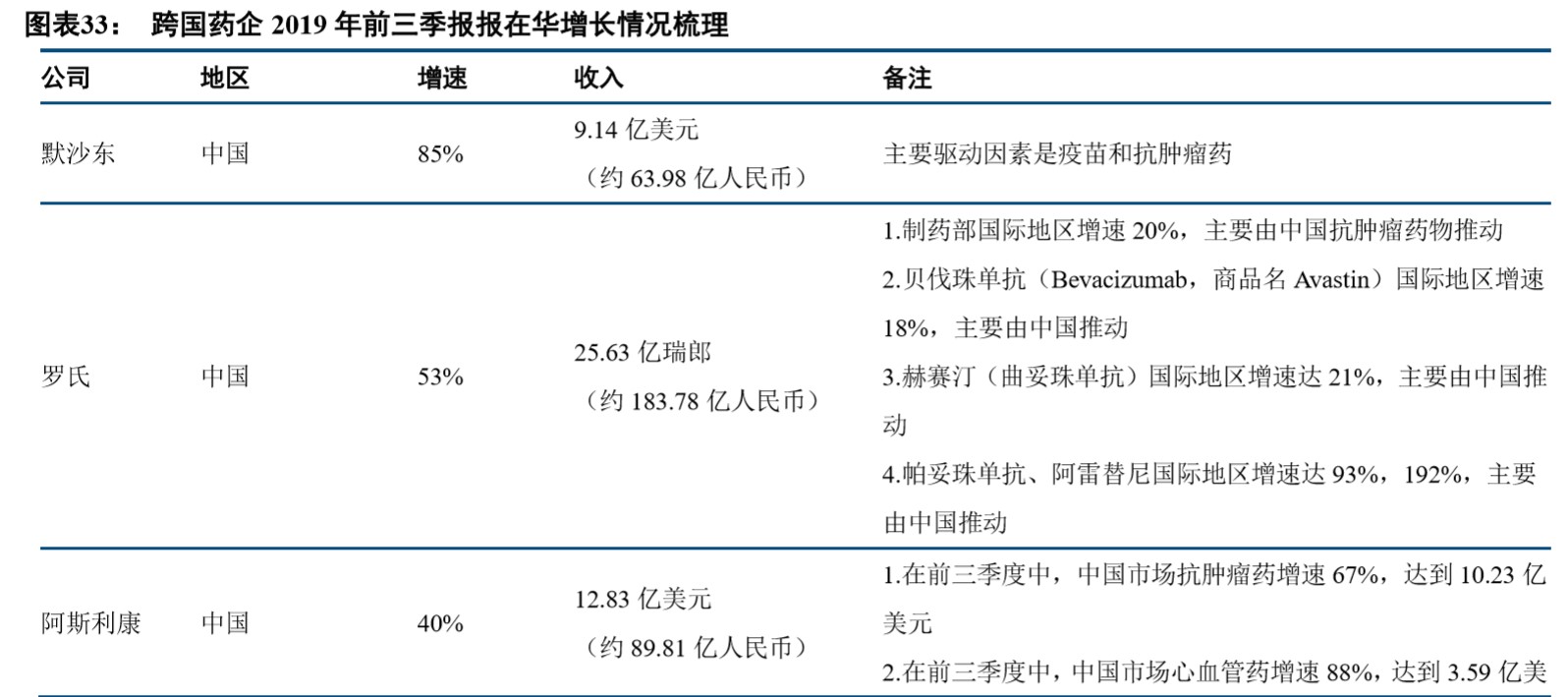

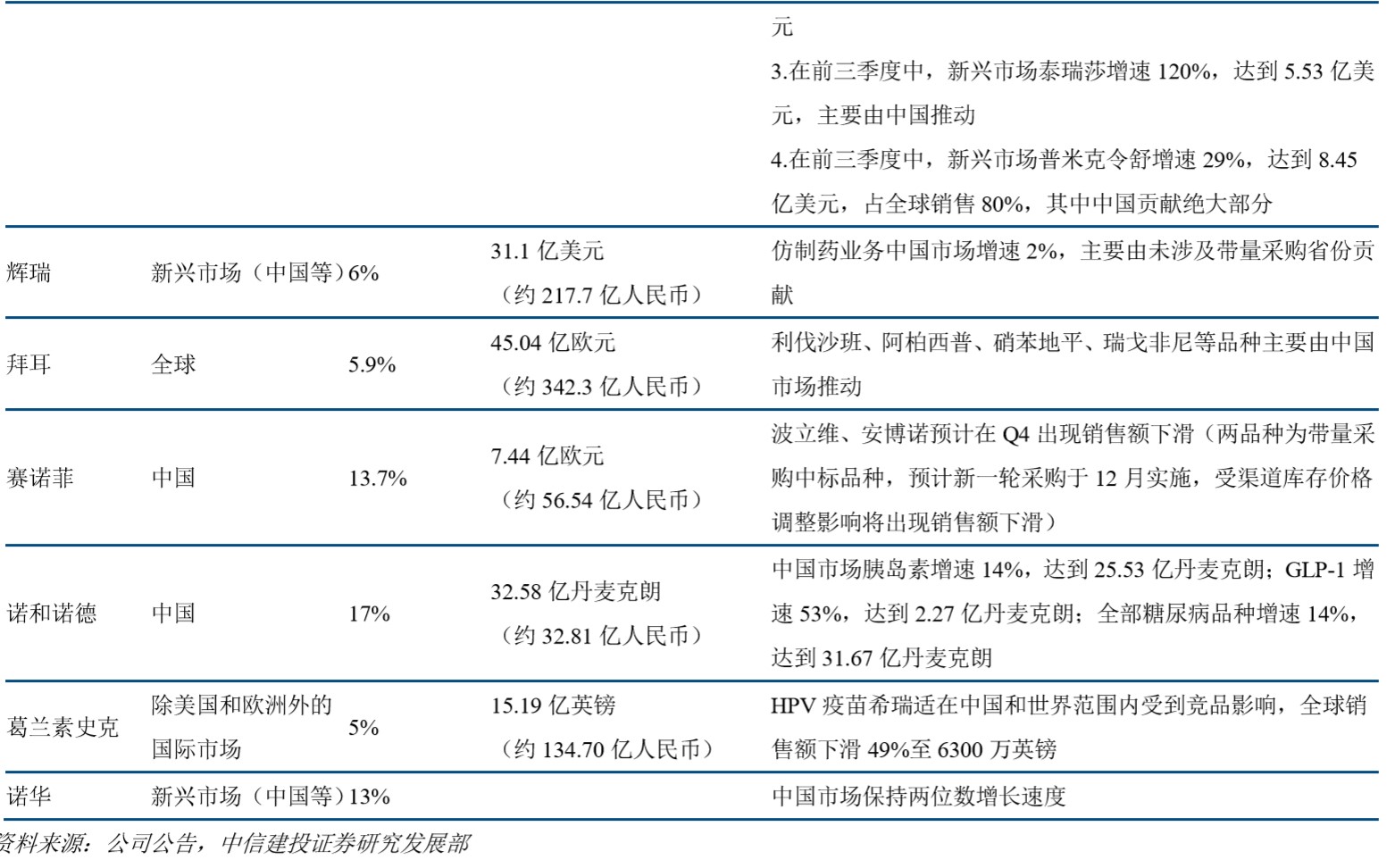

必须看到,国家药品监督管理局对于中国创新药并没有太多偏爱。2019年是国际大型制药企业加速进入中国市场的一年。进口创新药的临床和上市申报审批,都迎来了历史高点。同期,默沙东、罗氏、阿斯利康等国际大型制药收入也在中国区爆发增长。诺华更是在进博会放言:未来5年要在中国提交50个新药申请。

山雨欲来风满楼。中国创新药企业,将要面对的对手是百年积淀的国际巨头,竞争是国际化的。创新药扬帆出海,势在必行。对于A股的创新药公司,时机成熟了么?

具体来看,贝达药业(300558.SZ)核心产品埃克替尼,和16年前上市的吉非替尼,均为一代的肺癌EGFR靶向药。目前吉非替尼已纳入集采,一天用药价格只需要55元,而疗效相仿的埃克替尼居然需要192元。作为支付方的医保资金,不会允许这种不合理的价格长期存在。至于另一款即将获批的“重磅产品”—恩沙替尼,作为二代的ALK抑制剂,国内也早有二款同类产品上市(赛瑞替尼、阿来替尼)。

康弘药业(002773.SZ)核心产品康柏西普,从2019年11月的医保谈判情况即可知一二。迫于阿柏西普和雷珠单抗的竞争,康柏西普降价近20%。当医保谈判变成常态化,康柏西普的逐年降价也同样将成为常态。至于康柏西普的出海之路,那可能仅仅是个愿景。

康柏西普、阿柏西普的下一代产品Brolucizumab已于2019年10月在美国上市。与阿柏西普相比,Brolucizumab早在第16周和第1年就显示出中央视网膜厚度大幅减少的效果,且视网膜积液显着减少,而且只需要3个月给药一次。在疗效说话的北美市场,前有阿柏西普,后有Brolucizumab,康柏西普恐怕难有立足之地。

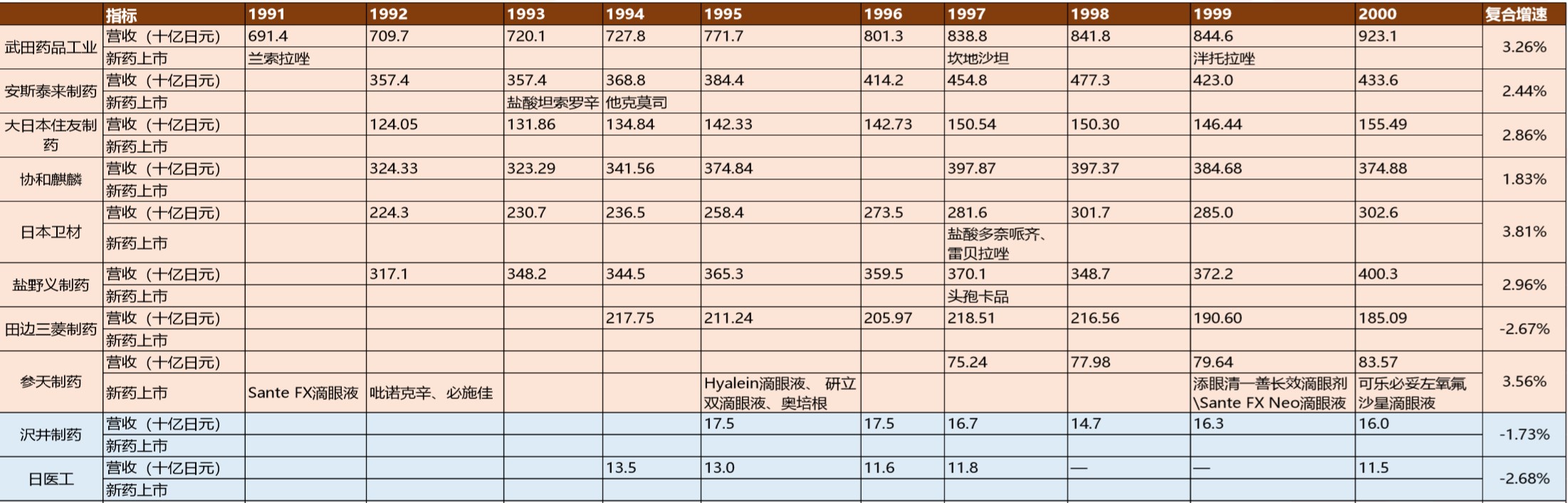

恰如1980s-1990s的日本医药市场,压低药价的同时,逐步对外开发医药行业,产业国际竞争加剧,日本创新药企业仅能维持整体营收的缓慢增长。以邻为鉴,中国创新药企业在接下来的5-10年或许也将经历黎明前漫长的黑夜。

在整个创新药大潮中,转型创新本身或许暂时并不赚钱,只是企业想要活下去的唯一选择。最大的获益者反而是创新研发的服务提供者(CRO/CDMO)。创新药研发通常历时12-14年,每个环节日驱专业化、精细化。无论是国内的创新药企业想要弯道超车国际大型制药企业,或是国际大型制药企业想要更快进入中国,都必然会更多依赖于专业的研发生产机构—CRO/CDMO公司。

2019年,诺华制药(NVS.N)将苏州诺华出售给九洲药业,关闭了上海张江研发中心,又频繁裁撤总部瑞士和爱尔兰的工作岗位——这或许只是一个国际大药企更多依赖外部研发的缩影。中国大量的优质生化医药博士、严谨高效的工作、有性价比的研发成本、与国际逐步接轨的医药政策,都为产业的蓬勃发展提供了契机。

全球来看,国际大药企大约50%的研发仍然依赖于自身内部。这意味着,诺华的出售工厂、大幅裁员只是个开始,CRO/CDMO的赛道,投资者们也可以用更长远的眼光来审视——对于那些国际化的CRO/CDMO企业。

评论