作者:智信研究院张欣宇

尽管近几年私募基金经历了日趋严格的监管,但行业的规模整体还是在增长中。截至2019年年底,中国证券投资基金业协会存续登记私募基金管理人24471家,基金管理规模13.74万亿,已经是国内金融市场不可忽视的一股力量。国内私募基金管理人的数量约为美国的7.7倍,但管理规模只有美国的1/7左右(根据美国证券交易监督委员会发布的《2019年一季度私募基金行业统计报告》测算相关数据显示,截至2019年一季度末,美国私募基金管理人3149家,资产管理规模14.08万亿美元,折合人民币约98.41亿元),说明国内私募基金市场仍有很大的发展空间,尤其是在募资方面。

据投中数据显示,2019年共有562支基金完成募集,募资总额为1408.32亿美元;新成立基金数量为3332支,与去年相比降幅接近20%,为近五年来最低。募资难,新设基金的动力也就会随之下降。同时,很多新设立的基金都是“一局游”的趋势,亲朋好友、合作伙伴、商学院的校友一起凑了一期的资金,但是却很难再募二期。另外,在去杠杆和资管新规大背景下,银行这个大金主出资路径被堵,私募基金整体募资都更难,甚至是一些优质的私募也难逃其影响。

那么对于私募基金而言,到底还有哪些募资渠道?本文试做梳理。

政府引导基金

政府引导基金的身影遍布大部分私募机构,是很多私募基金拿到的第一笔钱。

引导基金一般可投资金相对充裕,但基本上都有返投和落地的要求,所以一只基金一般只能引入一个地区的政府引导基金,比较好的情况是省和市级引导基金搭配引入。

政府引导基金设立的本意是对本地招商引资起到一定的作用,所以才有返投的限制。尴尬的是欠发达地区一般优质项目也比较少,所以GP即使拿到了钱,却没办法选出心仪企业投资,导致政府引导基金的大部分资金还在账上“睡大觉”。

2019年9月,深创投公示已清理后期不到位的25只子基金,可见政府引导基金也开始精细化管理了。与此同时,也有一些地区的政府逐渐放开政策,回到财务投资的角色中,并降低对返投比例的要求。比如近日青岛市财政局官网对外公开了《青岛市新旧动能转换引导基金管理办法》修订稿,修订之后,引导基金的出资比例由省、市、区(市)合计40%提高至50%,进一步降低基金投资门槛。返投比例上也大幅度松绑,母(子)基金投资于青岛市内企业的资金降为不少于引导基金出资额的1.1倍。并规定,针对基金在工商注册一年内投资的市内项目,引导基金将让渡全部收益,其中不少于50%将用于奖励基金管理机构。预计后续会有更多地方政府跟进。

(部分省市引导基金政策梳理一览表 信息来源:选取部分省市引导基金管理办法相关内容整理)

尽管政府引导基金是私募基金都想引入的资方,但很多私募基金往往拿到第一笔钱后,却在吸引社会资本方面魅力不足,可能有时候就差几千万的社会资本缺口,导致基金无法成立。

保险公司

险资有期限长、资金来源相对稳定的特点,也是众多私募基金都青睐的募资对象。但是目前来看,险资比较偏好债权方向,股权的投资限制比较多。首先是倾向于投资体量大的基金,其次是在行业方面更偏好与自身业务可起到协同效应的领域,比如大健康产业。

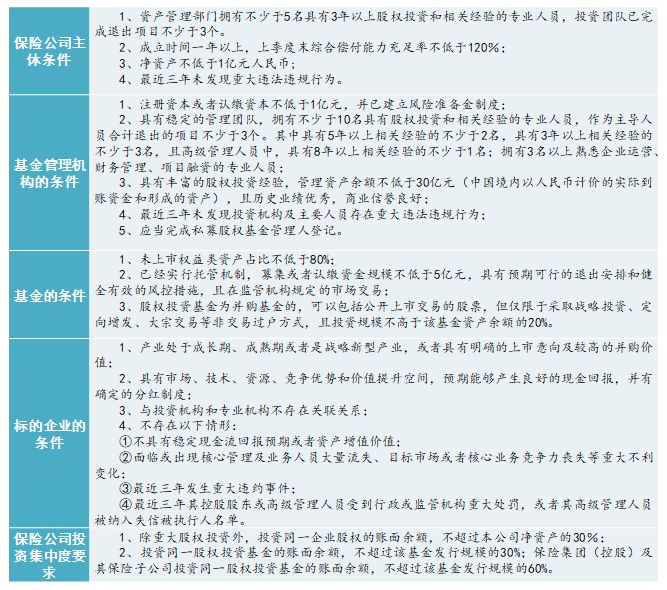

此外,根据2018年10月26日中国银行保险监督管理委员会(“中国银保监会”)发布的《保险资金投资股权管理办法(征求意见稿)》,险资做股权投资还需满足多方面的要求,不仅包括管理基金的机构、管理的基金、拟投资企业等方面的一系列,还包括保险公司投资集中度方面的要求。

(险资投资股权的关键要求一览表)

社保基金

与险资类似,社保基金也是GP心仪的选择——规模大、资金稳定、期限长,但也正是因为规模大,单笔的投资金额不可能小,能承接住这么多资金的自然也只能是头部大GP,小GP连汤都没得喝。另外,由于社保基金的民生性质,投资会更谨慎。

市场化资金

与前三类政策性比较强的资金方相比,市场化资金的优势是相对灵活,内部审批一般不需要经过冗长的流程,也是众多GP追逐的对象。另外,市场化资金一般更类似于财务投资的角色,可以给GP更大的自主空间。

如果做个简单分类,市场化资金可主要分为以下几类:

(1)家族办公室:中国的家办虽然处于良莠不齐的起步阶段,但是家族性质的财富管理资金一般期限较长,在股权投资方面比较适合进行一些布局。在服务性家办中,一般投资由家族自己完成,GP们可以通过家办联络到家族的投资负责人去进行对接。在投资性家办中,家办可能要从产品端收代销费,所以GP与这类家办合作,除了产品本身要优质还要考虑中间的“让利”部分。

(2)高净值个人:多为某一领域有建树的企业家,对某些行业有很深入的见解,所以也愿意去投这方向的项目,更适合于单项目募资。

(3)第三方理财公司:中国财富管理机构数量已达上万家,其中私募股权基金的投资管理规模占比较大。尽管这个行业目前面临着一场信任危机,但由于其较大的客户基础,仍然有募资快的优势,GP可以考虑跟这个行业中的一些头部机构进行合作。

(4)市场化母基金:作为中国私募股权投资市场最专业的LP,市场化母基金这个“有钱人”可能要加一个定语——“偶尔”。在整个市场募资都很艰难的背景下,有些母基金可能“自身难保”,甚至成了GP的竞争对手,一般GP要从母基金募集就更难。但是一些有国资背景但整体运作比较市场化的母基金仍在高歌猛进,可成为GP的重点关注对象。

(5)上市公司:上市公司如果闲置资金比较多,可能会进行一些股权投资,属于财务投资。另外,部分上市公司想通过私募基金的专业能力进行产业链布局,所投项目发展成熟后最终可能被上市公司收购,所以GP可根据自己的专注领域去寻找该行业内的上市公司洽谈。

信托公司

信托公司的发展历史让其更偏好债权投资,很少涉及股权投资。从投资的资金来源看,分固有资产投资和信托资金投资两大类。目前68家信托公司中只有不到30家获取了固有资产股权投资的批复。同时在受托资产规模缩减的背景下,为防范系统性风险,信托公司在固有资产投资股权这方面也会更谨慎。如果是信托计划投资股权,则可能面临“三类股东”的问题,因此通过信托财富团队代销私募基金可能是更好的路径。GP可以先将产品纳入到信托财富管理业务的产品库中,寻求与信托公司的财富管理中心合作的契机。

大学校友基金会

在美国,大学校友基金会是私募股权基金的重要资金来源,比如众所周知的耶鲁大学基金会。但在中国,大学校友基金会却很低调。大学教育基金会成立的初衷是以独特形式帮助大学解决特定问题,特别是财物供给的问题,所以在投资上比较偏保守,以资产保值为主。另外,很多大学校友基金会的组织体系不完善、缺少专门的投资管理机构、投资决策不健全等,也导致了消极投资。不过,在清华大学、人民大学等相对比较成熟的高校基金会中,还是有可挖掘的机会,只是这个渠道很容易被忽视,需要私募基金做更多调研和接触。

小结

私募基金已经进入大浪淘沙的时代。浪潮过去,GP的募资能力最终还是取决于自身的投资和退出能力,以终为始,才有未来。

来源:资管云

原标题:私募基金6大募资渠道梳理

评论