近日,中煤财产保险股份有限公司(以下简称“中煤财险”)披露变更注册资本的公告,引入长治市南烨实业集团有限公司(以下简称“南烨实业”),中煤财险增资3.2亿元,增资后南烨实业持股26.23%。

增资背后,是中煤财险此前在低位徘徊的偿付能力,2019年2季度综合偿付能力一度下滑至120.31%,逼近监管红线,对于仍在推进分支机构设立的中煤财险而言,亟需补充资金提振数据。

值得一提的,还有中煤财险一直未能明确的保险业务结构,中煤财险在煤炭领域独具股东优势,但其初期着力发展的煤炭责任险却未能为其保费规模形成支撑,2018年农险业务又成为中煤财险第二大险种,中煤财险未来业务结构如何调整,值得关注。

中煤财险推进3.2亿增资,引入南烨实业优化股权结构

首先来看中煤财险此次增资方案,公告显示,增资扩股按1.002元/股向南烨实业增发股份3.2亿股,募集资金3.21亿元,增资后总股本为12.2亿股,南烨实业持股26.23%,成为中煤财险第二大股东,而第一大股东山西金融投资控股集团有限公司(以下简称“山西金控”)持股比例由44%稀释至32.78%。

蓝鲸保险注意到,中煤财险此次增资扩股项目,推进速度可谓迅速。2019年11月,中煤财险在山西产权交易中心挂牌公告,表示拟引进2-3名投资者,1名战略投资者,认购股份总数不低于3.2亿股且不超过4亿股,1-2名财务类投资者,认购股份总数合计不超过1.5亿股。

对于增资项目,中煤财险明确,增发股份合计不超过5亿股,且第一大股东山西金控将继续保持单一大股东地位。

成立于2008年的中煤财险,注册于山西太原,是国内唯一一家具有煤炭行业背景的保险公司,第一大股东山西金控为涵盖银行、信托、保险、证券等多业态的金融控股集团。此次增资,山西金控所持股权有所稀释,同时稀释的还有中煤财险的国有股占比,对于中煤财险股权构成有所丰富,激活市场活力。

2个月后,中煤财险即敲定战略投资者,但不同的是,此次并未引入预期的财务类投资者。对于方案变动,蓝鲸保险致电中煤财险进行采访,但未得到进一步回复。

值得注意的是,中煤财险增资的重要目的之一,即在于偿付能力的提升。自2017年以来,中煤财险偿付能力持续下行,从2017年末的182.08%缩减至2019年末的130.42%,2019年1季度小幅回升后,2季度再度下滑至120.31%,综合偿付能力充足率已逼近120%重点核查线。

3季度数据显示,中煤财险偿付能力充足率已有所回暖,达到144.87%,但伴随着业务开展,若不推进增资,或将再度逼近监管红线。据了解,中煤财险此前正在推进重庆分公司、福建分公司的筹建,对于现金流与偿付能力面临的监管要求,均形成考验。

成立12年仍盈利困难,车险业务拖后腿

对于此次增资,南烨实业表示,符合《保险公司股权管理办法》对股东资质的要求,并强调已充分了解保险行业的经营特点、业务规律,并知悉中煤财险的经营管理状况和潜在风险等信息。

那么中煤财险当前经营管理情况如何?

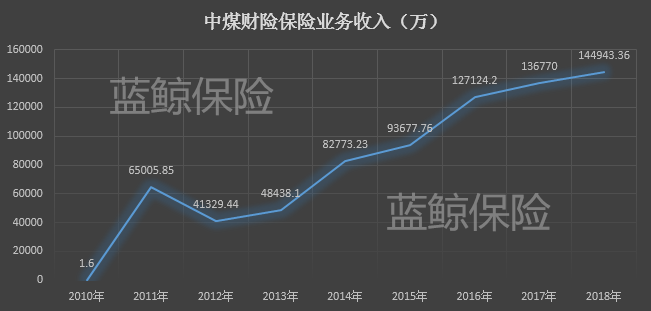

从可查数据来看,2010年中煤财险经过业务暂缓后,保险业务收入呈整体上行趋势,从2020年1.6万提升至2018年的14.49亿元。

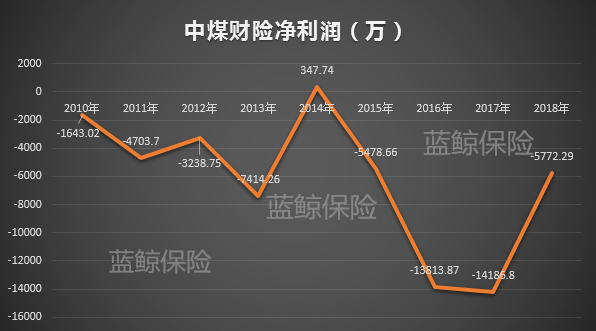

但盈利情况却未有好转,2010年以来,除2014年实现347.74万元净利润外,其余年度均呈亏损态势,2016年、2017年分别亏损1.38亿、1.42亿,2018年亏损有所减缓,为5772.29万元。2019年前3季度实现净利润1429.27万元。

持续亏损背后是中煤财险主业盈利能力疲弱,优势险种未能凸显的窘境。

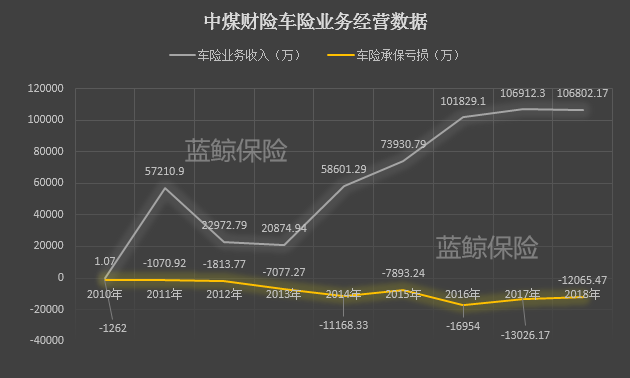

从年报数据来看,车险业务一直是中煤财险保险业务收入的重头戏,2010年占总保费收入比为88%,但2012年、2013年有所缩减,占比仅约5成,但从2015年开始占比再度回升,2018年提升至73.69%。

但显然,中煤财险占比较高的车险业务在支撑其保费规模的同时,却也带来盈利方面的难题,车险业务的持续亏损,成为中煤财险难以盈利的“元凶”之一。2010年以来,中煤财险业务持续亏损,2016年亏损额度达到顶峰,承保亏损1.7亿元,随后两年有所缓解,但均突破亿元亏损额度。

“中小险企布局车险业务本就缺乏优势,加之近两年商车费改,报行合一之下,险企盈利空间进一步缩小”,上述保险业内人士分析道,“明确重点业务,进行业务结构优化和转型是重点”。

业务结构难明晰,发力煤炭险、农险成效待显

车险业务占比的波动,反映的是中煤财险业务结构不稳的弊病。

事实上,在成立初期,中煤财险即强调依托于股东优势,以煤炭等高危保险为核心,传统领域优质业务为重点,新型保险业务为突破,打造化解高危行业风险的技术体系。

煤炭险也正是中煤财险一直主打的招牌,官网信息显示,目前,中煤财险已构建了煤炭行业灾害事故数据库和煤炭企业风险动态评估系统,以求打造在煤炭保险业务风险分析、评估等方面的核心优势。

2012年,中煤财险开发煤矿安全责任服务保险产品,成为山西省煤炭行业安责险独家试点单位,2013年,中煤财险车险业务占比缩减,同期责任险保费收入大幅提升,实现1.88亿元,占比近4成,但随后责任险保费收入逐渐缩减,2017年中煤财险第二大险种成为意外险,2018年再度生变,农险跃升为第二大险种,而责任保险实现保费收入不足亿元。

但不可否认的是,“煤炭产业相关责任险属于场景类产品,与煤炭行业自身发展情况贴合紧密,当煤炭行业产生业务波动,责任险也受此影响”,保险业内人士向蓝鲸保险分析指出,“需要产品进一步精细化、特色化发展,打开规模,同时依托大数法则,控制成本”。

2019年,中煤财险创新“大数据+安责险+风险管理”的“吕梁模式”,与其他共保人合签订共保协议,共保体从保费中提取较大比例资金直接用于事故预防服务,同时利用物联网技术和煤矿安全监控系统构建煤矿动态大数据体系,深化布局煤炭责任险。

与此同时,值得注意的,在2018年跃居中煤财险第二大险种的农险业务,这也正是当下中煤财险的重点发力险种,中煤财险推出“智慧农险”承保理赔精细化管理系统及农村综合金融平台,通过科技赋能,发展农险业务。

蓝鲸保险注意到,2019年5月,中煤保险通过官网公开招聘总经理,据媒体消息,公开招聘吸引来的,是华农财险原副总经理郜延华,任职资格还需银保监会审核批复。

信息显示,郜延华曾任职中华联合财险、平安财险及华农财险,主要工作均涉及农险业务,或将在今年1月上任。若正式获批上任,对于中煤财险的农险业务,将有明显助益。

“成立十余年难以盈利的现状确实给中煤财险及股东带来不小压力,公开招聘总经理、引入市场资本进行混改,都透露出中煤财险想要市场化发展的决心”,保险业内人士向蓝鲸保险提出观点,“对于中小险企而言,从业务结构来看,关键还要是明确重点,无论是依托优势发展煤炭责任险,还是布局农险,都需要战略定力与耐心,精、专的走出小而美的路线”。(蓝鲸保险 石雨 shiyu@lanjinger.com)

评论