财联社记者 黄一灵

鼠年反洗钱又现大额罚单。

2月14日,央行官网前后公示27张罚单,因反洗钱工作不到位分别处罚华泰证券、中国银行、民生银行及其相关人员,合计罚款金额高达5275.5万元,其中华泰证券共被罚1027万元、光大银行共被罚1843.5万元、民生银行共被罚2405万元。

关于处罚原因,主要集中在四大方面:一是未按照规定保存客户身份资料和交易记录;二是未按照规定履行客户身份识别义务;三是未按规定履行报送可疑交易义务;四是与身份不明的客户进行交易。

财联社记者翻阅罚单发现,本次罚单与往常相比有两点不同:

一、这次被罚主体不是券商或银行的分支机构,而是总部。

二、这次被罚对象除金融机构外,还包括运营管理部、金融市场部、内控合规部、法律合规部、信息科技部、信用卡中心、小微金融、直销银行、经纪及财富管理部、零售业务部等多个部门的高管,涉及面颇广。

2020年中国人民银行工作会议还强调,将进一步加强反洗钱协调机制建设,继续强化反洗钱监管力度。

华泰证券、光大银行、民生银行因反洗钱被罚5276万

一口气发布27张罚单,反洗钱监管越发趋严。

2月14日,央行因反洗钱工作不到位分别处罚两家银行、一家券商及其相关人员,合计罚款金额高达5275.5万元。

具体来看,华泰证券共被罚1027万元,其中公司主体被罚1010万元,包括相关责任人处罚17万,时任华泰证券经纪及财富管理部总经理孟庆林被罚款4.5万元;时任华泰证券运营中心总经理戴斐斐被罚款4.5万元;时任华泰证券信息技术部联席负责人陈栋被罚3.5万元;时任华泰证券合规法律部副总经理赵茂富被罚4.5万元。

值得注意的是,华泰证券本次被罚,是央行对券商反洗钱工作不到位开出的最大金额罚单。

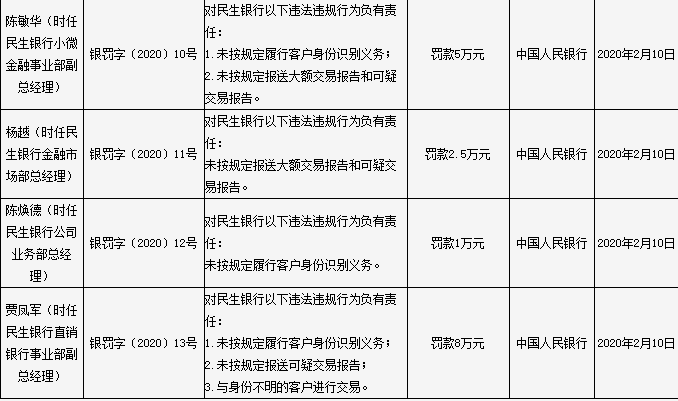

民生银行及其相关责任人共被罚2405万元,其中民生银行公司主体被罚2360万元,包括时任民生银行运营部总经理助理王海峰等被处罚总额45万元。

光大银行及其相关责任人共被罚1843.5万元。其中,光大银行被罚1820万元,包括时任光大银行法律合规部副总经理等被罚23.5万元。

财联社记者翻阅罚单发现,本次罚单与往常相比有两点不同:

一、这次被罚主体不是券商或银行的分支机构,而是总部。

二、这次被罚对象除金融机构外,还包括公司部、金融市场部、运营部、内控合规部、法律合规部、信息科技部、信用卡中心、小微金融、直销银行等多个部门的高管,涉及面颇广。

关于处罚原因,主要集中在四大方面:一是未按照规定保存客户身份资料和交易记录;二是未按照规定履行客户身份识别义务;三是未按规定履行报送可疑交易义务;四是与身份不明的客户进行交易。

根据《中华人民共和国反洗钱法》第三十二条规定:金融机构有下列行为之一的,由国务院反洗钱行政主管部门或者其授权的设区的市一级以上派出机构责令限期改正;情节严重的,处二十万元以上五十万元以下罚款,并对直接负责的董事、高级管理人员和其他直接责任人员,处一万元以上五万元以下罚款:

(一)未按照规定履行客户身份识别义务的; (二)未按照规定保存客户身份资料和交易记录的; (三)未按照规定报送大额交易报告或者可疑交易报告的; (四)与身份不明的客户进行交易或者为客户开立匿名账户、假名账户的; (五)违反保密规定,泄露有关信息的; (六)拒绝、阻碍反洗钱检查、调查的; (七)拒绝提供调查材料或者故意提供虚假材料的。

反洗钱监管持续加码

事实上,近年来,关于打击洗钱和反洗钱的监管,一直保持高压态势。

据财联社不完全统计,光2019年,就有东兴证券、海通证券、信达证券、国信证券、光大证券、申万宏源、大通证券、东海证券、招商证券等9家券商分支机构因反洗钱工作不到位被处罚或行政监督管理措施,罚金在20万元至80万元不等。

香港地区,近年来,摩根大通香港、国信证券(香港)和邦盟汇骏均因违反有关打击洗钱的监管规定而遭香港证监会谴责及罚款。

与此同时,银行、支付机构也屡屡因反洗钱被罚。

为何监管对“反洗钱”不到位的处罚就越来越常见?这主要源自监管层对于反洗钱工作提出了更高要求。

证监会副主席李超曾指出,做好反洗钱工作关系国家发展全局,也是基金业迈向高质量发展的必修课。希望基金行业的高级管理人员端正思想,充分认识反洗钱工作的重要意义,增强工作主动,从明确标准、建立机制和完善内部监督着手,把反洗钱工作落到实处。

银保监会官网1月3日信息显示,银保监会办公厅近期下发关于进一步做好银行业保险业反洗钱和反恐怖融资工作的通知,旨在加强银行业保险业反洗钱和反恐怖融资工作,提升银行保险机构反洗钱和反恐怖融资工作水平。

值得一提的是,2020年中国人民银行工作会议还强调,将进一步加强反洗钱协调机制建设,继续强化反洗钱监管力度。

逢查必罚?券商反洗钱实操遇难点

某资管部合规总监表示,“行业内有句开玩笑的话,反洗钱几乎逢查必罚,因为目前很多对券商的反洗钱要求,在实操过程中基本上是做不到的。

另据某券商合规人士表示,客户身份识别和可疑交易识别一直是反洗钱监管工作的难点。 该券商合规人士解释称,“围绕反洗钱新规19号文的制度修订,各家券商也都在内部重新按照新规修订合规制度,其中,受益人识别工作就很难推动,即便现在我们要求销户也要提供材料做完识别再销户,但更多的是客户根本不愿意来销户,反正也没钱在账户里。另外可疑交易的识别也很困难,系统会自动进行一些基础的识别工作,但还是需要一定的人力去识别,(券商)营业部合规岗人员少,工作量大,最后对这种识别很可能就流于形式了”。

即便挑战巨大,但券商还是需要在客户身份识别和可疑交易识别方面不断改进,争取逢查不罚。

值得一提的是,在2019年,反洗钱工作还计入到券商分类评级。

证监会表示,考虑到当前证券行业反洗钱工作问题的严峻形勢,2019年将有关处罚情况纳入分类评价,以引导证券行业高度重视反洗钱工作。若证券公司及其分支机构因反洗钱问题被作出处罚的,单次扣0.1分,并按次数累加扣分。就2019年分类评级通报情况来看,评价期内15家公司被处罚1次;4家证券公司被处罚2次;2家证券公司被处罚3次。

评论