记者 | 赵阳戈

子公司摩山保理,就如同一个皮球,先由中植系发起设立,后倒腾到法尔胜(000890.SZ)的控股股东手上,再进了上市公司的资产名目里,最后兜兜转转又回到了中植系怀抱。

最终一算账,中植系基本持平,控股股东大赚,上市公司巨亏上10亿。而在整个过程中,相关的中介机构真的归位尽责了吗?

4年业绩承诺一把亏空

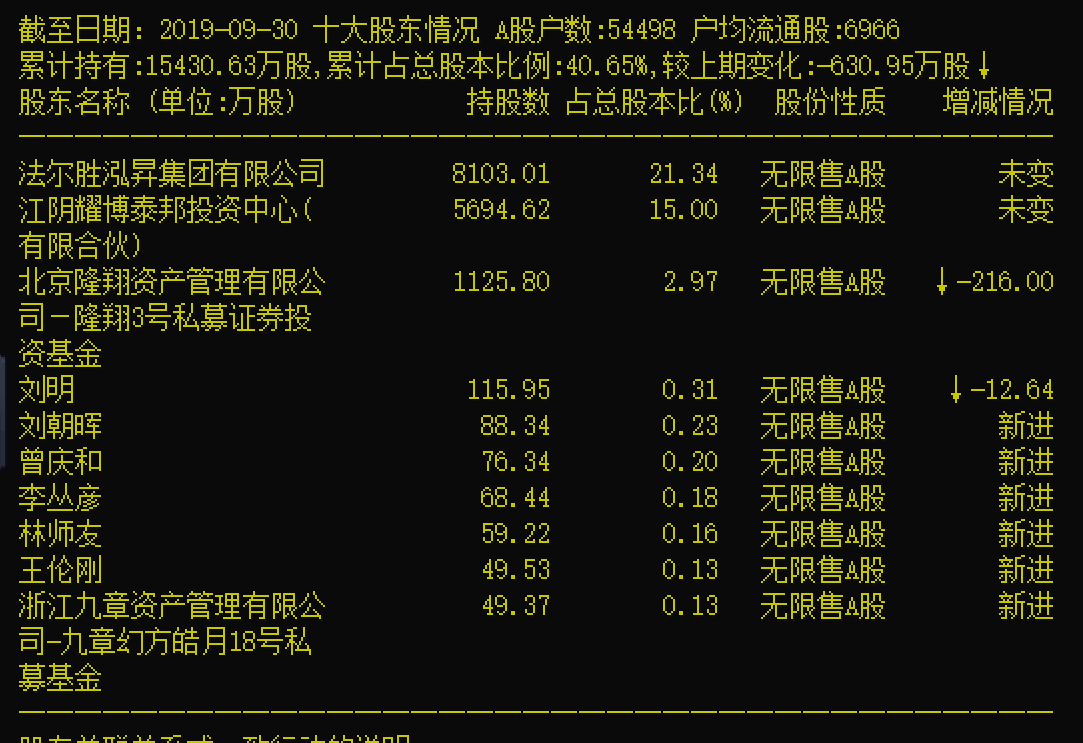

2月5日法尔胜表示,公司打算出手100%持股的全资子公司摩山保理,交易对方为汇金创展。汇金创展与公司持股5%以上股东江阴耀博受同一实际控制人控制,因此构成关联交易。

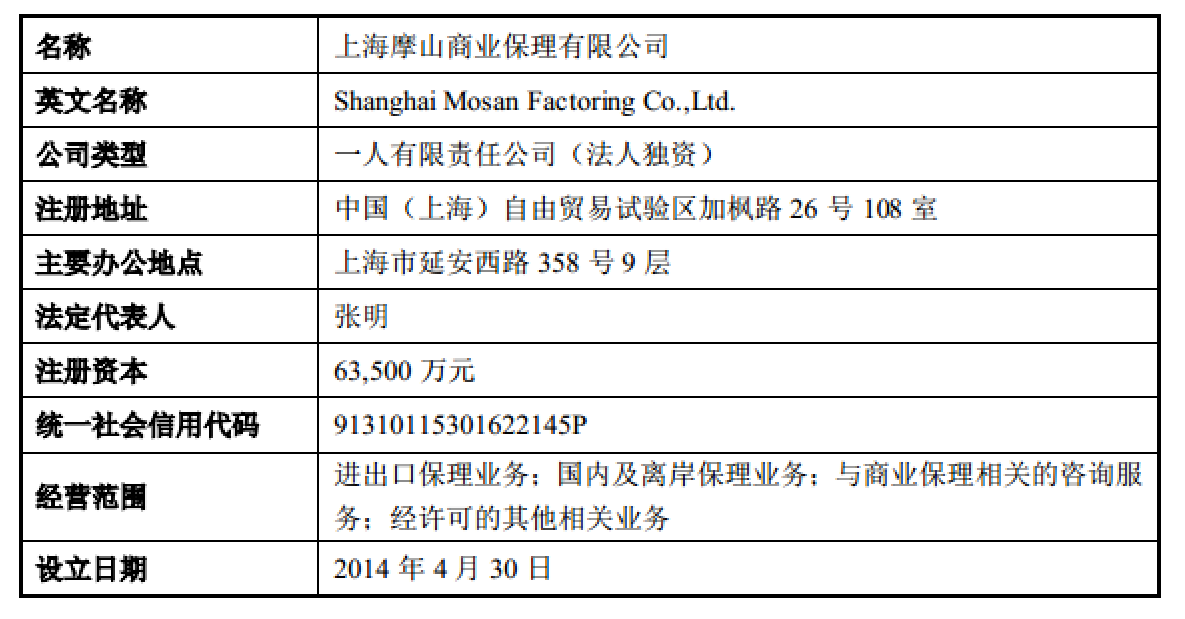

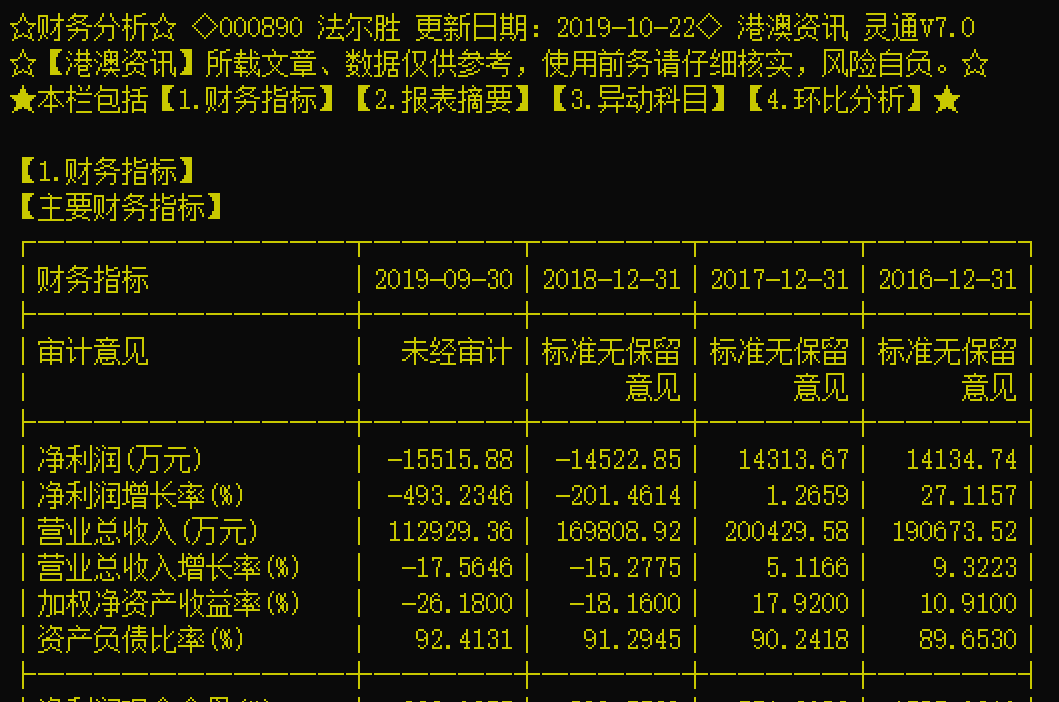

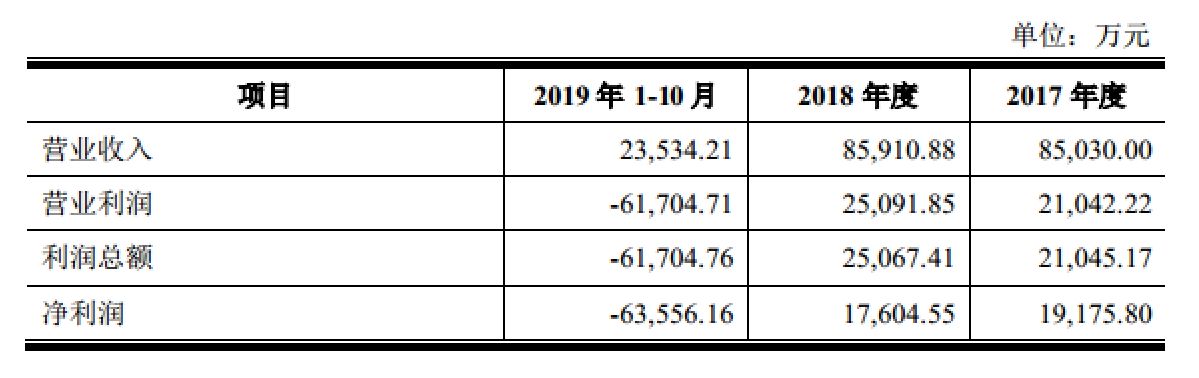

摩山保理设立于2014年4月30日,注册资本6.35亿元,摩山保理主要提供以应收账款融资为主要服务内容的商业保理服务、与商业保理有关的咨询业务,专业提供应收账款及信用风险综合管理的新金融服务。摩山保理主要有债权类保理业务以及部分股权投资类业务。2019年前10个月里,摩山保理营业收入2.35亿元,但净利润-6.36亿元,出现巨亏。考虑到法尔胜2019年前三季度亏损1.55亿元,摩山保理“贡献”自然也在其中。

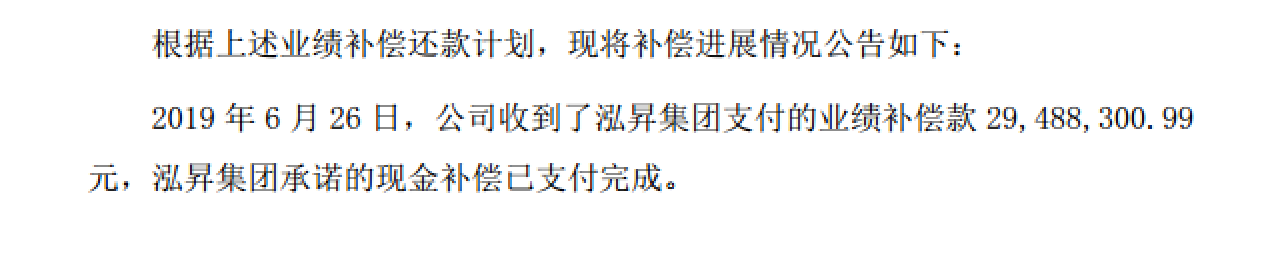

需要指出的是,就在法尔胜2016年收购之时,控股股东泓昇集团承诺摩山保理2015年至2018年的业绩分别不低于于1.1亿元、1.2亿元、1.6亿元、1.845亿元。根据法尔胜历年披露的业绩承诺实现情况专项说明,摩山保理2015年至2018年业绩承诺完成率依次为101.68%、101.10%、101.35%、89.46%,合计完成率为97.54%,控股股东于2019年6月27日对法尔胜进行补偿(2948.83万元)。

也就是说,4年下来,摩山保理合计贡献了约5.8亿元的净利润,然而业绩承诺期之后,仅仅10个月摩山保理就亏损6.36亿元,令市场大跌眼镜。

这一情况令深交所也一脸问号,因为就在2016年4月5日深交所还发过一份问询函,在回复中法尔胜明确表述“2020年以后仅按照5%的收入增长率测算,总体来说对于摩山保理未来收入预测增长率谨慎合理”。但如今不增还巨亏,深交所2020年2月11日针对此又再发了一份问询函,要求公司说明原因。

收益法VS资产基础法

此番,法尔胜处置摩山保理,是基于资产基础法评估结果作为评估结论的。根据万隆评估出具的《资产评估报告》,摩山保理全部股东权益评估值为4.03亿元,较摩山保理母公司全部股东权益账面价值3.42亿元增值6122.93万元,增值率为17.93%;较合并口径全部股东权益账面价值4.02亿元增值65.67万元,增值率为0.16%。经交易各方友好协商,交易拟出售标的公司100%股权的交易价格确定为4.03亿元。

但查阅2016年收购时的公告,评估机构选用的是收益法评估结果作为最终评估结果。根据中联评估的评估结果,截至2015年10月31日,摩山保理收益法下权益价值为12.65亿元,标的资产摩山保理100%股权对应的评估价值为12.65亿元。经交易各方友好协商,最终确定标的资产摩山保理100%股权的交易价格为12亿元。

一前一后同一资产评估法选用不同,在方案中还是找到了一些解释。法尔胜表示,“受宏观经济环境及政府对类金融行业监管趋严的影响,上海摩山现阶段开始收缩业务,自2019年下半年以来已不再开拓新的保理业务和投资业务,未来主营业务收入及收益率均存在很大的不确定性,对被评估单位未来经营收益和经营风险均难以合理估测,因此,本次评估不宜采用收益法。”

但这种说法似乎并不被监管层接受,在问询函中,深交所仍然就评估法进行了问询。交易所要求法尔胜解释:收购和出售标的资产采用不同评估方法的原因及合理性;资产本次预估定价与近三年来评估定价存在重大差异的原因及合理性(2017年3月评估值17.3亿元、2018年3月评估值为19.82亿元、2019年3月评估值14.53亿元)。并且交易所还要求公司董事自查前期收购标的资产和本次出售标的资产过程中尽职调查的充分性。

法尔胜巨亏10个亿

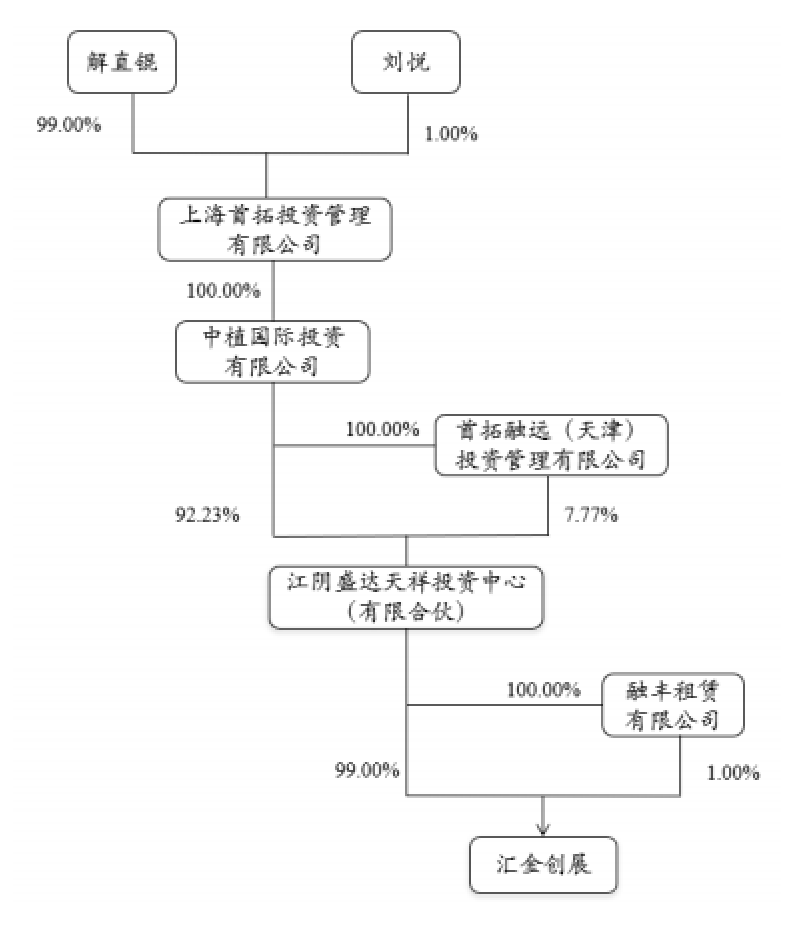

这里单独说下接盘方汇金创展。根据披露,汇金创展由江阴盛达天祥投资中心(有限合伙)持股,中植国际直接持有江阴盛达天祥投资中心(有限合伙)92.23%的股权,中植国际系上海首拓投资管理有限公司的全资子公司,解直锟持有上海首拓投资管理有限公司99%的股权,解直锟为汇金创展的实际控制人。因此摩山保理实际上是被中植系接盘了。

汇金创展主要从事商业保理等相关业务,主营业务包括保付代理,担保业务,供应链管理咨询和受托资产管理。2016年度,汇金创展实现营业收入2281.78万元,净利润14.19万元;2017年度,实现营业收入358.06万元,净利润为-3733.38万元;2018年度,未实现营业收入,净利润为-83.34万元。看起来,汇金创展与摩山保理比较投缘,但为何愿意接盘一家巨亏公司,仍是个谜。

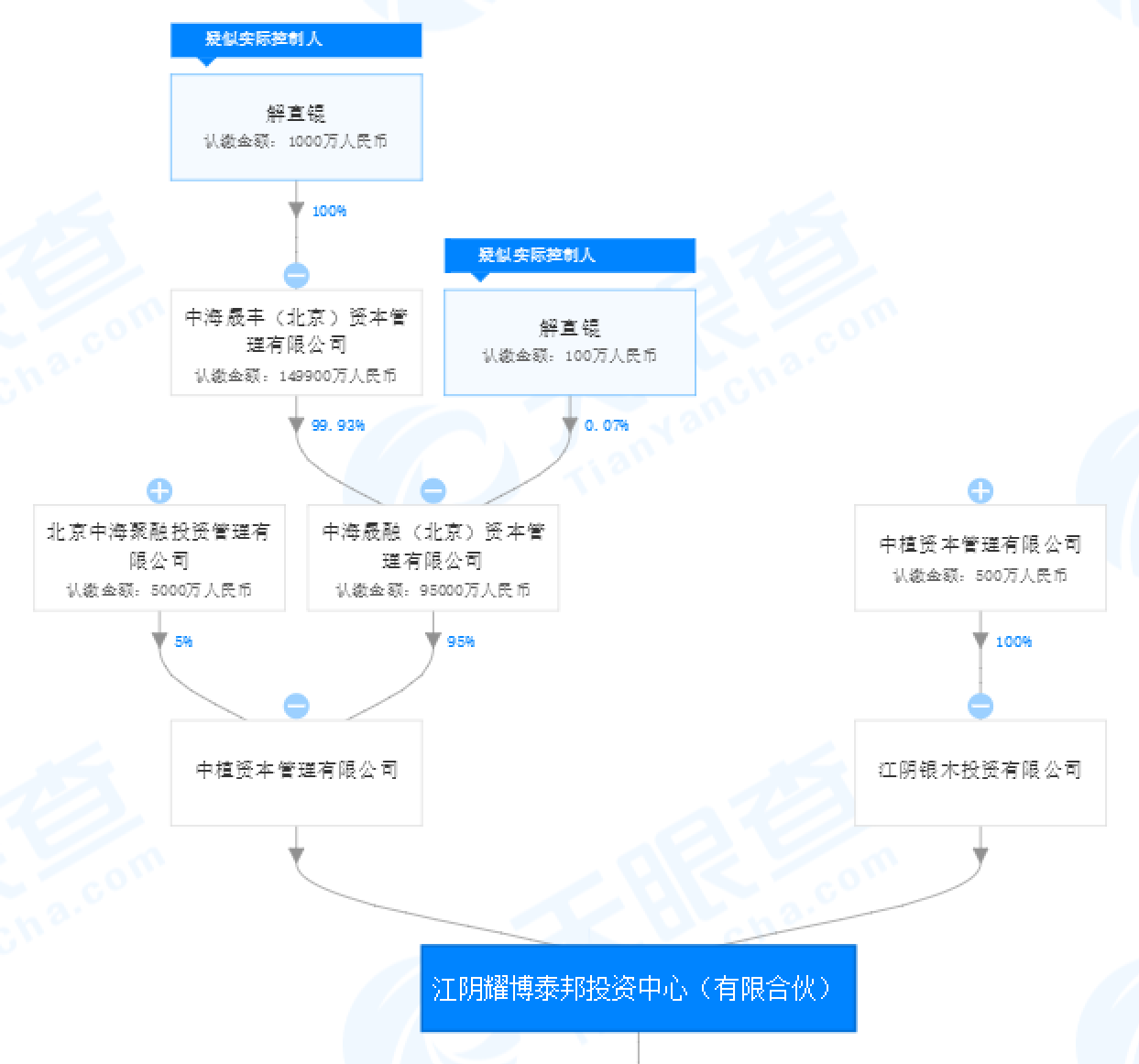

法尔胜的第二大股东江阴耀博,截至2019年9月底持股法尔胜5694.62万股,占总股本15%。通过天眼查穿透,江阴耀博受中植资本管理有限公司持有,最终的实际控制人为解直锟。

为何会是中植系,梳理历史或许能得到一些启示。

2014年4月摩山保理成立时,发起人股东中就有中植资本管理有限公司(下称中植资本),出资9000万元占90%,摩山投资出资1000万元占10%。

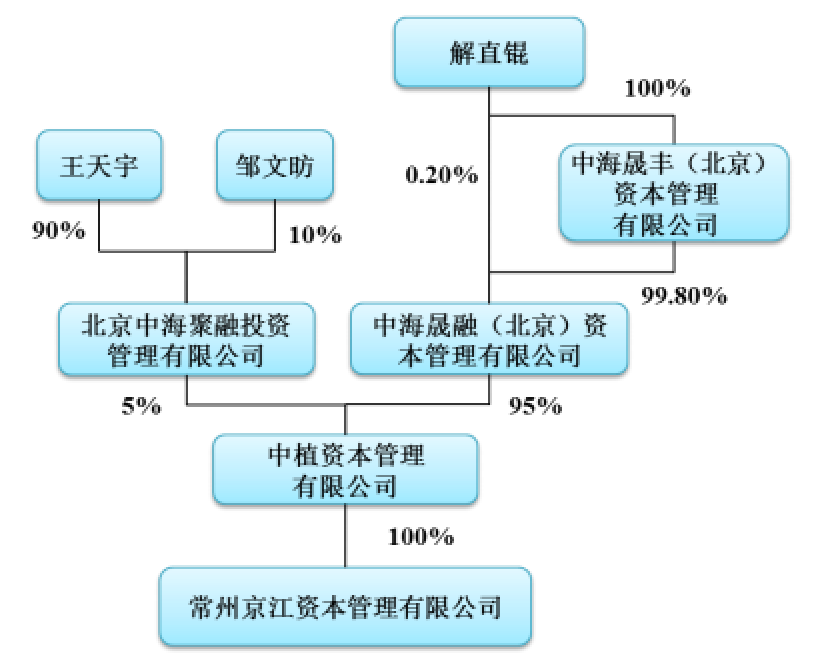

当年6月份,摩山保理注册资本由1亿元增至3亿元,中植资本出资额上升到2.7亿元,保持90%的持股,另一家常州京江资本管理有限公司(下称京江资本)介入,持股6.67%,出资额2000万元,摩山投资持股比例下降为3.33%。

一转眼到2014年7月,法尔胜控股股东泓昇集团上手,接过了中植资本这90%的股权,转让价格6亿元。查资料得知,摩山保理2014年净利润4011.57万元,2015年1-10月净利润7840.28万元。

2年后的2016年6月,泓昇集团将资产倒腾给上市公司,这一出法尔胜股东们也熟悉,摩山保理100%股权转让价格12亿元(支付现金的方式)。

再后来,2016年12月,法尔胜将摩山保理注册资本3亿元增加到6.35亿元,其中1.35亿元由摩山保理未分配利润转增,2亿元由法尔胜货币出资。

资料显示,京江资本由中植资本100%控股,也即是中植系公司,实控人同样为解直锟。

也就是说,摩山保理这个资产,中植系耗费2.9亿元成本,卖给泓昇集团后赚了(6-2.7)+(12*6.67%)-0.2=3.9亿元;泓昇集团耗费6亿元成本,收获了2年合计过亿的净利润后,卖掉还赚了(12*0.9)-6-0.294883=4.5亿元;上市公司方面就算数年净利润贡献和巨亏两相抵消,但一买一卖间,加上期间注资,亏掉了12-4.03+2=9.97亿元;如今中植系以4.03亿元将摩山保理资产重新买回,和此前所赚基本持平。

所以这么一出“三角买卖”一顿操作下来,最赚的是泓昇集团,巨亏的是上市公司。

后续经营开展有待观察

在2016年收购之前,法尔胜称其主要从事精优化金属制品、大桥缆索制品以及基础设施新型材料制造与销售,主营业务单一,交易完成后,上市公司主营业务将新增商业保理业务,摩山保理通过并入上市公司,将与上市公司相互补充形成协同效应。

而这一次,法尔胜剥离掉摩山保理后,业务结构从金属制品业务和商业保理业务并行又一次转变回单一金属制品业务经营。法尔胜还表示,将进一步寻求更加优质的业务支撑点。

不过令人啼笑皆非的是,此前收购摩山保理后,法尔胜一度将原持有的多家金属制品业务子公司股权向控股股东的关联方进行转让。比如2016年5月,法尔胜就将江苏法尔胜特钢制品有限公司、江阴法尔胜金属制品有限公司、江苏法尔胜金属线缆销售有限公司,都处理给了控股股东泓昇集团的全资子公司,当时的说法是“加大转型力度,通过剥离传统制造业务,加强资本运作,改善和提升公司的资产质量,增强公司的持续盈利能力”。

另如2017年10月,法尔胜又将江苏法尔胜缆索有限公司、江苏东纲金属制品有限公司、江阴法尔胜住电新材料有限公司等资产,同样转让给了关联方,当时的说法类似“公司加大转型力度,通过剥离传统制造业务,加强资本运作”;甚至在2019年11月,法尔胜为盘活闲置资产,将拥有的345台(套)机器设备转让给了关联方。

如今法尔胜又将摩山保理剥离掉,从双业务并行回到了单一金属制品,在诸多业务相关资产已出售的当下,其后续的运营如何开展,仍然充满了疑惑。

评论