文 | 诗与星空

2019年2月5日,春节前夕,我在各平台推送了关于牧原股份的一篇文章。

当时的股价是34.5元,有粉丝称都这么高了,还有入的必要性吗。

甚至朋友开玩笑地说,要不是我认识你,肯定认为你收黑钱了。

类似的让表哥爱不释手的还有美亚光电、恒瑞医药、恒生电子等,几乎每次写的时候,都站在历史高位上。

然而,时过境迁,它们往往又创了新高。是表哥有先见之明吗?大多数情况下,表哥写完就放那儿了,知道它们会再涨,压根不再去看。

为什么?

股价的本质是什么?

有人说,A股就是大赌场,没什么逻辑。但把投资的时间尺度拉大到一年或者几年,会发现大部分股票的价值都会回归业绩。

就连那些翻来覆去炒作的妖股,没有业绩支撑,终究会回落到一个合理的价位。

也就是说,对于大多数上市公司来说,股价,终究是业绩驱动的。

相当多的投资者喜欢使用简易的估值模型,比如PE。从PE的计算公式来看,这个指标只和归母净利润、股价有关,所以它的合理性,本质上就是业绩。

说起业绩,自然要提到财报。

众所周知,财报数据都是历史数据。像年报,往往延迟了3-4个月,如果企业发生了大的经营变故,财报不太可能知道。

但是,历史证明,财报是具有前瞻性的。

会计界的大佬刘姝威教授,曾经600字质疑过蓝田股份,直接将该公司质疑到破产;后来质疑过乐视网。质疑乐视网的时候,甚至被网民无情的嘲笑,认为她不懂生态圈。

是啊,一个资深的老会计,可能不懂区块链,不懂边缘计算,不懂人工智能,不懂量子通讯,不懂氮化镓… …

话说,你就懂了?

但老会计会看财报,财报里有什么?会有资产负债构成,会有毛利率净利率,会有销售费用会有财务费用,会知道这家公司资金周转情况如何,客户欠款回款情况如何,供应商的关系如何… …

作为影响业绩的因素,哪些信息更重要?

真的,哪怕你的财报封面是用氮化镓做的,也不如现金流量表重要。

近5年来,牧原股份的经营性现金流量净额都在10亿以上。历史数据预示,坐拥如此雄厚的资金流,不管它是卖猪头肉的,还是卖火箭弹的,几年内都会经营很好。

在遇到非洲猪瘟的时候,公司的现金流竟然不打折,那么等缓过神来,公司的业绩必然会有突破。

这才是股价的本质。

如果财报出具后两三个月内公司发生重大变故怎么办?

许多投资者甚至资深分析师,都有类似的观点,历史数据只能参考,对于预测将来的股价风险太大。

上市公司经营的本质是资金流,是资本运作。能大幅够影响公司经营的事项,往往提前一年甚至两三年就出现在财报里了。

贾跃亭需要拆了东墙补西墙,乐视网的现金流量表就一直不好看;牧原股份要增加猪舍,固定资产和在建工程就会激增,这就意味着未来营收增加。

表哥曾经写过安凯客车的盈利能力几乎为负值,完全靠政府补助苟延残喘,写完第二天竟然涨停,但这并不妨碍财报里预示的逻辑。所以无论怎么炒作,都会回归它的业绩,对于普通散户投资者来说,风险巨大,它终究成不了比亚迪。

甚至,一家上市公司新的转型方向是否合理,财报上都会留有痕迹:你是增发、巨额借贷去多元化转型,还是用自己赚的钱去转型,风险程度是不同的。

这就是财报遥遥领先的前瞻性。

再回到牧原的年报,2019年是个特殊的年份—当然,2020年更特殊。

因为非洲猪瘟的影响,对养殖业造成了毁灭式的打击。统计数据显示,生猪存栏量下降了27%。

牧原股份也不例外,表哥曾经预言,非洲猪瘟会彻底打乱猪周期,事实也是如此,甚至击垮了雏鹰牧业这种现金储备不足的小公司。

可牧原股份的业绩一飞冲天啊?

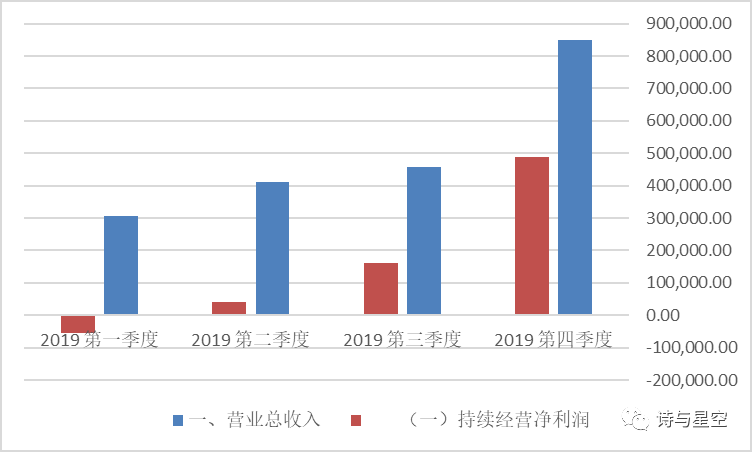

分拆公司的季度利润表会发现,公司四季度营收是二三季度的总和,四季度净利润是前三季度总和的三倍还多!

数据来源:iFind,整理:诗与星空

也就是说,牧原股份靠着强大的现金流,坚持到了年底,并且实现了业绩爆炸式增长。

如果不是2020年的春节遇到了特殊情况,公司在2020年的业绩还会更好。

从欧美应对非洲猪瘟的情况看,最终彻底改变养猪生态,向集约化养殖转变。这种趋势非常有利于牧原股份这种一体化的大型养殖企业。

非洲猪瘟之后,集约化养殖的猪企会迎来新的机遇。

2018年出栏量较大的八家养殖企业(温氏股份、牧原股份、正邦科技、新希望、天邦股份、中粮肉食、大北农、天康生物)生猪合计出栏4,844.78万头,占全国生猪总出栏量的6.98%。2019年该八家养殖企业生猪合计出栏4,499.93万头,占全国生猪总出栏量的8.27%,与2018年相比,集中度有所提升。从行业整体水平来看, 我国生猪养殖行业整体规模化程度仍处于较低水平。

猪企看哪些指标?

除了所有企业的共同点外,养殖企业还有自己独特的特点,需要额外关注。

2019年的年报显示,牧原是真的有钱了… …

账面现金从2018年同期的28亿激增到了109亿,真真真的是钱多的花不完。公司外债比较多,利息负担比较重,但有钱了第一时间不是还债,而是扩产。

公司的固定资产翻了一番还多,投资性现金流出超过130亿,上年同期只有50亿。

牧原的固定资产主要是猪舍等,所以公司为了下一步的大规模出栏做足了准备。

从这个角度看,肉价有望从天上掉下来。

存货

猪企的存货里,主要有一项特殊项目:消耗性生物资产。

这里都是啥?准备卖掉的生猪,但是不包括老母猪,老母猪放哪?

放在生产性生物资产。

公司2019年存货增加到71亿,比上年的58亿增加了不少,但考虑到价格贵了很多,公司的存货数量大概率是降低的。

生产性生物资产

生产性生物资产是农林牧副渔企业特有的项目,主要用来核算将来能生产产品的资产。此处的生产,可以简单的理解为动物的生产(当然植物也在这里面核算)。

消耗性资产的持有目的是为了出售,而生产性生物资产持有目的是为了将来能生产产品。比如养母猪是为了卖猪肉,该猪就是消耗性资产,若养母猪是为了繁殖小猪,则该母猪为生产性生物资产。再比如,种菜,种菜是为了出售的,是消耗性资产,但种菜是为了培育出种子,将来要把种子播种的,则该菜即为生产性生物资产。

公司的生产性生物资产从14.6亿增加到38.3亿,这么多的老母猪,恐怕2020年不愁猪肉吃了。

利润表的其他收益

政府补助通过其他收益项目核算,补助从2018年的3.7亿增加到2019年的4.6亿。在2018年,3.7亿的补助成为公司利润的重要来源,到了2019年,就成了锦上添花了。

利息支出

大部分养殖类企业,都高度依赖借款进行资金周转。

牧原股份的资金使用成本比较高,2018年利息支出甚至和净利润不相上下。从这个角度看,公司的经营存在一定的风险。

好在2019年经营性现金流非常优秀,公司有望短时间还清贷款,降低资金成本。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论