记者 | 可达

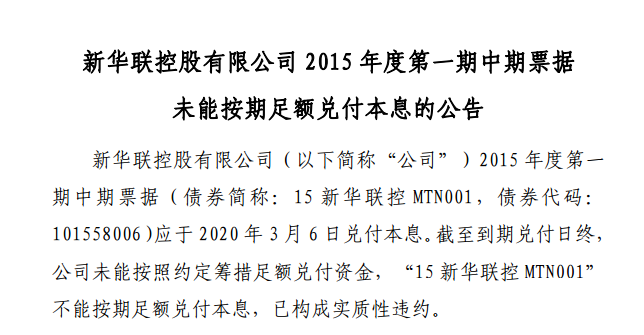

3月6日,上市公司新华联(000620.SZ)控股股东新华联控股有限公司(以下简称“新华联控股”)在上清所发布公告称,2015年度第一期中期票据(债券简称:15新华联控MTN001,债券代码:101558006)应于2020年3月6日兑付本息。截至到期兑付日终,公司未能按照约定筹措足额兑付资金,“15新华联控MTN001”不能按期足额兑付本息,已构成实质性违约。

根据公告,“15新华联控MTN001”本次应兑付本息为10.698亿元。

在公告中新华联控股表示,受新型冠状病毒肺炎疫情不可抗力因素的严重影响,公司所属文化旅游、商业零售、景区景点、酒店餐饮、石油贸易等业务遭受重创,1-2月减少经营回款超过60亿元。加之持续受到“降杠杆、民营企业融资难发债难”的影响,偿付贷款和债券导致现金流持续流出,流动资金极为紧张。

新华联控股称正通过多种途径积极筹措资金,同时加快引入战略投资者,缓解资金压力,努力保障后续债务融资工具到期偿付。

事实上,2019年12月,新华联控股子公司就曾因未按照约定偿还同业拆借3亿元本金及利息而被湖南出版财务公司提起诉讼,尽管最终双方达成和解,但仍引发了市场对于偿债能力的担忧。

1月23日,大公国际决定维持新华联控股的主体信用等级AA+,但评级展望调整为负面。

但显然,新华联控股出现的问题一定程度上超出了市场预期。就在2月10日,新华联控股才刚刚转让了其所持辽宁成大(600739.SH)全部股份,套现13.39亿元,但仍未能阻止此次实质性违约。

从财报来看,去年新华联控股就已出现资金链紧张。

2019年三季报显示,尽管新华联控股合并报表的资产为1335.44亿元,超过932.04亿元负债。但流动负债高达558.34亿,超过流动资产526.65亿。货币资金虽然有92.06亿元,但短期借款为98.38亿元,货币现金无法覆盖短期债务。

据悉,2020年新华联控股面临31.60亿元债券到期和5亿元债券回售,其中3-4月份债券到期金额共计20.10亿元,债券回收额度5亿元。

控股股东陷入债务危机,新华联也受到波及。

1月21日,东方金诚将新华联发行的“15华联债”信用等级由AA+下调至AA;同时将新华联主体信用等级AA、“15华联债”信用等级AA列入评级观察名单。

3月6日晚间,新华联公告称“上市公司与新华联控股为不同主体,具有独立完整的业务及自主经营能力,在业务、人员、资产、机构、财务等方面与控股股东相互独立。新华联控股本期中票未能按期兑付事项预计不会对上市公司生产经营产生直接影响”。

并表示“上市公司未向新华联控股及其关联方提供任何形式的担保;新华联控股及其关联方不存在违规占用上市公司资金的情况;与新华联控股及其关联方之间的业务往来均为正常的经营性业务往来,不存在控股股东非经营性占用上市公司资金的情况。”

但同时新华联亦提示,新华联控股为上市公司“15华联债”、“新华联物业资产支持专项计划”及部分其他债务的担保人,本期中票未能按期兑付事项将导致其对“15华联债”、“新华联物业资产支持专项计划”及其他被担保债务的担保履约能力产生不确定性。

3月6日晚间最新消息是,东方金诚将新华联控股信用等级由AA下调至A+,评级展望为负面。

评论