记者|张晓云

随着北京市西城区人民法院的一则判决书的公示,四年前轰动一时的农行北京分行39亿票据大案又重新回到大众视野。

日前,裁判文书网更新了一则农行北京分行原投融部总经理龙芳状告北京银保监局的一审判决书。判决书显示,因为对票据案负有管理责任,龙芳被银保监局处以“禁止10年内从事银行业工作、取消终身的董事和高级管理人员任职资格”的行政处罚。但龙芳不服该处罚,一纸诉状将监管部门告上了法庭。

2016年1月13日,农行北京分行投资银行与金融市场部39亿元票据案案发。“票据变报纸”的情节一时间让市场哗然,也被称之为“1.13案件”。

2016年1月22日,农业银行发布公告称,农业银行北京分行票据买入返售业务发生重大风险事件,经核查,涉及风险金额为39.15亿元。

随后几个月内,中信银行兰州分行9.69亿元、天津银行上海分行7.86亿票据案接连爆发,引发票据市场巨震。由于票据案频发且涉案金额巨大,由此揭开了监管对票据业的整顿与改革的帷幕。

根据判决书内容,“1.13案件”是因为该行同业买入返售票据经营管理部门,即投资银行与金融市场部(简称投融部)下属票据业务科四名员工,收受票据中介贿赂,违规将票据业务包提前出库或假包入库交由中介再融资,造成巨额损失。涉案买入返售票据业务共计39笔,涉案金额323.07亿元,业务开展时间为2015年3月23日至2016年1月12日。

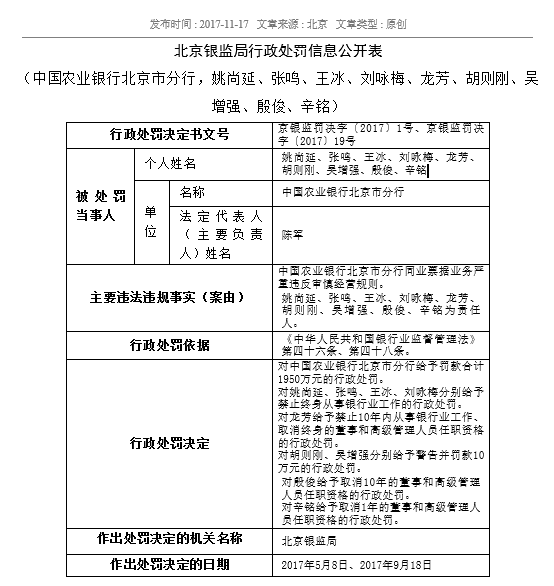

2017年11月17日,北京市银保监局公布了该案的处罚情况,农业银行北京分行被罚1950万,这是当年银监系统开出的最大罚单。

根据罚单(京银监罚决字〔2017〕1号、京银监罚决字〔2017〕19号)显示,主要负责人姚尚延、张鸣、王冰、刘咏梅被禁止终身从事银行业工作。而其他责任人龙芳被禁止10年内从事银行业工作、取消终身的董事和高级管理人员任职资格;胡则刚、吴增强分别受到警告并罚款10万元;殷俊被取消10年的董事和高级管理人员任职资格,辛铭被取消1年的董事和高级管理人员任职资格。其中,龙芳为农行万寿支行行长;殷俊、辛铭为北京分行行领导。

本次更新的判决书主人公为龙芳,自2012年11月底至2015年8月初在农行北京分行投融部任领导职务,之后被调任农行北京分行万寿路支行行长。

据判决书,2017年9月18日,北京银监局作出京银监罚决字[2017]19号《行政处罚决定书》(以下简称被诉处罚决定)其中涉及到原告龙芳的主要内容为农行北京分行时任投融部总经理龙芳的管理责任问题。

被诉处罚决定称,龙芳于2012年11月-2015年8月担任农行北京分行投融部主要负责人,在同业票据买入返售业务管理中存在以下问题:

一是岗位管理混乱,未按要求设置风险审查和审批岗位;仅以口头方式进行人岗匹配,未明确票据业务科各岗位间的职责权限;部门内前中后台未有效隔离制衡,串岗、混岗现象严重。

二是部门内部印章管理混乱,票据业务合同专用章管理失控,行政用章制度执行不到位。

三是业务管理混乱,票据出入库管理失控,未对实物票据保管提出明确要求。

四是员工管理混乱,多次审批同意员工频繁前往非交易对手所在地取送票据。

因此,监管部门认为,龙芳作为案发部门投融部时任主要负责人,长期直管票据业务科,日常管理失职,内部岗位分工、印章管理、票据实物管理、人员出差管理混乱,风险防控失灵。立案调查组从职务、岗位职责、履职情况以及在’1.13案件’发生过程中所起的实际作用等方面综合认定龙芳对上述问题和农行北京分行’1.13案件’负有主要管理责任,属于直接责任人员。

被处罚后,龙芳不服并提起了诉讼,将北京银保监局告上了法庭。龙芳认为,其在农行北京分行投融部任职期间,表现优秀,业绩突出,不仅没有违法违规行为,还被提拔重用。前述处罚决定认定她在农行北京分行投融部任职期间存在违法违规问题是错误的,与事实不符。在涉案的39笔票据业务中,龙芳对其中前34笔的审批是合法合规的,且引发“1.13案件”的5笔假票入库业务均发生在她离职担任万寿路支行行长之后。因此,要求法院撤销银保监的处罚决定。

北京市西城区法院经过审理后认为,北京银保监局的处罚决定认定事实清楚,程序合法,并无不当之处。因此,判决驳回了龙芳的诉讼请求。

界面新闻记者查阅裁判文书网发现,龙芳和老东家农行北京分行还有多起纠纷,包括名誉权纠纷一审、二审,劳动纠纷一审、二审判决书。

相应的判决书披露,2016年7月26日至2017年1月25日,龙芳因他案被检察机关指定住所监视居住。2017年1月26日至2018年1月25日,检查机关将龙芳强制措施变更为取保候审。2018年9月17日,检查机关因证据不足,撤销相关案件。

在名誉侵权案件中,龙芳还以农行北京分行虚构对龙芳的问责情况,将虚假的问责结果上报给银保监会北京监管局,致使该局在制作报告时记载了错误内容,并依据错误事实作出了错误的行政处罚,给龙芳的名誉造成莫大损害为由,诉请一审法院判令农行北京分行公开向龙芳赔礼道歉等。不过该案经过一审二审,法院经裁定不予受理。

截至目前,农行并未对外披露“农行39亿票据大案”的最终损失。

此外,据界面新闻记者了解,罚单中的姚尚延、张鸣、王冰、刘咏梅为被票据中介买通的农行北京分行员工。根据此前重庆市人民检察院第一分院2016年12月发布“王波、姚尚延等八人诈骗、挪用资金等一案(公开版)”起诉书,这波人涉及的票据总金额达上千亿。

根据起诉书,重庆市公安局移送审查起诉认定:2015年3月,王波(另案处理)经人介绍与某银行分行投资银行与金融市场部专员姚尚延、张鸣(均另案处理)结识。王波利用多家“过桥行”,与某行北京分行开展票据买入返售业务。截至2015年12月,共发生业务39笔,涉及票据381张,票面金额合计约323亿元人民币。

票据中介王波为浙江浩初金融服务外包有限公司(现已被清算)的实际控制人,主要在杭州、重庆从事票据业务。

2015年3月,王波经人介绍与农行北京分行投资银行与金融市场部专员姚尚延、张鸣结识。王波利用“过桥行”,与农行北京分行开展票据买入返售业务。截至2015年12月,共发生业务39笔,涉及票据381张、票面金额合计人民币323.07亿元。

2015年5月,王波与姚尚延共谋挪用票据二次贴现用于购买理财产品等经营活动。

后姚尚延、张鸣、王冰、刘咏梅共谋,利用分别承担的审查审批客户提交的票据及资料、办理票据封包移交及入出库手续等职务便利,共同将已入库保管的银行承兑汇票票据包提前出库交由王波使用。

王波将挪用票据二次贴现后的资金部分用于购买理财产品和支付票据回购款,部分用于高风险股票投资交易等活动。但因投资不当,资金产生巨额亏损。

2015年12月1日,王波为骗取资金继续与某行北京分行开展两笔票据买入返售业务,雇人制作虚假的票据影像并提供给某行北京分行竞价,被告人姚尚延、张鸣、王冰利用职务之便将某行资金挪给王波使用。王波采取上述方式骗得某行北京分行实际支付买入返售款共计约19.77亿元。其中8.2亿余元被王波转至其控制的股票交易账户,其余资金被用于向企业收购银行承兑汇票等其他营利活动。到期时王波无力支付回购资金。

在此过程中,王波为感谢姚尚延等人在票据交易过程中提供的帮助,先后送给姚尚延好处费共计人民币1720万元。姚尚延将其中的人民币40万元分予张鸣,分给王冰人民币10万元、分给刘咏梅人民币10万元。

虽然起诉书已公开,但这8人最后的刑事判决结果如何,仍待进一步公开披露。

评论