文|孙永杰

提及当下炙手可热的柔性(包括折叠屏)手机,手机终端厂商自然是三星、华为、联想;背后的柔性屏供应商则是三星显示SDC、京东方和华星光电等。

不过,随着近日国内另外一家显示面板企业柔宇科技(ROYOLE)高调发布其第三代“蝉翼”全柔性屏,并重磅宣布与中兴达成战略合作及推出FlexPai 2柔性折叠屏手机的举措再度引起了业内的关注。

而之所以用再次,是因为早在去年,柔宇科技就以业内第一款量产折叠屏手机之名发布了FlexPai折叠屏手机,在为业内知晓的同时,由于对于业内针对其主营业务柔性OLED(包括柔性折叠OLED)的技术、产能、良品率、投资规模、合作伙伴等最能直接反映其在产业中竞争力敏感问题的避重就轻,引起了广泛的质疑。

一年之后,柔宇科技再次以柔性屏颠覆者的形象卷土重来,与上次的质疑不同,这次多数媒体的报道和评论则是几乎清一色的正面,甚至以柔性革命、传统面板产业颠覆者、洗牌者等溢美之词来形容。事实真的如此吗?去年业内一直存在的质疑真的可以消除了吗?

技术:独辟蹊径,还是剑走偏锋?

众所周知,对于任何科技产业,拥有核心技术是打造竞争力的关键。具体到柔性OLED产业本身也是如此。

目前,柔性OLED产业最核心的技术被称为低温多晶硅(LTPS)全称“Low Temperature Polycrystalline Silicon”,是多晶硅技术的一个分支,它被广泛应用于传统的LCD液晶显示屏和固定曲面AMOLED屏产业中。现在,无论是全球OLED产业领头羊三星,还是国内的OLED企业,例如京东方们,均采用的是LTPS来发展OLED产业。

与LTPS相比,柔宇科技采用的是自家独创的超低温非硅制程集成技术(ULT-NSSP),全称“Ultra Low Temperature Non-Silicon Semiconductor Process”。

提及ULT-NSSP的优势,柔宇科技董事长兼CEO刘自鸿认为,LTPS工艺基于硅材料较为复杂,工艺温度在450度以上,单条产线设备投资成本通常高达数百亿,而ULT-NSSP的材料器件设计、制程工艺、路线设计、堆叠技术,甚至包括生产设备都是完全不同的,借此,柔宇能够在提升全柔性屏弯折可靠性,提高产品良率的基础上,大幅简化整机生产流程,降低设备投资成本,打造出国际业界首个成功实现全柔性屏大规模量产出货的技术。

此处需要特别说明的是,由于ULT-NSSP是柔宇独创的技术,且其并未对外公布此技术的详细细节,所以所谓上述ULT-NSSP相对于LTPS优势的种种优势也仅限于柔宇科技的自说自话,业内并未有第三方(包括同行企业)对于两种技术有实质性的说明和对比。

其实,不管技术如何独创,最终还是要参与到相关产业的竞争中去检验。既然柔宇科技宣称自己的ULT-NSSP可以减低设备投资成本,产品具备更高的良品率及大规模量产(注:这些都是衡量柔性OLED企业竞争力的核心指标),那么我们不妨将目前柔宇科技放置于柔性OLED产业中,与友商(主要是国内友商)进行下简单的对比。

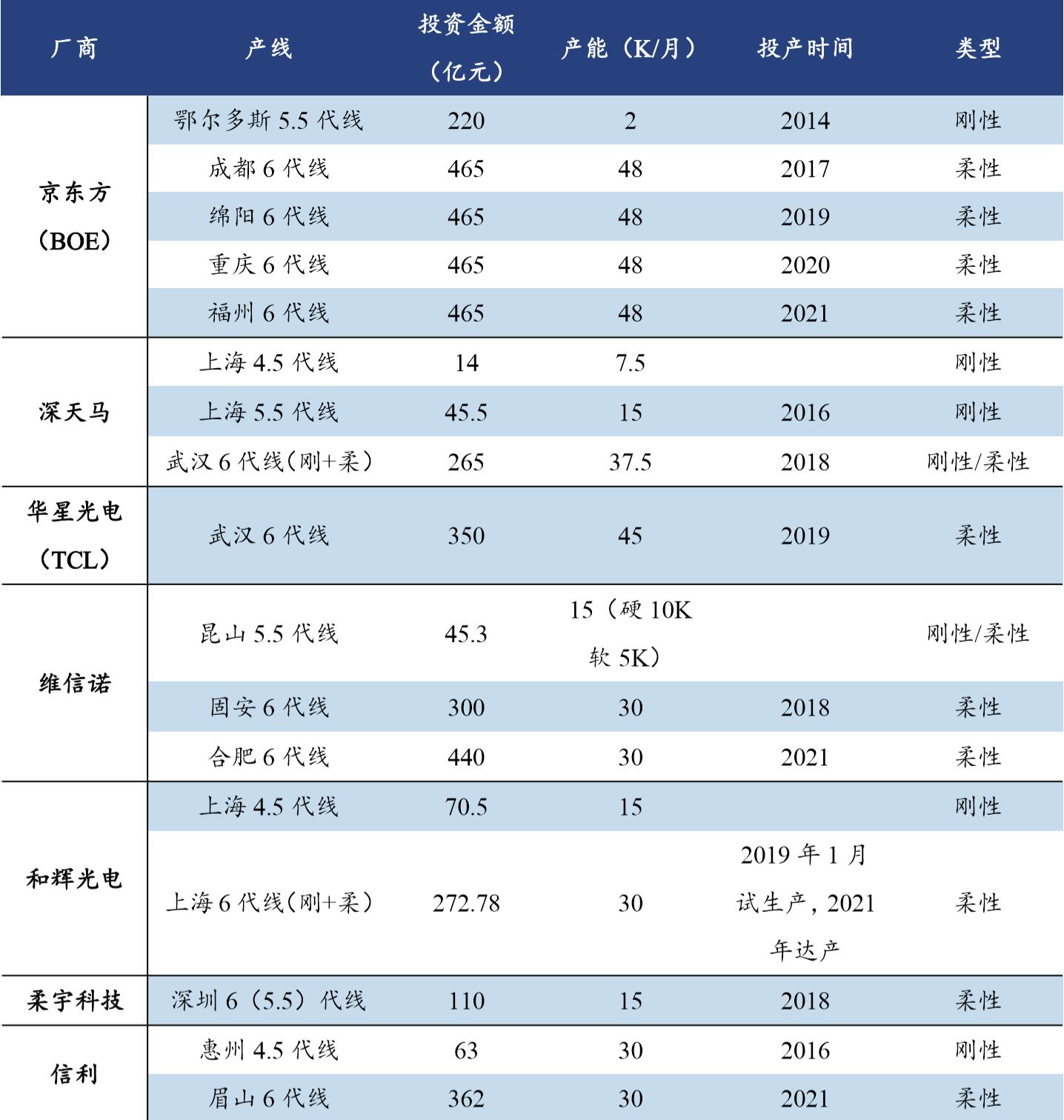

目前主流的柔性OLED生产线主要为5.5代线和6代线以生产刚性和柔性OLED。由于柔宇科技采用了不同于业内通用的ULT-NSSP技术,所以在“代线”的命名上,其也独创一个所谓的“类6代线”。

不过,按照显示面板产业,不同的基板尺寸对应不同“代线”的规则(代线越高,技术越先进),例如5.5代线对应的面板基板尺寸为1300mmx1500mm,6代线对应的面板基板尺寸是1500mmx1850mm看,柔宇科技实际上仅符合5.5代线的标准。那么此种情况下,柔宇科技从投资建线成本、建线时间、良品率、产能等这些竞争指标上处在何种位置?

表一:国内现有OLED产线情况 来源:DSCC 公开资料整理

从表一中我们看出,目前主流的统计在内的7家国内具备生产OLED企业中,4家具有5.5代线,分别是京东方、深天马、维信诺和柔宇科技。

从建线时间看,京东方最早为2014年,其次是深天马为2016年,维信诺不详,不过根据其从2018年就建成更新的固安6代线及代线的产业运作周期,其5.5代线的建立时间至少要在2018年之前。相比之下,柔宇科技的类6代(5.5代)线的建立时间为2018年,最晚。

从建线成本投入及产能看,京东方为220亿元(月产2K);深天马为45.5亿元(月产15K);维信诺为45.3亿元(月产15K),相比之下,柔宇科技为110亿元(月产15K)。其中在产能相同的情况下,柔宇科技的建线成本是深天马和维信诺的2.4倍左右。需要说明的是,这还是在深天马和维信诺建线时间早于柔宇科技至少2年的情况下(建线时间越早,相应地成本越高)。

那么我们是否由此可以得出结论,柔宇科技对外宣称的ULT-NSSP技术的建线成本和产能(包括与产能密切相关的良品率及市场需求)非但没有体现出优势,反而与友商存在相当的差距。

在此,有人会发现,在5.5代线,柔宇科技在建线成本和产能上与京东方相比具有很大的优势,而京东方现在是国内柔性OLED厂商中的老大,怎么可以说柔宇科技落后呢?

很好的质疑。但我们需要提醒质疑者注意的是,京东方的5.5代线早在2014年就建成了,比柔宇科技足足早了4年,当时在业内和国内厂商中都是相当超前的,自然建线成本高企,至于产能,鉴于当时使用OLED屏的智能手机及其他设备相当少,所以产能低也属于正常。更为重要的是,现在京东方的主力是6代线,5.5代线基本上已经走在被淘汰的路上。

为了更加公正,或者避免业内认为我们可能对于柔宇科技的偏见,我们将柔宇科技的类6代线,按照业内的标准破例归入6代线来再比较下,看看柔宇科技的实力如何?

同样是上述国内主流OLED显示面板企业,已经建成6代线的包括京东方(2条)、深天马(1条)、华星光电(1条)、维信诺(1条)、和辉光电(1条试生产).投入建线成本及产能分别为京东方2条线合计为930亿元(月产96K);深天马为265亿元(月产37.5K);华星光电为350亿元(月产45K);维信诺为300亿元(月产30K);和辉光电为272.78亿元(月产30K)。

从绝对产能看,柔宇科技的月产量仅为15K,是具备6代线国内厂商中最低的。而我们前面说过,产能与良品率和市场需求这两个因素息息相关。所以,无论是哪个因素,还是两个因素叠加,都证明柔宇科技在上述厂商中竞争力的羸弱。

至于投资建线成本的优势,我们姑且简单粗暴地以每百亿元投入的产能看,京东方为10.3K;深天马为14.1K;华星光电为12.9K;维信诺为10K。相比之下,柔宇科技为13.6K。由此不难看出,即便是如此简单粗暴的计算(毕竟产能和良品率及市场需求才密切相关),柔宇科技在所谓的建线成本上也未能体现出明显的优势,甚至不及深天马。

产品:2C or 2B实际表现均与所说大相径庭

作为柔性显示面板企业,落地的最终产品无非是两种模式,一种是采用自家柔性屏生产直接面向用户的各式产品,最典型的就是智能手机,名曰2C模式;另外一种则是让产业内的合作伙伴,例如对于智能手机产业而言就是终端厂商,采用自己的柔性屏,称之为2B模式。对于柔宇而言也是如此,而且这两种产品商业模式也得到了柔宇的认可,也是这么做的。但效果却不甚理想。

以2018年11月柔宇科技发布的号称全球首款可折叠柔性屏手机FlexPai为例,其第一批预售早在2018年11月11日之前就已在官网启动,预售模式采取了预付定金和全款支付2种不同方式,并提供了全款用户的优先发货权。产品分为3种配置,包括6GB+128G、8GB+256GB和8GB+512GB,分别售价8999元,9998元和12999元。

与在其之后发布的三星Galaxy Fold及华为Mate X折叠屏手机相比,无论是在发售上市的时间,还是价格上,柔宇科技的FlexPai都具有优势,但最终销售的结果却是与三星和华为大相径庭。

截至到去年年底,三星官方称,其Galaxy Fold售出了50万部,华为虽然没有官方公布的销量数字,但从其每每发售均告罄,且价格被炒到6、7万,有业内预估其销售量应在10—20万部之间。相较之下,柔宇科技的FlexPai据称充其量仅买掉了千部,这还是乐观的估计。

至于2B,同样以智能手机产业为例,先不说最应彰显柔宇科技自称的采用ULT-NSSP生产柔性屏技术和产能优势机会的三星和华为首款折叠屏手机没有采用自己的柔性折叠屏,就连其他去年规模性采用柔性屏的其他主流手机厂商也没有任何一家与柔宇科技合作(据称柔宇科技曾经寻求与华为的合作,但由于未能满足华为的要求而被拒)。

相比之下,友商京东方成都6代线 OLED 面板至少应用于10款智能手机,覆盖华为、OPPO、vivo等中国主流手机品牌,而维信诺也成为小米、中兴、LG、传音等多个品牌客户的供应商。原因何在?也许表二和表三的统计可以给业内答案。

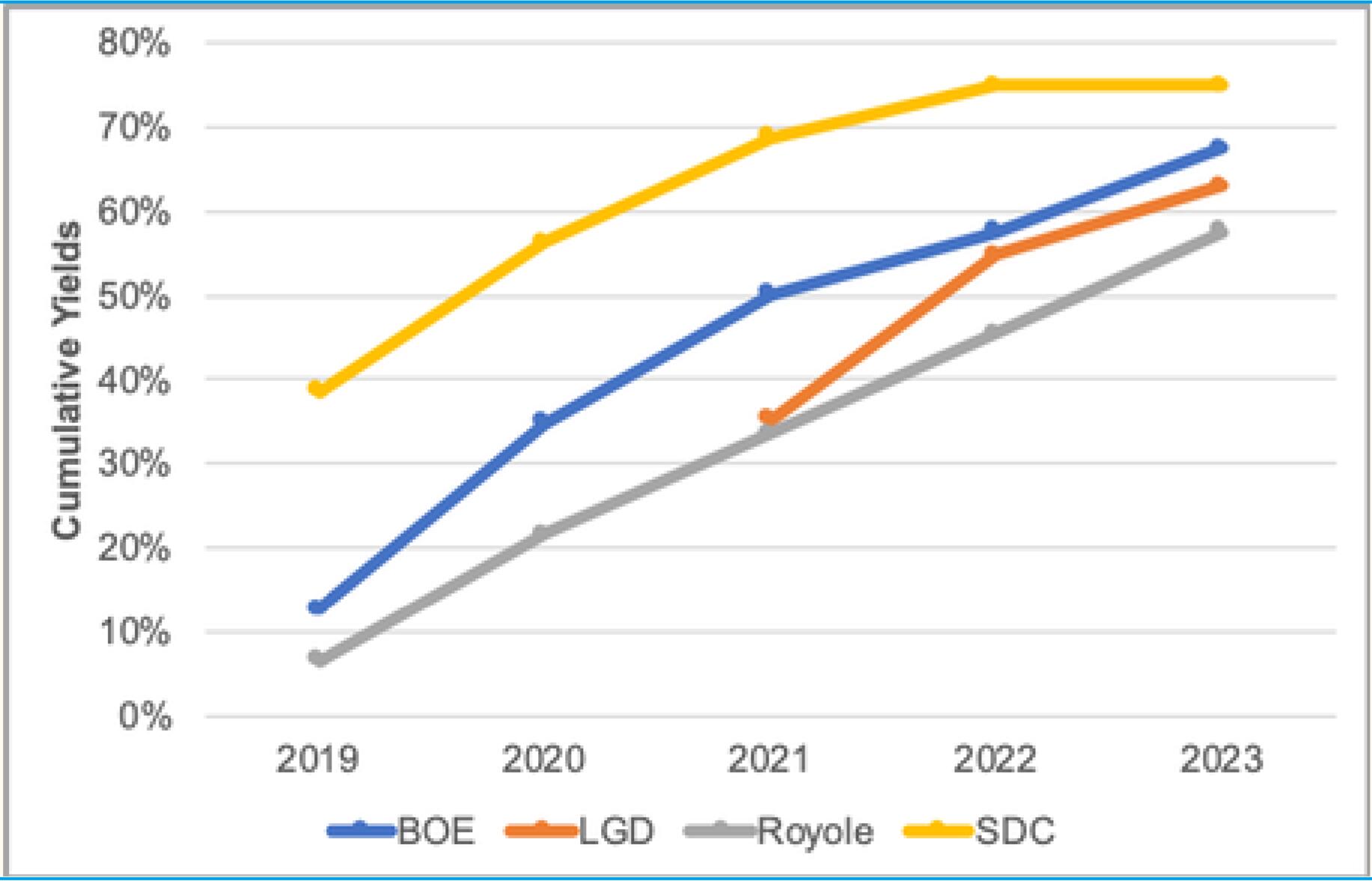

表二:折叠OLED手机面板良品率 来源:DSCC,国金证券研究所

由于柔宇科技从未对外公布柔性OLED(包括柔性折叠OLED)的良品率及产能,且被实际应用于智能手机产业的很少,借助其发布可折叠柔性屏手机FlexPai的机会,业内就其柔性折叠屏的良品率与友商的折叠屏做了比较,从统计的结果看,无论是现在,还是未来,其柔性折叠屏的良品率要远远低于友商。

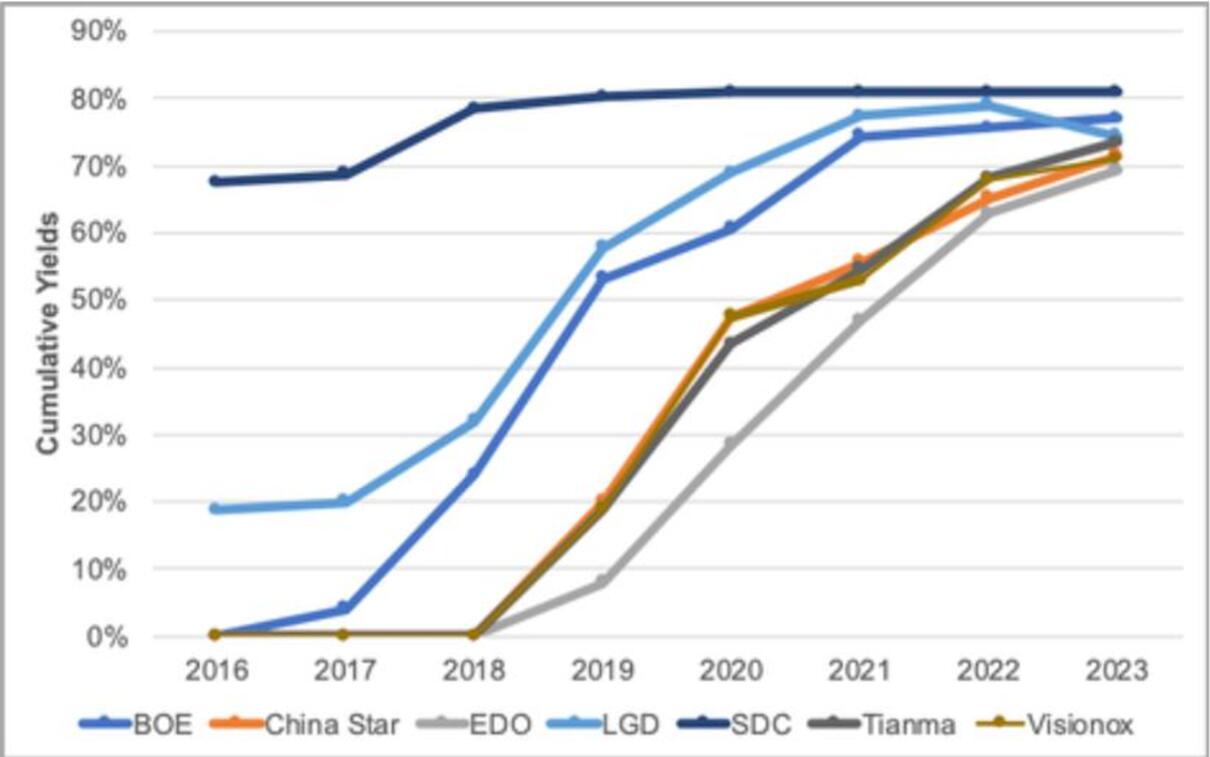

表三:柔性OLED不同厂商良品率 来源:DSCC,国金证券研究所

至于未来在智能手机应用越来越多的柔性OLED屏(非折叠)的良品率,很不幸,柔宇科技竟然未在统计之列,最可能的原因,是根据过往的市场表现,业内普遍认为柔宇科技未来在智能手机产业柔性OLED屏应用中所占份额极小,没有必要再去分析和统计其良品率。

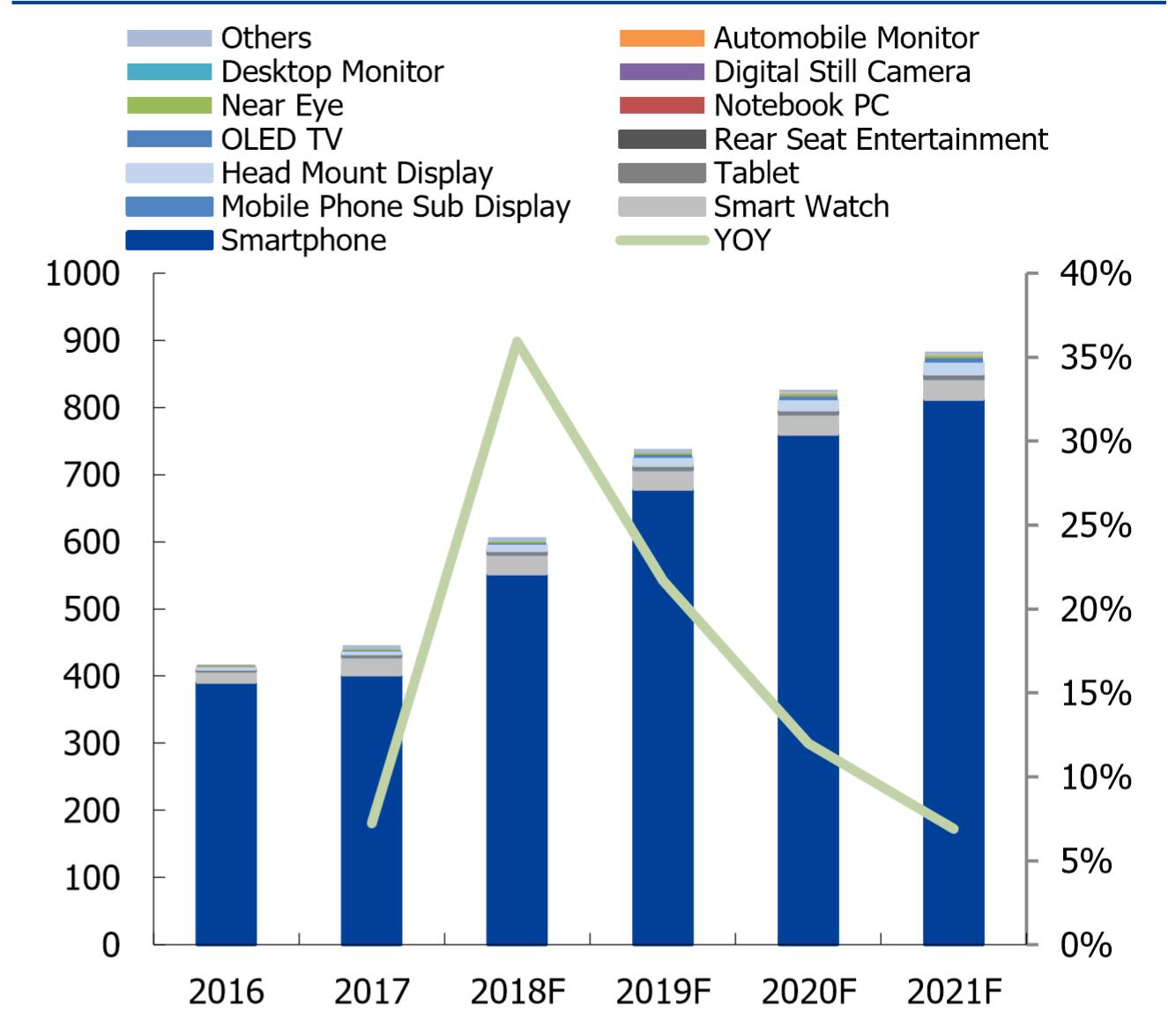

在此,也许有人会称,既然智能手机产业不行,柔宇科技可以拓展其他产业的业务,毕竟柔性OLED的应用不止在智能手机产业。此建议看似有理,但从表四来自DSCC和国盛证券研究所有关柔性OLED当下和未来的市场规模的统计看,智能手机产业才是柔性OLED应用的大头,这意味着对于显示面板厂商,谁未来不能首先在智能手机产业中立足和发展,未来柔性OLED业务增长和盈利的空间将非常有限。

表四:OLED应用市场规模(单位:百万美元) 来源:DSCC,国盛证券研究所

不过,如果非要看柔宇科技柔性OLED过往在非智能手机产业中的应用,那么无论是在2C的高清智能VR移动影院Royole-X、柔记笔记本、柔性传感智能开关、柔性传感智能台灯、柔性传感透明电话、柔性传感智能水杯、柔性智能骑行背包、柔性传感透明键盘等,还是2B的与路易•威登、空客、中国移动、李宁、丰田等全球500余家企业客户共同合作,效果均甚微,甚至一度引发业内质疑。

例如2B端的业务,业内就一直质疑其上述的许多合作是只“听雷声未见雨点”,而柔宇科技对此也总是官话的敷衍,从不披露具体合作的细节及规模,直到一年后的今天依旧如此。

上市:资金紧张 造势太浮夸

综上,经过一年的时间,从某些媒体对于柔宇科技发布其第三代“蝉翼”全柔性屏,并重磅宣布与中兴达成战略合作及推出FlexPai 2柔性折叠屏手机的报道和评论看,柔宇科技在延续去年针对其核心业务避重就轻策略的同时,对于自身在产业中影响和地位的宣传更加高调,诸如“见证中国显示产业自主创新技术崛起”;“面板行业或将重新洗牌”;“传统面板行业迎颠覆者”等标题随处可见。

但就像我们前述的分析,事实与这些定调的距离真的是相距甚远。那么问题来了,心知肚明的柔宇科技为何还要如此呢?

作为初创企业的柔宇科技,从成立之初到现在,已经完成了从A轮到E轮的融资,总计获得股权融资大约48.2亿元,其中,A+B轮融资约1.2亿元,C轮融资约11亿,D轮融资约16亿,E轮融资约20亿。如果再加上2017年中信银行牵头的财团对柔宇科技提供的36.4亿元贷款,柔宇科技总共获得融资额为84.6亿元,估值达到50亿美元。但看似光鲜的背后,由于缺乏实质性业绩的支撑,其实已是危机四伏。

首先是2018年投资110亿元建立的类6代OLED产线,瞬间吃掉所有融资外,还出现了20多亿元的缺口,即便是我们算上其对外宣称的,在2018年底曾经签下40亿元的合同(其后未见有具体金额合同的发布),也就剩余20亿元左右,当然这里还没有去除自成立以来的研发、经营、营销等诸多费用,尤其目前柔宇科技的员工总数已经达到2200人之多,仅人员成本的支出就会让其承受很大的压力,而这也是OLED重资产的产业性质所定。

另外,在如此投入之后,柔宇科技并未如其对外宣称的成为OLED产业中的领头羊,反而是存有不小的差距。与此同时,OLED产业已经进入6代线的竞争,新对手(例如信利)正在进入,领先自己的对手则在计划扩充新的6代线,如果柔宇科技不能保证持续的投入, “一篙松劲退千寻”被后来者反超的几率要远远大于其成为领头羊的几率。

尽管如此,但柔宇科技如此“折叠”产业事实的浮夸宣传,自始至终总是给人一种非OLED产业颠覆者,而是借OLED谋求上市“赶海人”的形象。

评论