文丨初善投资

前几年流行的投资三要素:好行业、好公司、好价格,这两年提的人少了起来,原因大概是好公司的价格都涨起来了,像贵州茅台啊,中国平安啊,招商银行,估值跟以前比,高的一笔。如果还提好价格的话,肯定很难吸引韭菜接盘。

但是不得不说的是,好价格永远是获得超额收益的第一要素,与高成长性并列投资中最重要的两件事。

上周,初善君刚刚分享了隐形冠军系列和周期型成长股逻辑系列,今天继续干货,讲讲几家隐形冠军的现状,并且顺便聊聊,究竟什么是好价格。

1、安迪苏

安迪苏:主营产品为蛋氨酸,为动物营养添加剂,公司蛋氨酸产能49万吨,全球产能占比27%,目前国内第一,全球第二,计划2022年产能达到67万吨,。公司2018年营收为114.18亿元,净利润为12.16亿元,过去三年平均ROE为11.4%。

初善君点评:一是行业规模有限,按照20元每KG,有效产量200万吨,市场规模也就400亿,实际空间更小。

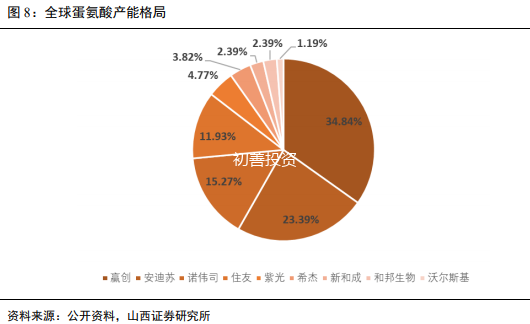

截止2019年底,全球主要蛋氨酸生产商总产能达到约210万吨,其中赢创产能最大,达到了73万吨,安迪苏和诺伟司紧随其后,分别排名第二与第三,CR3达到74%,产能集中度高。

二是业绩弹性较大,2019年蛋氨酸毛利24亿,毛利率30%,2015年高点时,毛利率约52%,假如按照高点,公司的毛利和利润可以翻倍,甚至翻两倍,但是根据现有经验来看,除非发生不可抗力事件,否则周期性将大幅减弱。

二是业绩弹性较大,2019年蛋氨酸毛利24亿,毛利率30%,2015年高点时,毛利率约52%,假如按照高点,公司的毛利和利润可以翻倍,甚至翻两倍,但是根据现有经验来看,除非发生不可抗力事件,否则周期性将大幅减弱。

三是公司新增产能需要在2022年投产,今明两年无大量新增产能。

四是现在基本位于周期底部。从需求看,根据公司内部预测来看全球蛋氨酸市场需求每年以5-6%的速度增长。由于中国/亚洲非洲猪瘟的影响,我们注意到市场需求额外增长了1-2%。从供应来看,竞争对手宣告的新增产能在遭遇一些延误后,自2015年年中起最终向市场释放。这使得公司的蛋氨酸业务在经历过2015年这个特殊的年头之后(2015年毛利率非常高),如公司管理层预期进入了较为严峻的市场竞争环境中。

此外,新和成来势汹汹,现有产能5万吨,25万吨蛋氨酸项目正在建设,其中的10万吨生产线预计2020年上半年建设完成并试车。

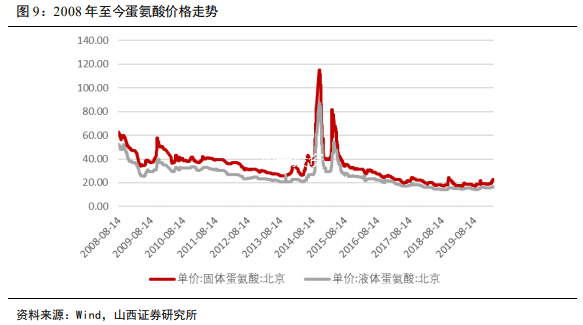

历史:国内蛋氨酸价格在2014年至2015年曾出现过两次大幅波动,第一轮上涨是由于国内蛋氨酸厂家受环保影响停产,同时国内蛋氨酸需求提升,促使固体蛋氨酸价格一度飙升至近120元/千克,在增加蛋氨酸进口量后价格迅速回落;第二轮涨价主要是由于进口到港延迟,供给不足,随着主要供应商产能投放,价格回落,此后随着供应商产能的陆续投放,价格持续走弱;2018年11月,多家蛋氨酸生产商宣布不可抗力或停产检修,固体蛋氨酸价格再次出现小幅波动。目前蛋氨酸的价格仍然处于相对历史低位,但已从2020年1月下旬开始出现抬头向上的趋势。

公司目前市值约300亿,19年年初高毅资产大量买入后有一波行情,近五年股价波动区间很小。要是能跌到150-170亿,将出现黄金坑。

公司目前市值约300亿,19年年初高毅资产大量买入后有一波行情,近五年股价波动区间很小。要是能跌到150-170亿,将出现黄金坑。

此外,公司有息负债几乎为零,负债率极低,都是应付账款等经营性负债,股价能否下跌只能期待奇迹了。

关注度:☆☆

2、龙蟒佰利

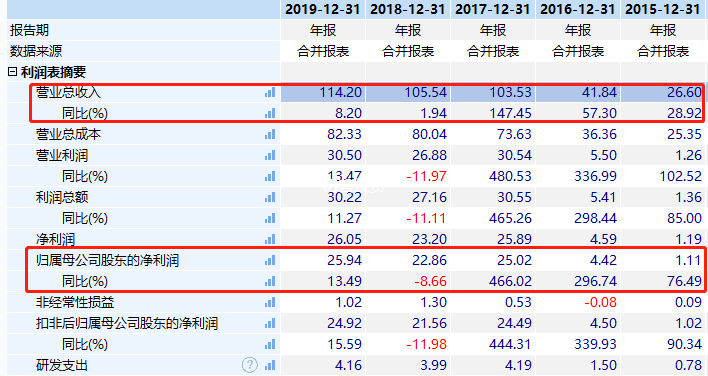

龙蟒佰利:主营产品为钛白粉,2018年钛白粉产能65万吨,目前国内第一,全球第四,产量62.7万吨,占全国总产量的21%。公司计划2020年产能达到100万吨。2018年营收为105.54亿元,净利润为23.2亿元,过去三年平均ROE为15.05%。

初善君点评:一是行业规模不大,是个小众行业。按照公司20%的市占率推算,国内市场份额只有435亿,考虑到还有出口,实际市场空间并不高。

二是业绩弹性不错。2019年实现营业收入114亿元,同比增长8%,实现归母净利润26亿元,同比增长13%。归母净利润比2017年高一丢丢,依然历史新高。

三是公司成长性不错。还有三个项目支撑公司的未来发展,一是20万吨/年氯化钛白项目,2019年已竣工投产,预计2020年能带来较大的收入增量。二是转型,包括投资建设50万吨攀西钛精矿升级转化氯化钛渣创新工程建设项目、投资建设年产3万吨高端钛合金新材料项目,未来发展值得期待。

三是公司成长性不错。还有三个项目支撑公司的未来发展,一是20万吨/年氯化钛白项目,2019年已竣工投产,预计2020年能带来较大的收入增量。二是转型,包括投资建设50万吨攀西钛精矿升级转化氯化钛渣创新工程建设项目、投资建设年产3万吨高端钛合金新材料项目,未来发展值得期待。

四是2019年产业链处于景气度较好的时期,2020年还在继续上行,但是个人觉得持续性有待观察。

关注度:☆☆

3、华鲁恒升

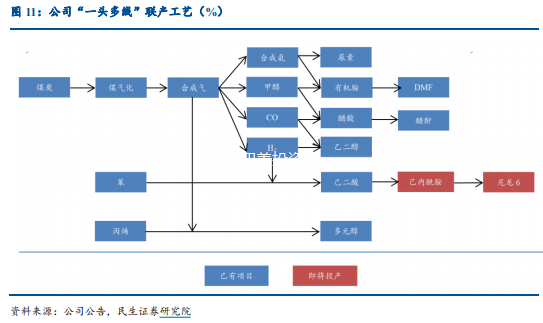

公司是我国煤化工行业的代表性企业,产非常复杂,看的初善君头疼,一再想放弃。

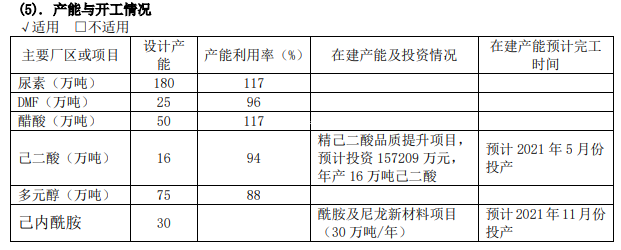

其实简单来看,就是把煤炭变成各种产品,属于相关性多元化,或者公司自己的称谓:一联多产,公司的优势就是成本够低。目前公司已形成了180万吨尿素,25万吨DMF、50万吨醋酸、16万吨己二酸、20万吨丁辛醇和50万吨乙二醇等一头多尾的产业布局。未来还计划建设30万吨己内酰胺并配套下游切片、16万吨精品己二酸,以及其他绿色化工新材料项目。

初善君点评:一是行业空间较大,因为产品线太多了,但是主要产品市占率均不高。2019年,公司肥料产量281万吨,约占山东省的30%左右,省内排名第二位;公司是全球最大的DMF制造企业,2018年产量38万吨,占比约50%;醋酸产量63万吨,国内市占率8%左右;己二酸产量33万吨,国内市占率20%左右;多元醇产量66万吨,市占率约5%。

初善君点评:一是行业空间较大,因为产品线太多了,但是主要产品市占率均不高。2019年,公司肥料产量281万吨,约占山东省的30%左右,省内排名第二位;公司是全球最大的DMF制造企业,2018年产量38万吨,占比约50%;醋酸产量63万吨,国内市占率8%左右;己二酸产量33万吨,国内市占率20%左右;多元醇产量66万吨,市占率约5%。

二是公司可以调节相关产品的产量,好处就是啥赚钱多生产啥,坏处就是公司的周期性大大降低。换言之,公司弹性相对较弱,但是更稳定了。2019年公司归母净利润24.5亿元,同比下滑了19%。

三是成长性还可以。公司新增的16万吨己二酸、酰胺及尼龙项目预计2021年投产。但是2020年公司的成长性要全靠产品涨价了,如果会涨价的话。要知道,公司自己预计2020年实现销售收入147亿元,几乎没有增长。

四是公司主要产品景气度都在相对低位,化肥处在高位,要是在2021年迎来双击倒是个很好的投资机会。

四是公司主要产品景气度都在相对低位,化肥处在高位,要是在2021年迎来双击倒是个很好的投资机会。

五是公司市值254亿元,PB1.79倍。曾经在2016年至2018年涨过2倍,当时就是受益于产量投产、产品价格上涨带来的双击,2019年也有翻倍的股价表现。整体看,股价周期性更大。所以黄金坑是1倍PB左右的价格,140-160亿之间,股价需下跌40%左右,期待黄金坑的出现(原油暴跌不知道能不能带来机会)。

关注度:☆☆☆

4、阳谷华泰

阳谷华泰:阳谷华泰所在化工子行业为橡胶助剂,主营产品为防焦剂CTP。公司是国内橡胶助剂龙头,2018防焦剂CTP产能2万吨,全球市场份额占比为60%。公司2018年营收为20.82亿元,净利润为3.67亿元,过去三年平均ROE为26.50%。

初善君点评:一是行业空间有限,估计也就是200-300亿元左右。公司产品现有年总产能约16万吨,主要包括标准橡胶化学品、预分散橡胶化学品、不溶性硫黄、加工助剂、橡胶防护蜡、树脂类等六大产品体系,是中国橡胶助剂产品序列最齐全的供应商之一。

二是业绩弹性较大。2019年归母净利润同比下滑超50%,只有1.84亿元。去年毛利率39%,今年直邮8%。

三是成长性还不错。公司近两年在原有橡胶助剂基础上,开发了连续法不溶性硫黄、特种橡胶助剂等产品,不溶性硫黄于2020年1月开始投产。19年12月,公司公告拟投产9万吨高性能橡胶助剂,建设期1.5年,预计该项目年均利润2.98亿元,新产品是对公司现有产能的补充,能进一步提升企业实力。

四是主要产品价格维持低位。受国际贸易摩擦及橡胶助剂下游汽车与轮胎行业需求下行趋势的影响,从18年4月开始,橡胶助剂产品价格开始下行,根据卓创数据,促进剂CZ从3.2万元/吨下滑至20年1月的1.82万元/吨左右,促进剂NS从4.1万元/吨下滑至20年1月的2.08万元/吨,促进剂中间体M从2.4万元/吨下滑至20年1月的1.25万元/吨。不过当前公司产品价格已位于历史底部,下行风险小。

五是公司市值约32亿元,近两年股价腰斩,很有吸引力哦。如果产品价格上行,公司盈利上限接近4-5亿元,市值空间约60-100亿。

才发现,写着写着。公司股价涨停了。

关注度:☆☆☆☆

这是初善君第一批成长型周期的跟踪,初善君给出的黄金坑就是好价格,也是能获取超额收益的价格。

有朋友会说了,这种价格万一达不到呢,岂不是就没有投资机会了。当然,你可以降低收益预期,那么黄金坑价格就可以提高了,又或者可以搞个分步购买计划,就不会错过了。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论