记者 |

注册制下,又有中介机构因未勤勉尽责被罚。

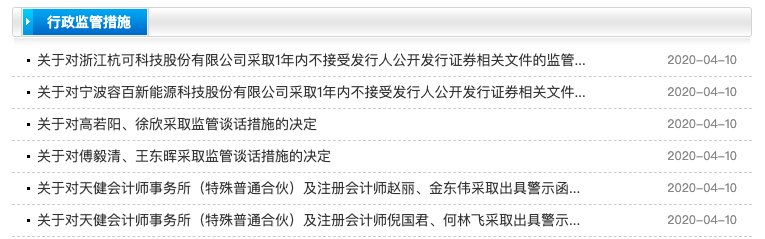

4月12日晚间,因招股书未充分信息披露,科创板上市公司杭可科技和容百科技同时收到了证监会处罚。证监会决定对上述2家公司采取1年内不接受发行人公开发行证券相关文件的行政监督管理措施,相关的4位保荐代表人也被采取了监管谈话的措施。

此次杭可科技和容百科技被罚,均与下游企业比克动力“爆雷”有关。

2019年末,受下游企业众泰汽未付货款的影响,从事锂离子电池及电动汽车研发、生产、销售的比克动力曝出债务危机。而按照招股书数据,比克动力为杭可科技第二大客户,销售额占应收7.44%;为容百科技第二大客户,销售额占应收12.07%。大客户“爆雷”,两家上游企业也难以幸免。

按照证监会的说法,容百科技未充分披露比克动力信用风险大幅增加情况,公司于2019年7月1日起将比克动力信用额度调整为0,但招股说明书(签署日为7月16日)中未披露该事项并充分提示风险。同时,公司也未披露比克动力“回款”的实质为以自身开具商业承兑汇票偿还逾期应收账款。

杭可科技则未披露比克动力暂停执行合同情况及可能由此导致的存货跌价准备的风险、相关预付款披露有误。也未披露比克动力应收票据到期无法承兑的情况。

基于上述信披方面的违规事实,证监会决定对容百科技和杭可科技采取1年内不接受发行人公开发行证券相关文件的行政监督管理措施。

由于上述信披违规事项发生在招股书披露阶段,负责杭可科技IPO项目的国信证券两名保荐代表人和负责容百科技的中信证券两名保荐代表人被认定未勤勉尽责,对发行人合同执行或客户信用风险、应收票据兑付或回收等情况核查不充分,最终被采取了监管谈话的措施。

而负责两家公司IPO阶段的会计事务所——天健会计师事务所涉事的四名注册会计师也被证监会出具了警示函。

实际上自试点注册制的科创板运行以来,因科创板保荐业务吃罚单的中介机构并不在少数。

早在去年7月科创板正式开市前,中金公司就因在保荐代表人业务管理、保荐业务内部质量控制等方面存在薄弱环节,被上交所采取了书面警示的监管措施。同样在去年7月,中信证券及两名相关保荐代表人因擅改招股书被罚,中信证券被责令对公司内控制度存在的问题进行整改。

去年10月科创板申报公司恒安嘉新被否一事,也将保荐券商中信建投牵扯了出来。监管层认定中信建投未能勤勉尽责地履行保荐义务,并对其出具了警示函。

就在今年4月,上交所又对前期4家现场督导项目中发现的保荐代表人、签字会计师和签字律师核查工作不到位等问题进行了梳理,并依据相关规则集中实施自律监管。

不难看出,在信息披露为核心的注册制下,监管层对上市公司及其中介机构的信披要求又提升到了新的高度,而“压实中介机构责任”的声音也一直不绝于耳。

2019年7月,证监会、发改委、央行等八部委联合发布文件,对科创板试点注册制中做假账说假话的行为进行联合惩戒。其中将发行人及中介机构相关负责人均列为惩戒对象。各类科创板相关制度规定中,也均单独为“压实中介机构责任”明列了专章。

“中介机构从业人员未依法勤勉尽责,也是间接纵容或致使有关违法后果发生的重要原因”。证监会相关负责人此前在回答记者提问时表示。

评论