记者| 苗艺伟

继4月10日收到交易所年报关注函后,拉卡拉(300773.SZ)于5月8日晚再次收到了深交所对一季度财报的关注函。

“第三方支付第一股” 为何接连遭到深交所的质疑?

两次关注函中,深交所对拉卡拉的财报提出的主要质疑包括:

第一,上市仅一年,为何在活跃商户等核心财务数据下滑严重的情况下,净利润数据反而依然增长?

第二,与消费金融相关的小额贷款业务、引流服务、以及金融科技服务是否合规;

第三,用上市公司21亿元现金收购深圳众赢和广州众赢两家贷款业务相关的公司是否涉及监管套利、是否损害上市公司利益等。

支付主业活跃商户骤降200万

拉卡拉发布的2019年报显示,公司去年实现营业总收入48.99亿元,同比下滑13.73%;实现归属于上市公司股东的净利润8.06亿元,比上年同期增长34.45%。

虽然净利润数据外表相当靓丽,但深交所却在最新关注函里戳中了拉卡拉核心业务数据——活跃商户数量大幅下滑的“里子”。

在长达23页的第二封回复函中,拉卡拉表示,支付业务收入同比下降情况的确存在。这主要是由于2019年收单交易金额同比下降11.03%,以及活跃商户数同比下降 15.71%,减少了超过200万活跃商户,造成2019年全年支付业务收入相应同比下降16.74%。今年一季报数据也显示,拉卡拉的支付业务下降还在加速:2020年第一季度, 营收为 10.56亿元,同比下滑19.57%。

此外,2019年和2020年一季度期间营收下降,而净利润不降反增也引发交易所关注。

拉卡拉对此表示,2020 年一季度公司收入有所下降是年初突发的新冠疫情所致,净利润没有下降还略有增加,主要是疫情期间公司基本停止了广告宣传及市场推广活动、减少了近1亿元的市场推广费用。

拉卡拉2019年的销售费用下降超过4亿元,拉卡拉在年度报告中披露,减少的销售费用主要是广告宣传与市场推广费,但与此同时,拉卡拉在销售相关的人工成本、会议等其他方面的开支总体呈现不同程度的上升。

贷款业务大打合规“擦边球”

在两次深交所问询中,无论是拉卡拉收购的两家贷款公司——广州众赢(拉卡拉小贷)和深圳众赢,以及为拉卡拉通过自身资源为其他贷款公司引流业务合规性,都成为监管关注重点。

界面新闻记者发现,广州拉卡拉小贷公司的贷款利率控制在36% ,即国家规定的民间贷款利率最高利率。然而,在贷款利率计算方式上,拉卡拉却通过用年化利率(APR)的方式进行计算,而非使用银行等金融机构的IRR (内部收益率)的计算贷款利率,通过提前收取保证金等砍头息,造成放款金额与实际到账金额并不一致,实际IRR利率远超36%,而遭到众多投诉。

此外,聚投诉网站还显示,拉卡拉小贷及其第三方催收外包公司也频频通过联系逾期借款人的通讯录名单,进行威胁施压,也明显属于违规催收行为。

2020年一季度,拉卡拉在主营业务收入不断下滑、呈现疲软之态的同时,金融科技业务,例如贷款引流服务等却在2020年一季度实现了同比557.17%的收入增长,这种超高速增长的贷款引流业务也引起了深交所对其业务合规性的质疑。

拉卡拉在回复函中首次披露,2019年的贷款引流服务收入为6392万元。引流合作方包括:重庆蚂蚁小贷、广州拉卡拉小贷,以及两家美股上市P2P平台:小赢科技和你我贷。

拉卡拉的保荐机构却认为,拉卡拉的贷款引流业务、理财交易服务、发卡推广服务和系统和解决方案输出服务等,经营模式均合规。

净资产收购涉及监管套利?

在今年4月10日的关注函中,深交所指出,用21亿元上市公司现金收购深圳众赢和广州众赢是否存在监管套利、是否有损上市公司利益。

据界面新闻了解,广州众赢、深圳众赢均注册成立于2016年,在拉卡拉准备上市前夕,为筹备支付业务独立IPO、规避互联网金融业务的监管风险,拉卡拉以净资产作为定价依据,在2016年底将迅猛增长的互金业务剥离,为上市铺路。彼时,剥离的业务资产即包括广州拉卡拉小贷、深圳众赢、广州众赢等10家全资或控股子公司股权,打包交易价格为14.44亿。

然而,在上市不到一年内,拉卡拉却把两家公司再次以“净资产定价方式” 收购回来,并称“收购有利于上市公司提升核心竞争力,会产生良好的协同效应”,简而言之,拉卡拉表示:这桩收购案是一桩价格相当公允且有利于上市公司的买卖。

但实际上,收购价值高达19亿元的小贷公司广州众赢的“净资产” 却存在重大疑问。

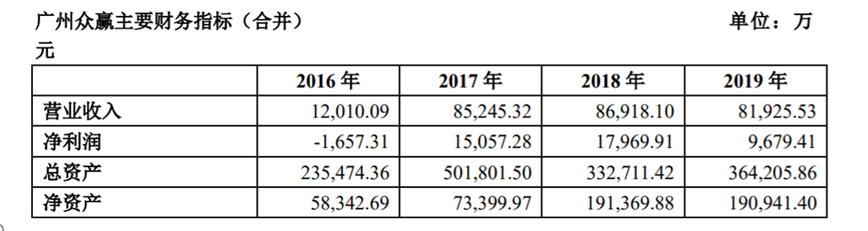

从财报上看,广州众赢(拉卡拉小贷)在2017年营收迅速做大近八倍,此后连续三年营收基本放缓,增收乏力;净利润方面,2019年同比大幅缩水近一半,不可避免地遭到互金行业整体坏账率飙升的影响。

值得注意的是,净资产规模受到坏账计提标准的影响,广州众赢的制定的坏账标准仍不明确,对于广州众赢真正的资产质量需要慎重评估。

2020年一季度,已经发布的消金上市公司财报显示,整个消费金融行业的坏账再次大幅攀升,信贷资产质量下滑明显,广州众赢的今年的业绩存在很大的不确定性。

资本游戏如何过关?

自2019年4月25日,拉卡拉以A股支付第一股概念在创业板上市至今已满一年,今年2月,拉卡拉股价一度达到84元/股的最高值,市值也达到400亿元。在上市之初,这家公司合计持有拉卡拉55.04%股份的主要股东均承诺,自发行人股票上市之日起36个月内自愿锁定所持股份。

在首年财报发布后,拉卡拉公告将向全体股东每10股派发现金股利人民币20元(含税),同时以资本公积金向全体股东每10股转增10股。根据利润分配预案,拉卡拉将向全体股东分红的合计金额高达8亿元,几乎是过去一年拉卡拉所获得的全部净利润,这种操作被业内称之为“清仓式”分红,引发较大争议。根据持股计算,拉卡拉董事长孙陶然的分红一项将拿到5.25亿元现金。

此外,上述收购广州众赢和深圳众赢的并购案总耗资金额也超过21亿,根据2019年末28亿现金测算,这两项动作实施后完成以后,将可能在短时期内对拉卡拉的现金流构成严重冲击。

一方面,拉卡拉的主要股东“自愿”锁定长达3年的持股期限,以示对公司发展充满信心,而另一面,拉卡拉上市短短一年里,便进行了收购关联公司和大手笔分红的动作,不免有套现之嫌。

连收关注函的拉卡拉在这场危险的资本游戏中能否安然过关?

评论