文|鲸商 范向东

国内疫情已至尾声,但国际疫情还没有结束,外国网络上关于抢购卫生纸的段子仍然层出不穷,平日常见的卫生纸已在成为一个网络流行符号。

卫生纸体积大且价格低廉,易于保存,疫情解除也不会浪费,给隔离在家的老外强烈的安全感。更关键的是,生活用纸没有替代品,已成为维持现代人个人卫生的底线。

疫情让卫生类消费品得到格外重视,例如曾在湖北抗疫一线成为奢侈品的卫生巾,开个脑洞想长远一点,疫情期间居家隔离可能带来一个小的生育潮,纸尿裤市场说不定会有一轮爆发。

事实上,生活用纸和卫生巾、纸尿裤这两类吸收性卫生用品密不可分,在多方面都有很高的重合度,此类快消品巨头基本都会坚持生活用纸和卫生用品的协同发展,例如金佰利(代码:KMB)。

接下来,我们以国内快消品头部上市公司代表恒安(HK:01044,当前市值约780亿港币),作为案例去切入,透析国内卫生快消品赛道的发展状况。

“三只脚”走路

改革开放之前以及初期,绝大部分中国女性都还不知道卫生巾为何物,经济条件稍好的女性也只能使用卫生带。但当时卫生巾在欧美国家早已风靡普及,于是在1985年,察觉到商机的恒安开启卫生巾创业。

1986年,借助电视机广告,恒安集团的“安乐”牌卫生巾获得了空前的成功。在1992年,恒安迎来创业后的鼎盛时期,在本土(尤其是一、二级以下的城市)竞争中取胜于国际品牌,公司产品占据了全国40%的市场。

彼时宝洁、强生等跨国公司都来到国内淘金,在一线城市扎根,恒安则凭借本土优势,数以千计的销售员用走街串巷用的原始方法,在非一线城市构建出庞大的销售渠道。在那个需求远大于供给、渠道为王的年代,恒安对终端资源的把持力度令竞争对手望而止步。

随后恒安分别于1996、1997年进军纸尿裤、生活用纸行业,完成三个品类的布局。恒安的国际同行金佰利也同样是覆盖资金、卫生巾和纸尿布三品类协同运作,降低毛利率对原材料价格的敏感度,发挥规模效应,并在物流、分销网络上与卫生巾产品形成共享优势。

三大品类都是典型快速消费品,消费人群基数大,使用频次较高,更关键的是需求刚性。另外在购买人群上也有极强的相似性,很大程度上,女性作为家庭采购者的角色,会做三类产品的统一购买。在KA渠道成为主流后,三大品类的目标客户群与销售渠道重合度进一步提高。

在这三个品类之外,恒安还曾涉足食品继续做多元化布局,涉足过食品、化妆品、药品等。例如在2008年收购亲亲食品,但零食行业的竞争远比个护激烈,最终在2016年分拆宣告多元化失败,逐渐回归主业。

近30年的深耕和积累,在生活用纸领域,恒安有心相印、品诺等知名品牌;在卫生巾领域有七度空间、安尔乐、安乐、新呼吸;在纸尿裤和母婴护理领域,有安儿乐、朵娅等。此外,恒安还大举发展护肤、洗衣等居家用品。

总体上,恒安旗下主营产品具备高频次快速消费的特性,市场需求稳定,具备抵抗通货膨胀的能力并且与经济周期关联性较弱,目前其卫生巾、纸巾业务市占率均属国内第一。

发展至今,恒安的业绩已非常平稳,2019年实现收入224.93亿元,同比增9.6%;公司权益持有人应占利润39.08亿元,同比增长2.84%。受到海外快消品牌入华后,年轻化产品升级的竞争压力增大,其整体增长遇到一定瓶颈。

分业务看,2019年内,恒安的卫生巾业务收入为64.87亿元,纸尿裤业务收入14.39亿元,纸巾业务收入114.87亿元,其他业务收入30.8亿元。其中,其他业务收入主要包括马来西亚皇城集团收入、声科集团收入及原材料贸易业务收入。

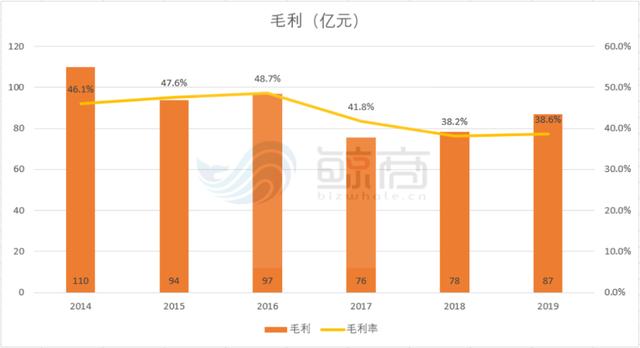

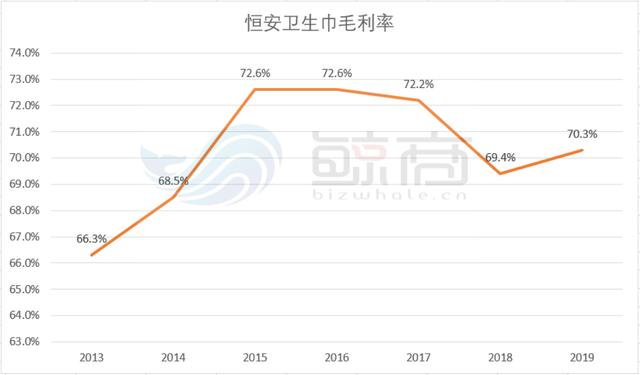

不过最近几年,恒安的毛利率持续下滑,主要是由于纸巾业务的毛利率下滑导致。三大业务中,恒安卫生巾毛利率最高,其次是纸尿裤,最后是纸巾,这跟恒安自身的竞争力以及行业属性有关。

纸巾已打不起“价格战”

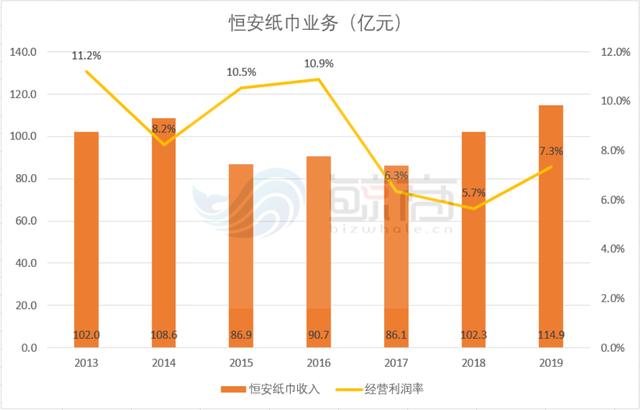

纸巾业务是恒安最大的收入来源,2019年其纸巾营收114.9亿元,占集团整体收入的47.6%。恒安纸巾业务最出名的当数创建于1997年的心相印品牌,以及高端生活用纸品牌品诺。

生活用纸是纸类中重要品种之一,包括卫生纸、面巾纸、厨房用纸和湿纸巾等,主要用于日常生活。因其刚需消费属性,生活用纸的市场需求和毛利水平明显优于其他纸种,近年来竞争愈发激烈。

首先是不少大型造纸企业加入生活用纸战局,中小产能公司则在2016年前后通过拼多多渠道以低价杀入市场。此外2019年,日本各造纸企业纷纷开始增产,以获取中国的卫生纸等家庭生活用纸需求。

总体上,国内生活用纸产能供过于求,有溢价能力的头部品牌会逐渐淘汰落后产能。

国内纸巾业务有四大天王之称,分别是港股上市的恒安国际、维达国际,A股上市的中顺洁柔,以及金红叶。

统一比较2018年数据,恒安纸巾业务毛利率为22.5%(2019年为27.70%),维达纸巾业务毛利率为27,6%(2019年为31.4%),中顺洁柔毛利率为34.6%。

普通纸巾同质化程度高,消费者品牌忠诚度低,注定了价格不可能太高,而纸浆占生产成本的50%~60%,纸浆价格波动对纸巾公司的影响非常大,又要求纸巾价格不能太低。所以恒安、维达、中顺洁柔等大厂商基本不打价格战。

回到恒安,2019年恒安纸巾业务毛利率有明显回升,主要得益于纸浆价格的下降。由于原材料木浆价格大幅下降,生活用纸企业原纸出厂价格随之回落,但纸价回落幅度小于浆价,使纸企毛利率得以改善。恒安预计2020年纸巾毛利率将继续改善回升。

这是一个很稳定的市场,现在头部生活用纸企业的竞争主要在两块:一是拓宽渠道增加销售规模,二是产品迭代以及做高产品附加值。

从零售市场的趋势看,2019年,乳霜纸、棉柔巾、易冲散型卫生纸等突出使用功能性和具有个性化包装的产品市场进一步增长,迎合消费者关注自身健康和天然环保的诉求而开发的本色纸等新品也继续不断涌现。

总体上,纸巾终端市场产品零售价格平稳,常规产品促销力度加大,高附加值新品是推动纸巾价格上涨的主力,企业盈利空间也取决于新品的成功与否。

总之纸巾行业进入门槛不高,使得国内纸巾行业集中度还比较低,但伴随国人收入提升以及对健康要求的提高,未来趋势肯定是品牌纸巾的市占率提升。

卫生巾洗牌,高毛利保平安

中国的卫生巾市场经历了近30年的从无到有的快速增长。

卫生巾产品在80年代开始引入中国时的渗透率只有2%,90年代以后外资企业开始大量进入中国市场,引入先进的设备和技术,国内生产厂家迅速增加,市场渗透率提升至50%。

2010年以后本土企业迅速壮大,竞争加剧,行业逐渐集中,几大品牌商品分食了主流市场,目前国内卫生巾市场渗透率已提高到100%。

作为中国最早进入卫生巾市场的企业之一,恒安是国内卫生巾普及大潮的推动者和受益者。2019年恒安卫生巾业务营收64.9亿元,占集团总营收的33.4%,虽然体量不如纸巾业务,但卫生巾业务是恒安最大的利润来源。

产品端来看,恒安旗下拥有七度空间、SPACE7、安尔乐及安乐等多个品牌系列,产品分别定位高中低端、少女、成熟女性等各个消费群体。随着消费升级以及线上消费的增长,恒安的卫生巾产品面临着更多的国内外品牌的激烈竞争。

据Euromonitor统计数据,2019年卫生巾十大品牌,恒安旗下七度空间、安尔乐均上榜,且七度空间居国内卫生巾市场占有率第一位,主要竞争对手是背靠日本尤妮佳的苏菲,以及宝洁旗下的护舒宝。

在市场竞争异常激烈态势下,恒安卫生巾的毛利率并没有下降,反而从去年同期的69.30%上升至70.30%,几乎比同行高出30个百分点。恒安表示,主要是因为高档产品的占比有所抬升,并且成本端的石化原材料价格保持稳定,这也侧面反映恒安卫生巾渠道端竞争力、成本端议价力的强势。

作为老牌企业,恒安在中国发展最早,全国线下的网络布局也最全面。尤其是在三四线以及更广阔的低线城市,恒安的产品(尤其七度空间)的占比有着绝对的领先优势。不过恒安在电商渠道的布局略有滞后,这是恒安的短板也是机遇,例如尤妮佳的电商渠道近40%,旗下的苏菲就是通过电商渠道获得了快速的发展。

在卫生巾业务方面,恒安依然是做产品、渠道的双向开拓。产品方面一是通过一系列热门综艺营销提升品牌对年轻消费者的影响力,并发展卫生巾之外的女性健康护理产品,例如睡裤、卸妆棉、面膜等,二是加大高端产品Space 7系列的推广力度,持续抬高其高端市场份额。

渠道方面,恒安提高直接销售至终端门店的比例并加强与阿里零售通、京东新通路等新销售模式的合作来扩大对终端门店的覆盖。

当前卫生巾市场的增长主要来自于使用频次的增加以及产品的细分和升级,未来国内卫生巾市场集中度提升空间非常大,头部品牌市占率提升是大势所趋。

纸尿裤,海外品牌口里夺食

国内纸尿裤市场集中度较高,但恒安等本土品牌竞争力不强,主要是国际品牌称霸。这跟婴儿用品的属性有关,消费者忠诚度较高且价格敏感度低,由于某些劣质母婴产品带来的恶劣影响,头部国际品牌更受妈妈们的青睐,例如宝洁、金伯利、花王和尤妮佳。

可以预见未来很长一段时间,国际品牌会继续称霸国内纸尿裤市场,本土品牌还将继续被妈妈们冷落。

受国内新生儿人口数量下降以及国外大牌产品冲击,恒安国际纸尿裤业务不瘟不火,销售近年来处于负向增长,2019年其纸尿裤业务营收14.4亿元。纸尿裤业务营收只占到恒安总营收的1%,未来情况主要看其能否跟随主流市场。

近几年母婴产品的渠道发生了转移,线上渠道以及母婴店渠道开始分割KA渠道的销售市场,两类新渠道都算不上恒安的强势渠道,给恒安纸尿裤的销售带来了一些影响。

不过国内纸尿裤市场渗透率(2018年63.9%)仍低于发达国家,尤其是低线城市消费量还比较低,仍有很大的增长空间。

另外国内人口老龄化趋势持续,成人纸尿裤的市场潜力亟待挖掘。2019年,恒安的加强纸尿裤电商的布局,并发力高档产品和成人纸尿裤业务,有效收窄了纸尿裤的销售跌幅。

在三大业务之外,恒安主要布局家居用品,先后收购了马来西亚皇城、声科,虽然其他业务给恒安带来的营收增长非常小,还会拖累整体毛利率,但值得注意的是这两家公司在海外的渠道价值,未来有助于恒安产品走向世界。

案例总结

作为一家日用消费品公司,恒安主营业务的市场需求足够稳定,并已经形成了较强的品牌号召力以及规模护城河。

但目前所处的三大行业国内外品牌竞相进入,国内消费升级的趋势也加剧了产品的迭代速度,恒安并非高枕无忧,特别是面对年轻人/年轻父母市场,对产品的要求日益提升。

恒安在线下渠道的广泛覆盖仍然具有优势,但在线上渠道的布局较缓慢,这是风险也是机遇。目前恒安在持续优化“阿米巴”大平台、小团队的经营模式,制定更适合不同地域、渠道的销售策略和产品组合,提升销售和运营效率。

产品方面,高端产品提升附加值是趋势,但很明显原材料成本以及制造技术决定了恒安的毛利率的底线,恒安应该继续巩固其领先的优势。

评论