文|全球财说 王莉

近日,华夏银行东北地区两家支行因为信用数据、信用报告等方面管理问题被央行分别处罚21万元和9万元。

作为一家全国性股份制银行,华夏银行现在正面临被地方银行赶超的危机。近期,该行发布了2019年财报,但亮点并不多,反而还有隐忧。

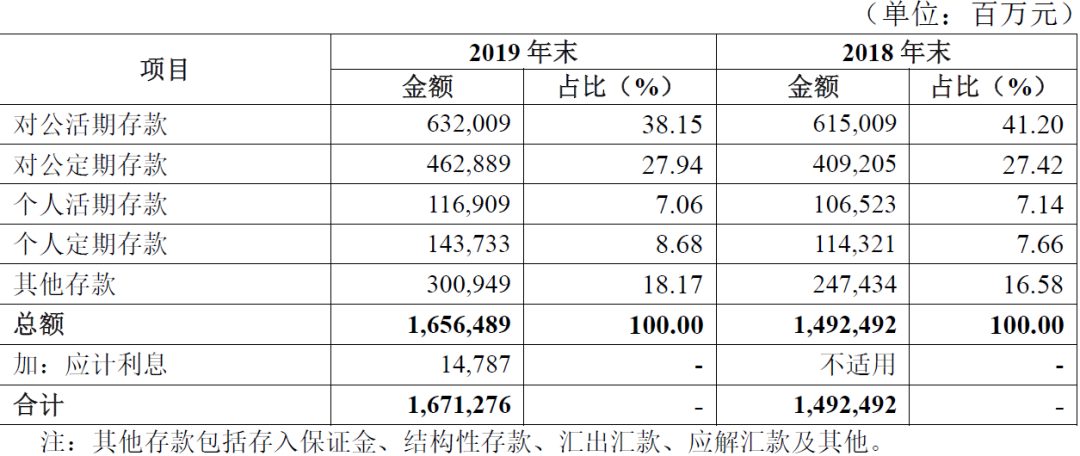

《全球财说》发现,华夏银行在零售端拓展能力偏弱,尤其是揽存能力,该行存款主要倚仗的还是对公存款,也就是企业客户的鼎力支持,个人存款在存款中的占比甚至还不如“其他”这个科目高。资产质量方面风险仍然未能释放,虽然不良贷款率微降,但不良贷款余额在上升,且不良贷款率微降或是因为呆账核销大增导致,另外该行2019年新增逾期增多,意味着未来不良风险或还将加大。

存款过度依赖企业

华夏银行2019年业绩表现不温不火。

2019年,华夏银行实现营业收入847.34亿元,同比增长17.32%;归属于上市公司股东的净利润219.05亿元,同比增长5.04%;归属于上市公司股东的扣除非经常性损益的净利润218.56亿元,同比增长5.04%。

不过该行有多个盈利能力指标下降。财报显示,该行2019年加权平均净资产收益率、扣非后的加权平均净资产收益率、资产利润率和资本利润率同比均出现下滑,分别下降2.06个百分点、2.05个百分点、0.03个百分点和1.6个百分点。

利差2019年有所提高,但在行业中水平并不显眼。该行2019年净利差提高了0.3个百分点,净息差也提高了0.29个百分点。

营收结构中,利息净收入同比增长25.17%,非利息净收入下降2.49%。《全球财说》发现华夏银行利息净收入的增长主要是靠放贷规模的扩大以及金融投资规模和收益率的上升。而非利息净收入的下降主要是投资收益、汇兑损益和其他收益的下降。

从地区贡献度看,2019年华夏银行主要营收来源还是京津冀地区,值得注意的是西部地区的营业收入增长较快,2019年增幅为36.17%,距离中东部地区营业收入已经不远。营业利润方面,中东部地区和东北地区属于亏损地区,此外京津冀地区营业利润2019年同比也下降了42.31%。

另外,《全球财说》注意到华夏银行在个人揽存方面能力不强,存款过度依赖企业存款。2019年末华夏银行对公存款占比高达66.09%,对公存款中最高的是对公活期存款,占比为38.15%,也同时是各类存款中占比最高的一项。个人存款占比甚至还不及其他存款高,个人存款2019年占比仅为15.74%,其他存款占比为18.17%,其他存款包括存入保证金、结构性存款、汇出汇款、应解汇款及其他。

数据来源:2019年年报

华夏银行资本充足率2019年末尚且充足,不过核心一级资本充足率同比有所下降,下降了0.22个百分点,为9.25%,水平并不高。

拨备覆盖能力下降

华夏银行资产质量并未有明显改善。

2019年末,该行不良贷款余额342.37亿元,比上年末增加44.28 亿元;不良贷款率1.83%,比上年末下降0.02 个百分点。拨备覆盖率则进一步下滑,已经降至150%线以下,为141.92%,同比下降了16.67个百分点,意味着不良的拨备覆盖能力下滑,同时利润的调节空间也在缩小。

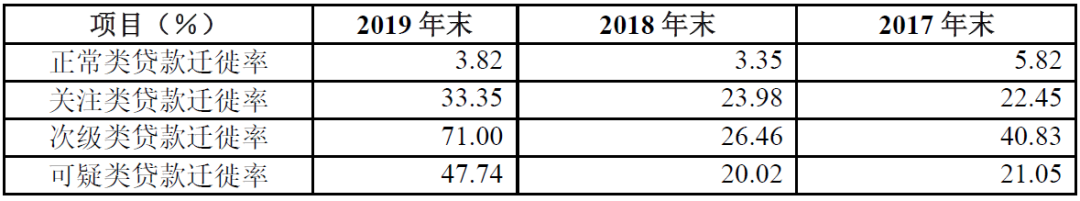

信用及其他资产减值损失2019年增长较多,同比增长了43.98%。其中增长最多的还是发放贷款及垫款,同比增长了44.95%,从侧面说明未来贷款资产质量风险仍未减轻。此外,华夏银行各类贷款迁徙率都在增长,进一步说明该行未来资产质量风险仍然不小。

数据来源:2019年年报

该行2019年逾期贷款下降,但是新增逾期在增多。截至报告期末,本集团逾期贷款余额411.67 亿元,比上年末减少139.50 亿元,比上年末下降1.22 个百分点。不过其中逾期1天至90天和逾期91天至360天的贷款在增加,意味着新增贷款增多。重组贷款也在增长,截至报告期末,本集团重组贷款账面余额6.86 亿元,比上年末增加4.13 亿元,比上年末上升0.02 个百分点。

值得注意的是,华夏银行2019年呆账核销掉357.85 亿元,远超2018年,2018年该行呆账核销了110.19亿元,或许这也是为什么拨备覆盖率下降的原因。

在资产质量风险尚未解除情况下,该行在风险管理方面仍未看到明显改善,今年以来该行收到罚单颇多。

开年的前三张罚单金额都超过了百万元。

1月2日,银保监会信息,华夏银行天津分行违规发放流动资金贷款;贷后管理不到位,部分信贷资金回流借款人转本行定期存款,被天津银保监局罚款合计100万元。

1月13日,中国人民银行杭州中心支行近日公布的行政处罚信息公示表(杭银处罚字〔2019〕36号)显示,华夏银行杭州分行因违反清算管理规定、违反账户管理规定、违反备付金管理规定等3宗违法行为,合计遭罚款157.2万元。

1月17日,银保监会官网披露,厦门银保监局对华夏银行厦门分行罚款670万元,责令该分行对直接负责的高级管理人员和其他直接责任人员给予纪律处分。处罚信息显示,华夏银行厦门分行受罚是因利用银行承兑汇票业务虚增存贷款业务规模、代付易结算业务开展不符合监管规定、普惠龙E贷款业务模式不符合监管规定。

除此之外,还有中国人民银行宁波市中心支行于1月20日对华夏银行处以罚款合计16万元。

3月3日,中国人民银行大连市中心支行对华夏银行处以罚款6万元;对该行2名主要负责人各处1万元罚款等。

4月1日,青岛银保监局对华夏银行两家支行分别处以30万罚款。青岛银保监局公告称,因流动资金贷款被挪用,对华夏银行青岛平度支行作出行政处罚,罚款30万元,对相关责任人刘小鹏给予警告;因贷后管理不到位导致信贷资金被挪用,对华夏银行青岛城阳支行作出行政处罚,罚款30万元,对相关责任人李康、李红涛给予警告。

4月16日,央行长春中心支行公告称,因存在越权查询个人信用数据库、个人信用报告管理不符合安全管理要求、未按规定创建异议处理用户、未按规定创建管理员用户、未按规定及时停用用户、管理员用户设置不符合安全管理要求以及未按规定制定用户口令制度并定期检查口令控制执行情况等多项违规行为,对华夏银行长春分行、吉林分行作出行政处罚,分别罚款21万元、9万元,对相关责任人韩维平、刘迪、崔颖慧分别罚款1万元。

综上合计,今年以来华夏银行收到罚单金额已经超千万。

评论