文|螳螂财经 黄安

近日,平安银行率先发布一季度业绩报告,相比2019年末,公司一季度的营业收入增加了16.8%,归属股东的净利润增加了14.8%。在普遍遭受疫情的打击下,平安银行仍然能够收获2位数的高增长。

图片来源:平安银行一季度报(单位:百万人民币)

疫情的变化对经济形势形成了挑战,短期内,对居民购房意愿、外出消费、休闲等活动产生阶段性负面影响。因此,按揭贷款及消费类信贷短期增长乏力似乎是情理之中的事情。第二家上市银行西安银行一季度营业收入同比仅增加3.55%。

有分析人士指出,疫情之前零售贷款占比高的银行更能有效应对近年来的利率风险,但是在疫情中批发零售行业企业受到冲击更大,因为零售的中小企业贷款、个人经营性贷款利率预计下降幅度更大,资产端收益率预期也在下调。平安银行以零售业务著称,但在这次疫情的表现还值得称赞,这样的成绩究竟是如何得来的?

一、稳利息,抓投资,平安银行还是要面临持续发展的难题

从业绩报告看,平安银行一季度利息净收入247.70亿元,同比增长19.2%,占到了营业收入的65%以上,这部分是一季度收入的压舱石。

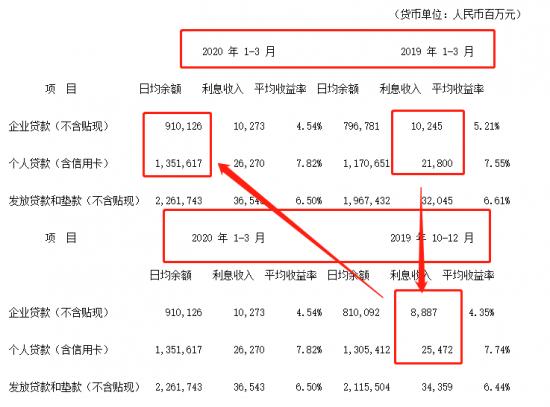

首先,放贷资本充足给了增收的基础保障。一方面,2019年下半年平安加大对资本补充;另一方面疫情的发展也使得国民储蓄意愿极大提高,网上甚至还出现了“报复性储蓄”的字眼。其次,更大规模的向企业发放贷款,可以看到一季度向企业发放的贷款大幅增加了11.4%,贴现操作更是增加了32.2%,而个人贷款仅增加不到1个百分点。最后,息差好于预期,一季度净息差季度环比仅降了2BPs至 2.6%,基本上算是没有变化。

图片来源:平安银行一季度报

在把握住主营利息收入的同时,另外一个明显的利润增量来自于投资收益。一季度投资收益达到了38亿,较去年同期增加了47.9%。主要原因是一季度货币政策维持宽松,平安加大了债券持仓。利息的下降,导致债券价格走高,因此公司债券投资收益增加明显。

图片来源:平安银行一季度报(单位:百万人民币)

但银行业的景气程度和经济状态是紧密相关的,由于银行业由于自身对风险的管理能力比较强,所以疫情的冲击短期内是难以看出来的,而一季度的成绩也不足以代表全年甚至更长的业绩走向。

一方面,由于一季度人员大多被束缚在家,所以疫情期间对中小银行冲击更大,而像平安银行这样的大银行具备完善的线上办公能力,随着人员复工复产,平安银行的这种优势也将会被冲淡。

另一方面,此次因为疫情,政府采取了较大的宽松措施,利率下行的比较快,因此平安银行投资债券获利比较多,但利率的下行是有限度的,社会趋稳,边际下行速度也会更慢,这种靠利率快速下行的收益并不稳定。

平安银行后续如何维持吸储能力,如何稳住息差,投资收益如何保持,如果不谋划更长远的发展路径,未来增长仍然艰难。

二、调整在即,学习前人经验自建生态

2016年以来,中央开始实施“三降一去一补”的战略,其中的“去杠杆”对银行和银行紧密相关的房地产行业影响极大,银行业承压陡然上升。2017年国内银行虽然依靠国家的强劲发展背景取得13%的净资产收益率,但也是降到了10年内的最低点;另外,近年来,拥有大量生态圈场景的互联网公司挑战传统银行的商业模式,导致中国传统银行长久以来的业务模式难以为继。

早在两年前麦肯锡咨询公司就指出传统银行具备金融级风控能力、低资金成本、强大的客户信任感、线下网点服务等独有优势,应抓布局生态圈战略的良机。然而生态圈的战略不仅仅是简单的数字化+对外合作。

2017年3月建行宣布与阿里建立战略合作,建行的初衷不过是想着依靠支付宝的流量掠夺其它银行的资源,但支付宝也不是一个愿意给别人当枪使的。随着平安、交通等全国大行的闻风而动,纷纷与支付宝建立合作关系,建行的“小算盘”也就落空了。继建行之后,中、农、工等银行也尝试和京东、腾讯和百度等巨头合作,但从效果来看双方只是无目的的空对空。

“螳螂财经”以为,四大行的尝试看似积极谋求转型,但实为带有“官家”气味的窃取思维,想不劳而货的直接借用别人的成熟生态。但每个公司有自己的发展战略和生态特点,不长久是必然,这也是四大行转型失败的根本原因。

实现生态圈的精髓是通过场景+金融的方式,服务于客户端到端的金融相关需求,银行自建符合自己战略的生态才会更有活力 。招行正是抓住了这一点,从摸着石头过河一路成为行业领路人。2016年招行在对公板块由混合经营变成分类经营,正式开启生态圈构筑。这一改革帮助资管业务提供源源不断的客户,而资管也“反哺”了其对公领域,由此形成一个相辅相成的“生态圈”。截至2016年底,招行理财业务资金余额达2.38万亿元,同比增长30.49%,列银行业第二。2018年“招商银行”与“掌上生活”App累计用户数达到1.48亿户,增长43%;

在“转型”的大潮流中,平安银行虽然是走在了后面,但有了“前人”探索的宝贵经验,转型的步子也就可以迈得更开。2018年平安正式提出打造生态圈战略目标,通过房、车、医疗健康、智慧城市和金融同业五大生态圈很好结合,使得平安零售业务发展有一个更优化的商业模式。

2020年一季度,平安银行零售以AI Bank为内核,持续构建零售开放银行生态,对用户、员工、合作伙伴的进行巧妙连接、赋能与融合,推动商业模式的全面革新。此次疫情中,平安银行通过“在家办”、免费疾病险领取等场景,一季度月均服务客户数较去年月均水平提升109.2%,AUM产品月成交额较去年月均水平提升95.0%。

另外,其平安口袋银行APP聚焦“金融+生活”线上流量平台布局。通过整合其自有及集团各类业务场景,推出新版“金融频道”,向客户提供一站式线上生活类服务。3月末,“在家办”专区日均页面浏览次数超200万次,互联网获客恢复率达到了143.2%。

应该说,此次业绩能够这么亮眼跟现在这个完整的生态圈有着密切的关系。自建生态已然小有成就,但疫情的出现也使得平安有了进一步的动作。

三、不良率分化明显,放弃零售重点进攻对公业务?

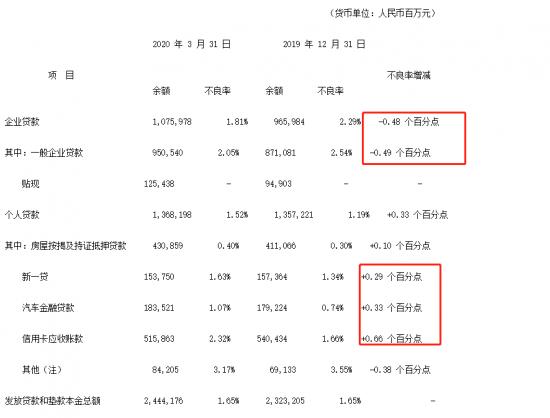

由于受新冠疫情导致的外部经济环境波动、消费需求收缩、居民收入下降等不利因素影响,银行风险资产自然成了人们关注的焦点。从财报数据看,虽然平安银行一季度的不良率为1.65%,基本维持平稳,不过从业务结构来看出现了较为明显的分化现象。

图片来源:平安银行一季度报

“螳螂财经”发现,在对公业务这块,企业贷款不良率从2.29%下行至1.81%,下降了48个BP,效果比较明显。在零售业务这块,不良率环比增加33BP到1.52%。其中新一贷、汽车金融贷款和信用卡营收账款分别增加了29、33、66个BP。

在过往年份中,平安的零售业务一直是一张响亮的名片,零售业务在平安银行贷款业务中的规模和收益率都比企业贷款要高,按理来说,根据资本的逐利特性,继续加大对零售的业务的配置才更合理。 一边是更大的市场,一边是资产不良率的分化。面对疫情造成的不利影响,谁也无法未卜先知,但如果决策错误,不仅收益会受到损伤,更有可能出现重大风险事件。最终,平安银行选择重点进攻对公业务。

一方面平安选择运用“金融+科技”的优势,推进数字化经营和线上化运营。构建“AUM+LUM+经营平台”的对公业务经营思路,聚焦重点行业、区域和客户,实现AUM(本行管理对公客户资产)和LUM(本行管理对公资产业务)高效联动,建立统一获客平台和经营门户,成为团体综合金融业务的发动机。

另一方面,全力支持实体经济发展,持续加大对重点行业、战略客户的资产投放。2020年 3月末,平安银行企业贷款余额10,759.78亿元,较上年末增长11.4%,基建交通、医疗健康、绿色环保、民生服务等重点行业的客户授信余额占比达47.4%,较上年末增长0.5个百分点;战略客群贷款余额较上年末增长12.5%,在全行企业贷款余额中的占比较上年末提升1 个百分点。2020年一季度,其对公非利息净收入持续增长,对公非利息净收入35.71亿元,同比增长31.1%。

企业贷款与个人贷款规模比例从去年一季度从1/2下降为1/3,而今年一季度又迅速恢复到1/2。仅用1季度就完全去年全年的转变,如果从这种发展趋势看,平安银行如果再度发力,对公业务将有可能在今年赶上个人业务。

图片来源:平安银行一季度报

平安银行是否要把主攻战略从“零售”转换到“对公”我们不得而知,但目前现状是很清晰的,在零售赛道上,2019年5月招商银行APP用户突破9000万,是去年国内唯一一家进入全球20强的股份制商业银行,探路“先锋者”招商银行已然成为领头羊。那么在对公业务赛道,国有四大行的龙头优势虽然依旧明显,但在转型升级潮流中,平安能否通过“AUM+LUM+经营平台”的模式实现弯道超车?我们拭目以待。

螳螂财经(微信ID:TanglangFin)

评论