记者 |

编辑 | 陈菲遐

口罩遮住了脸庞,也减淡了人们对化妆护肤的需求。

化妆品企业丸美股份(603983.SH)上市以来年报首秀交出了一份”稳定”的业绩。丸美股份2019年实现营业收入18.01亿元,同比增长14.28%;实现归属于上市公司股东的净利润5.15亿元,同比增长23.99%。

稳定中却也透露着焦虑。线上渠道,丸美股份去年线上营收增长超两成,但却面临着网红品牌的竞争,自身未培育出“爆品”;线下渠道,今年将遭遇压力;截至去年底,公司库存增长异动,如何在疫情形势下将其消化;公司部分核心原材料依赖进口,疫情也对境外原材料的供应产生影响。

三品牌一强两弱

在经历了五年波折后,丸美股份终于在数次冲击IPO后,成功于2019年7月25日登陆上交所主板。

丸美股份旗下有三大品牌——“丸美”、“春纪”和“恋火”,其中“丸美”主要以眼部护理为核心,聚焦抗衰老领域,定位中高端;“春纪”品牌定位大众化护肤;“恋火”品牌则是一个彩妆品牌,定位为轻奢韩系彩妆。 不过,这三大品牌之间的差距颇大,一强两弱。

2019年丸美股份业绩的增长主要在“丸美”,主品牌MARUBI丸美在去年实现营收16.59亿元,营收占比上升至92.17%,同比增长18.08%。其中,眼部护理品类收入占比 30%。

与此同时,基数低的两个品牌“春纪”、“恋火”营收占比反而在下滑。丸美股份称,2019年受大众市场竞争加剧及传统营销局限,春纪整体略有下滑。

可见,丸美股份除眼部护理外,在平价路线和彩妆路线均遭遇了滑铁卢。

丸美股份毛利率微降,下降0.21个百分点至68.16%,仍是一个较高的毛利率水平。毛利率下降主要在眼部类产品和彩妆及其他类产品。

同时,公司存货水平大增,由2018年末的1.29亿元,增至2019年末的1.87亿元,增幅44.89%。

丸美股份解释称,这是随销售增长备货增加,库存商品、包装物库存增加。

不过,库存的增加为今年上半年的销售带来压力。从2019年四个季度的营业收入及净利润分布来看,一季度应该是公司的营收低谷,第四季度是公司的销售高峰。其原因在于,丸美股份所在的化妆品行业,易受季节性气候及节假日或“双十一”等大型销售活动的影响。

截至2019年末的存货数据应该是为2020年第一季度及上半年的销售提供保障。但一季度非旺季,此时存货数据同比大增,稍显突兀。

加之今年受疫情影响,消费疲软,能否如期消化库存也是未知数。

此外,公司研发费用4486.86万元,同比增长32.66%,研发费用良性增长。

但从绝对值来看,研发费用在广告宣传费用面前却是小巫见大巫。

2016年、2017年、2018年和2019年,丸美股份用于广告宣传类的费用支出分别为3.38亿元、2.90亿元、3.90亿元和3.72亿元,占公司销售费用的比例分别在七成左右,公司广告宣传费用金额较大,占比较高。

不仅如此,丸美股份曾因广告宣传语曾在上市前被责令改正或被投诉。

丸美股份却称,采用艺术表现手法渲染和宣传产品的性能和功能,是化妆品行业的普遍现象。

打造爆款任重道远

一线城市是大牌化妆品的主阵地,丸美股份绕过一线城市的高端路线,在二、三线等城市与国内外化妆品牌展开竞争。

这种绕过竞争对手优势转道薄弱地区的思路较为可取。不过,丸美股份的劲敌可不仅仅是这些。

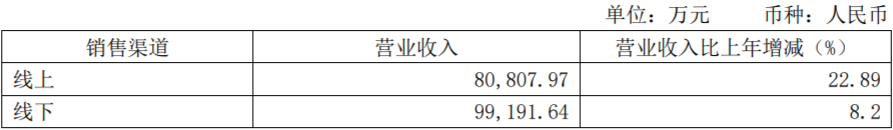

线上渠道的增长本是丸美股份自认为值得称道之处。丸美股份的线上渠道主要为天猫、唯品会、京东等电商平台,去年公司营收的增长,正是得益于电商的快速发展。数据显示,丸美股份线上实现8.08亿元营业收入,同比增长22.89%;线下渠道实现9.92亿元营业收入,同比增长8.2%。

但将丸美股份与另一大彩妆品牌完美日记(PerfectDiary)二者天猫旗舰店进行对比就会发现,丸美与完美日记,销量并不在一个量级。基于年轻的优势,完美日记在美妆界崛起十分迅速。

截至4月22日晚23时(下同),丸美首页的热销榜上有六件商品,其月销量分别是599件、120件、1408件、22件、116件和23件。期间,丸美还正参与“聚划算”的促销活动,不少商品有买一赠一、领券减100元的促销活动。

同时,完美日记首页九宫格中有九件商品,其月销量分别是80万+件、10万+件、25万+件、10万+件、4.5万+件、3243件、10万+件、10万+件和7.5万+件。几乎件件是爆款。

当然,两者的定位、产品都不经相同。“完美日记”只是一个代表,还有大量国货品牌,以互联网营销模式火速蹿升。这类品牌与国际品牌对丸美股份形成夹击。

除网红爆款外,经典款也是化妆品企业所追求的。

在化妆品领域,国际品牌均有一款甚至数款经典产品。例如雅诗兰黛小棕瓶、兰蔻小黑瓶、SK-II神仙水、倩碧黄油等,多年畅销不衰。借助经典款的带动效应,品牌其他产品也受到关注。

这种经典还丸美身上似乎仍有一定差距。不过,丸美股份也一直有打造爆款和经典款的意图。

去年,丸美股份植入筑梦情缘、庆余年、极限挑战5等热门剧集和综艺,在小红书、抖音等社交媒体进行口碑营销。公司还称,春纪正运用小红书等社交平台分享,酝酿爆品。

丸美股份表示,2020年,要加大社交媒体的投入力度,成立社媒团队,充分运用小红书、抖音等平台社交属性,结合行销事件、跨界 IP 等多种营销手段扩大品牌影响力。 2020年初至今,丸美股份与携手品牌大师朱正廷,推出线上新品“小红笔”眼霜正被公司寄希望成为爆款。

市场是检验产品的试金石。上述天猫旗舰店,“小红笔”在买30克送25克的活动下月销量也只有599件。

从销量即可见,丸美股份在打造爆款、塑造经典款这两条路线上,均未能树立一个标杆,任重道远。

此外,今年的疫情对丸美股份的影响也不可忽视。总结来看共有三处影响。

首先,从行业整体来看,化妆品消费受到一定程度的抑制。

其次,丸美有55%的线下业务,新冠疫情对线下渠道产生较大影响,对公司去库存也将产生一定影响。

第三,丸美股份有部分核心原材料实依赖进口。2019年,丸美股份外购成本7921.63万元,占总成本比例的13.82%。随着新冠疫情在全球范围蔓延,如果短期内不能被有效控制,对公司部分境外原料供应将产生一定影响。 公司称,原材料主要通过国内的代理商向国际知名原料生产商采购进口原材料,所采购原料产品的生 厂商包括法国SEPPIC、韩国BIOLAND、日本一丸、德国巴斯夫和美国陶氏等。

评论