记者 |

编辑 | 张慧

谁是当下光伏行业最受追捧的公司?隆基股份(601012.SH)肯定位列其中。

2019年,对于隆基股份及整个光伏行业来说意义特殊:格局再度洗牌,新的霸主诞生。

这一年,隆基股份交出了上市以来最佳成绩单,逾50亿元的净利,让其成为最赚钱的光伏企业;规模上,它作为单晶老大,硅片产能已超越多晶老大保利协鑫(03800.HK),成为全球最大硅片制造商;资本市场上,其市值首度冲破千亿大关,成为最受资本青睐的光伏股之一。

然而,随着单晶硅片高利润时代的终结、自身扩产“后遗症”的显露,隆基股份未来的发展空间似乎并不明朗。

告别高利润

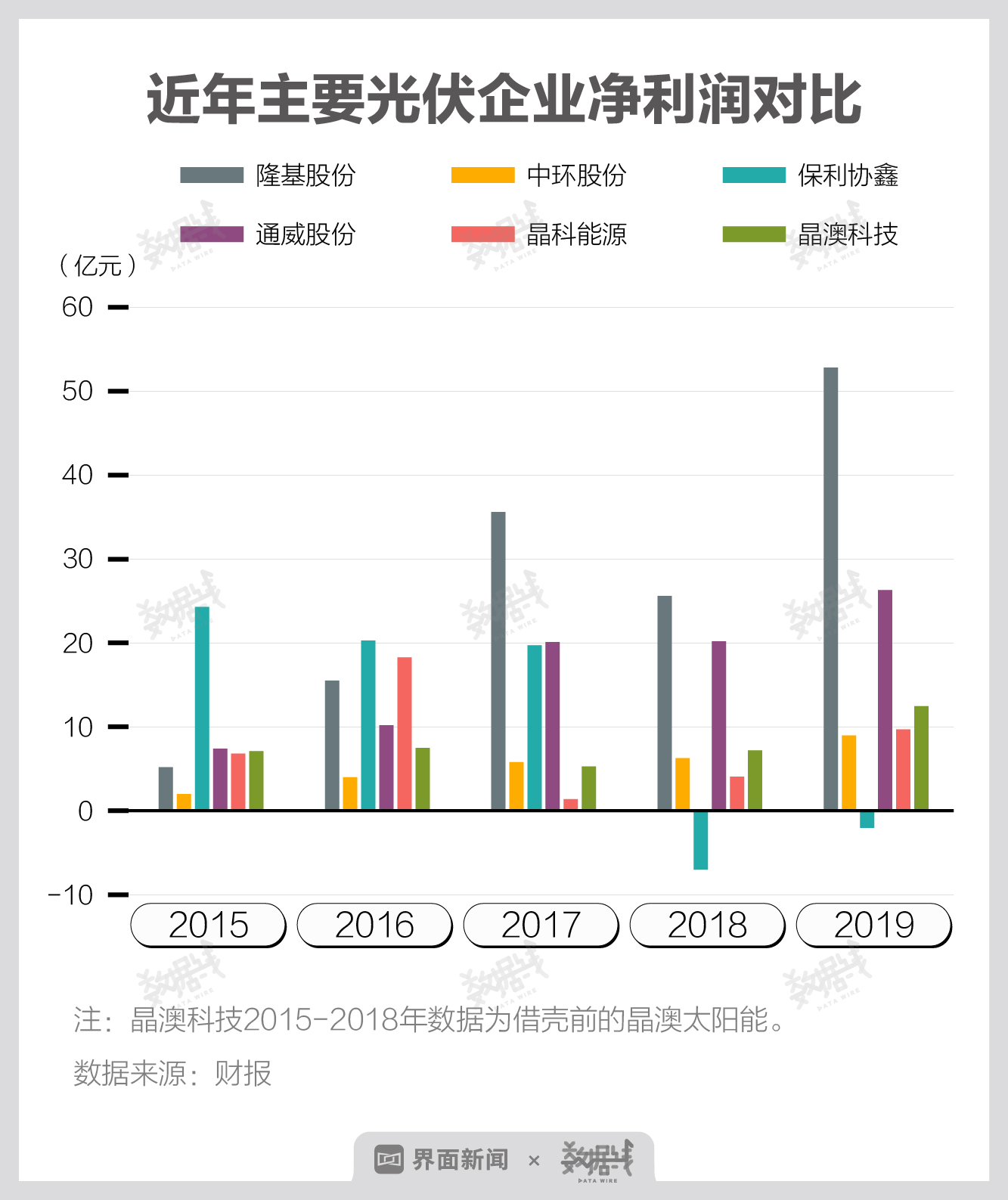

2019年,隆基股份实现归母净利53亿元,同比增长106%,这几乎是国内各光伏龙头的利润总和。

高利润背后的推手是单晶硅片的高毛利。

去年,隆基股份硅片业务的毛利率由2018年的16.3%翻番至32.2%。一位长期跟踪光伏的新能源研究员向界面新闻分析称,隆基股份去年提高了拉棒和切片效率,产能投放向云南等低电价地区转移,同时硅料价格下挫拉低成本,而其硅片售价基本维持,由此形成高毛利。

隆基股份近五年毛利率均处于高位。

经界面新闻计算,2015-2019年,其硅片业务年均毛利率达26%,其中,2017、2019年突破30%。这五年中,隆基股份的净利从5.2亿元提高至52.8亿元,上涨了九倍多,近三年均为最赚钱光伏企业。

但这一盈利规模很可能在去年冲顶。2020年或为隆基股份盈利的一大分水岭。

“隆基的超额利润时代已过,2019年是最后一年。”

杭州瞩日能源科技有限公司总经理张治雨对界面新闻表示,光伏行业的超额利润来自于新技术从“0”到“100”的普及,比如单多晶技术的跨代竞争。

单晶、多晶是晶硅太阳能的两种技术路线。前者拥有更高的转换效率,后者则因成本优势长时间占据主流。

2011年,还未上市的隆基股份已高举单晶大旗,是行业中第一个“吃螃蟹的人”。彼时正是多晶的时代,刚登顶全球多晶硅及硅片供应商榜首的保利协鑫(03800.HK)风头正劲。

市场情况自2016年起发生突变,单晶开始持续蚕食多晶市占率。2015-2019年,单晶市占率由19%涨至62%,完成了对多晶的反超。

多晶老大保利协鑫首当其冲。其光伏材料业务毛利率由2015年的27%降至2019年上半年的0.9%。2018-2019年,保利协鑫连亏两年。

“去年,单晶产能的竞争对手是多晶产能。有技术代差的产品之间的成本效益差非常明显,隆基才会有超额利润。”张治雨表示,随着多晶产能的逐步出清,单晶厂商之间开始竞争,获利难度显著提高,单多晶代差带来的高利润将不复存在。

上述新能源研究员也认同这一观点。“去年底,单晶(在硅片端)已基本完成对多晶的替代,目前多晶全部产能或只剩10多个吉瓦。”

告别高利润时代后,隆基股份还能赚多少钱?

“这要看隆基与二线单晶厂商的相对成本差有多大。”张治雨表示。经他推算,目前隆基每片硅片可维持0.1元的成本差,加上品质佳带来额外利润0.1元,折算后每片的净利差约0.15元。根据2019年出货量推算,在其他硅片商不赚钱的情况下,隆基每年仅能实现约10亿元的净利。

“随着时间延续,这一相对成本差将不断缩减。”张治雨称。

过去几年,隆基股份、中环股份(002129.SZ)接连投掷重磅扩产和降价消息,迅速形成了单晶硅片双龙头的产业格局。晶科、晶澳等传统组件商不愿受制于人,也纷纷加入扩产大潮。

据界面新闻不完全统计,截至2019年底,市场上单晶硅片产能已达120GW。

逐渐膨胀的产能,已促使单晶硅片的降价潮拉开帷幕,进一步压缩厂商的利润空间。

近一个月内,隆基股份单晶硅片已降价三次。其M6硅片最新报价为2.92元/片,合计下降0.55元/片,降幅近16%。

隆基股份回复界面新闻称:“下调价格,是光伏行业拉开了先进产能淘汰落后产能、低成本产能淘汰高成本产能的必经阶段”。

至于是否会影响其业绩,该公司认为,支撑业绩的因素很多,价格只是其中一环。

扩产进行时

与隆基股份近年高增速利润相伴的,是其不断扩张的产能。

“隆基是一家很保守、谨慎的公司。”3月底,隆基股份创始人、总裁李振国对界面新闻记者表示。他认为,这一准则并不与公司密集的扩产行为相悖。

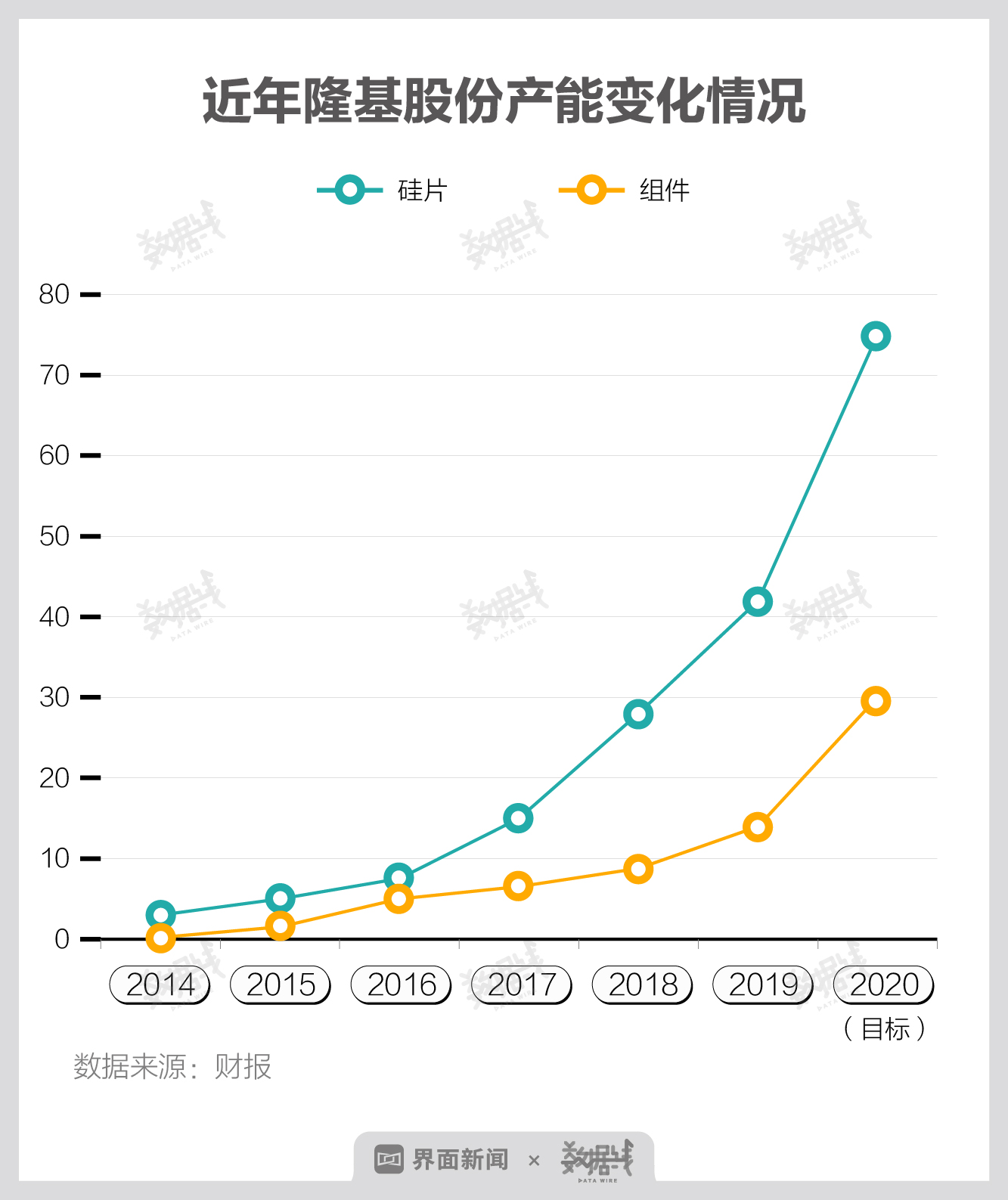

2014-2019年五年时间,隆基股份的硅片产能由3 GW扩至42 GW,增了13倍;组件产能由0.2 GW扩至14 GW,增了近70倍。

隆基股份的扩产计划还在继续。

隆基股份的扩产计划还在继续。

根据年报,该公司预计,到2020年底,其单晶硅片年产能将达75 GW以上,单晶组件产能达30 GW以上。

这意味着,隆基股份要用一年时间将庞大的产能再度翻番。

但经过去年下半年大规模产能的集中释放,叠加今年新冠疫情“黑天鹅”事件影响光伏市场需求,单晶硅片已有过剩趋势。

部分业内人士对界面新闻称,光伏行业可能会继2008年金融危机、2012年欧美双反之后,进入第三次产业寒冬。

但李振国认为,此时市场情况和2008、2012年并不一样,“当时企业的产品、竞争力同质化严重,大家一同挣钱、亏钱。现在行业已经分化,整合持续进行中。”

他表示,未来2-5个月,疫情会成为全球光伏市场的不确定因素,将阶段性压制市场需求,或加速行业的整合进程。

眼下,隆基股份的硅片霸主地位已经稳固,但新的技术路线革命正在逼近。

国内光伏企业一位高管对界面新闻表示,目前大尺寸已取代单多晶成为硅片端竞赛的主题。

去年,硅片巨头正式打响尺寸战争,两大主要阵营代表分别为隆基股份的166mm和中环股份的210mm。

增大硅片尺寸的限制,在于现有设备的兼容性。

“有很多单晶炉、切片机最大只能做到166mm。”上述高管指出,隆基股份的存量产能中,有部分并不能适应大尺寸,这部分可能淘汰的产能将加速企业折旧,影响其今后利润。

“相较于中环,隆基在这方面的历史包袱更重一些。”该人士称。

另值得注意的是,硅片霸主隆基股份的扩产也涵盖组件环节。

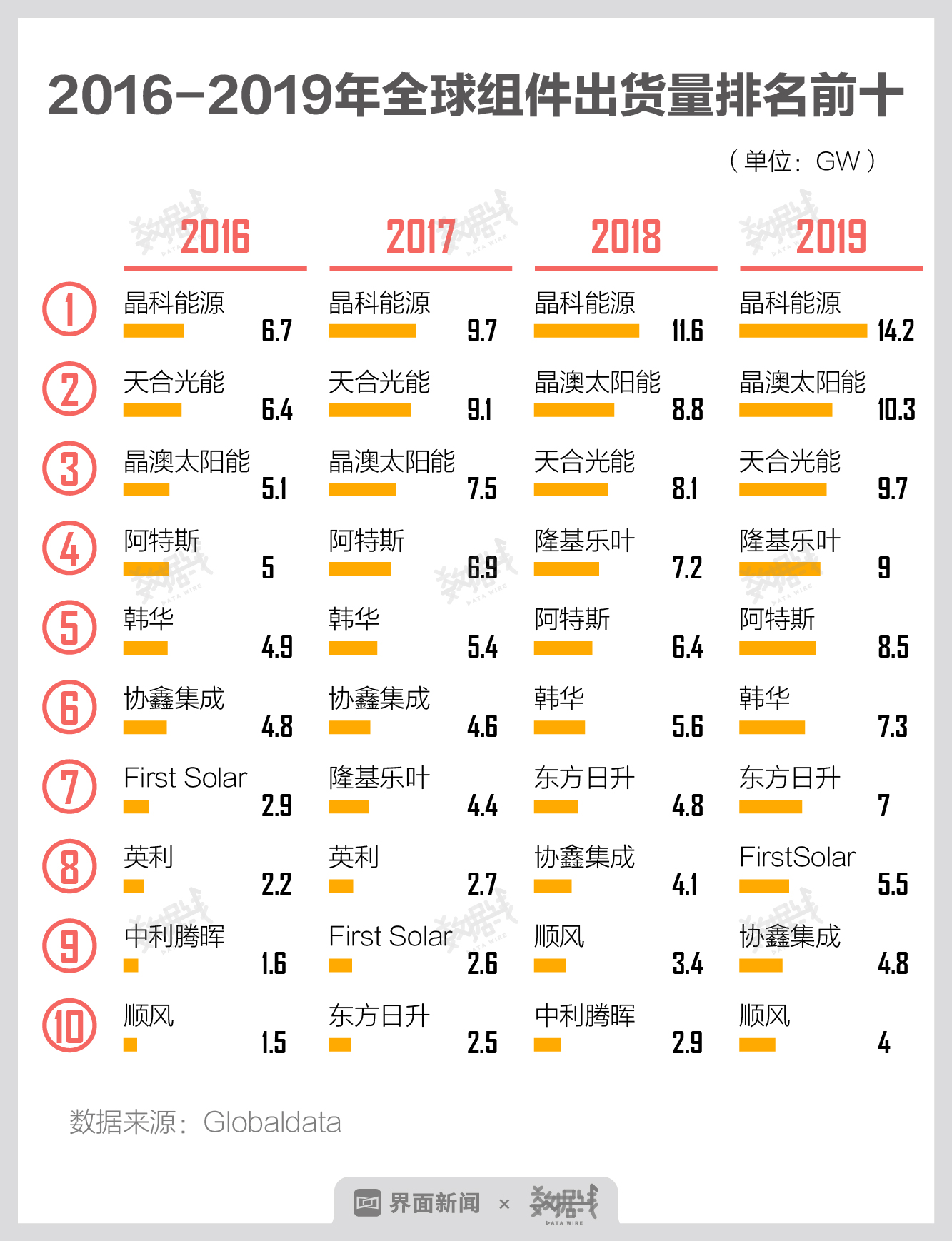

截至2019年底,隆基股份组件产能已达14 GW,全球最大组件商晶科能源仅高出其2 GW。

2015年之前,隆基股份主业仅涉及硅片。之后,它成为国内首家由单晶硅片扩张到电池、组件端的光伏企业。

“当时,市场多选择多晶,单晶份额在下降。因为硅片到电站的中间还有电池和组件,这两个环节阻隔了单晶的价值传递。”李振国回忆起当时的情形称,这是隆基往下游扩张的重要原因,以避免单晶被边缘化。

进军组件业务仅两年后,隆基股份杀入全球组件出货量前十排名。2017年,该公司以4.4 GW的出货量,位列第七,2018-2019年,排名跃至第四。

但当下,隆基股份的组件销售渠道也备受考验。因为蔓延中的全球疫情带来了新挑战。

组件是光伏产业链的最终产品。2019年,中国组件出口量达66.6 GW,占总产量约67.5%,高度依赖海外市场。

受疫情影响,目前海外光伏项目施工进度减缓或暂停,这直接影响光伏产品的需求。

“当行业步入慢速增长阶段时,谁拥有组件订单谁才是老大。” 上述新能源研究员指出,如果隆基的组件订单下滑,它的硅片端会变相过剩。

2019年,隆基股份的组件海外销售达到5 GW,同比增长154%,占对外销售总量的67%。

“后遗症”显现

光伏行业的竞争格局正在发生新一轮变化:由此前单项产品巨头,转变为一体化龙头之间的厮杀。因为不愿受制于人,组件商有了自己的电池和硅片制造,硅片商和电池商也布局了组件销售渠道。

但眼下一体化龙头们的布局,又区别于过往巨头们“垂直一体化”的做法。

2005-2008年,是“拥硅为王”的时代,从多晶硅、硅片到电池和组件的全覆盖,是稍具实力企业的普遍选择,比如无锡尚德、江西赛维;2013-2018年,下游电站成为新风口,急于突围的光伏制造企业纷纷入局,比如协鑫。

事实证明,因逐利而不考虑实际情况,强行“一体化”的做法,最终会导致企业陷入困境。

当下的一体化趋势,则多是建立在专业分工的基础之上。

“大家都选择了有自身优势的环节进行扩张。比如通威抓硅料和电池、隆基抓硅片和组件。”上述光伏企业高管对界面新闻指出,各企业仍处于专业化阶段。

但无论哪种“一体化”,都直接挑战企业的资金能力,更何况叠加了各环节的产能扩张。

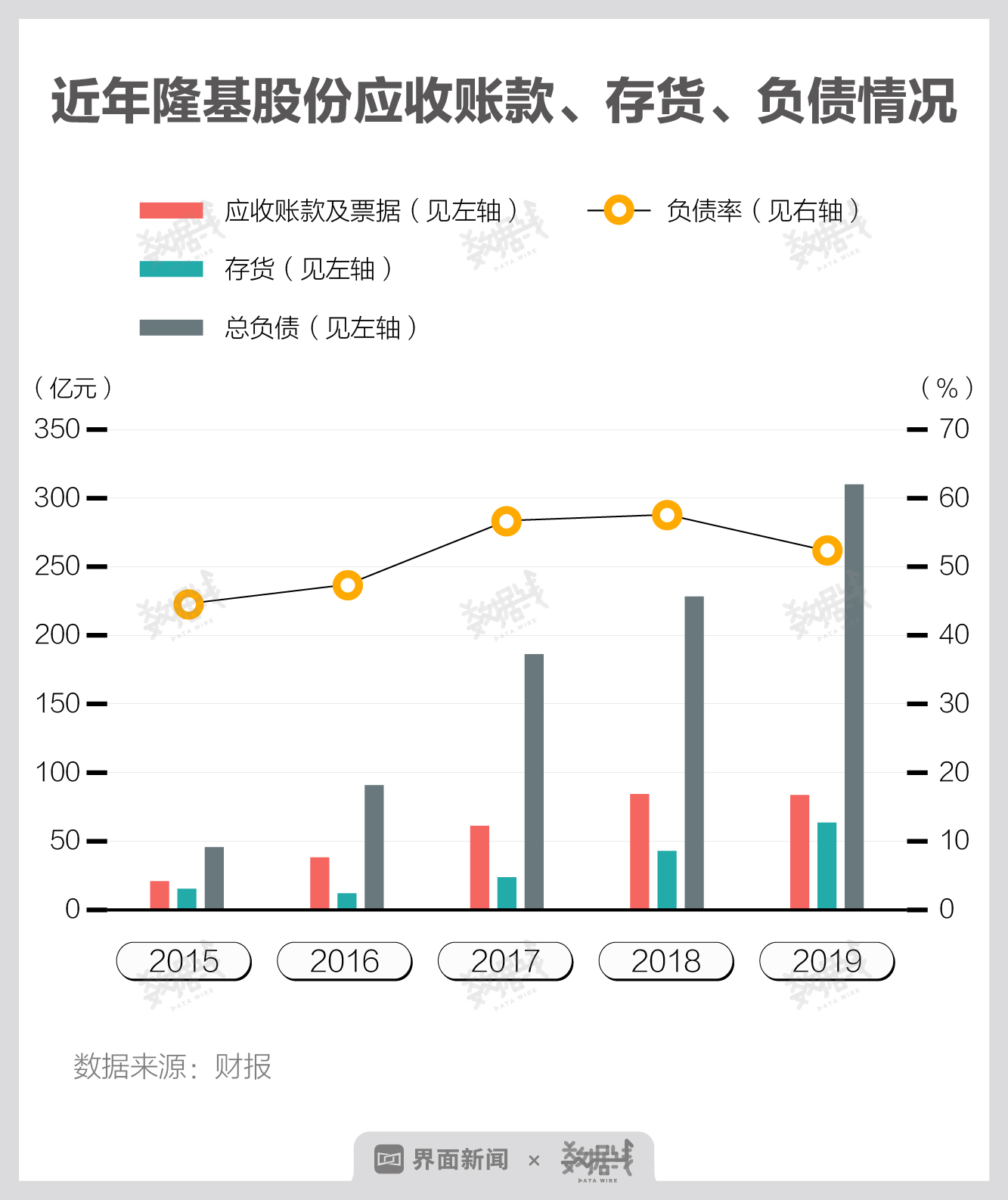

截至今年一季度,隆基股份总负债为328.7亿元,为上市首年末的17.4倍;负债率为52.1%,虽低于大多数同行,但较上市首年末的38.3%有明显增长。

2019年4月,隆基股份按照10:3比例配股,募集资金38.28亿元;同年10月宣布拟公开发行总额不超过50亿元可转债。自2012年上市以来,该公司融资金额累计逾170亿元。

从账面看,隆基股份在手实际资金相对充足。由于销售规模扩大、配股筹资等原因,截至2019年末,该公司货币资金为193.36亿元,同比增长151%。

为打造庞大的产能帝国,隆基股份在手资金与投资额之间或存在缺口。

据界面新闻不完全统计,目前隆基股份共有15个未完全达产/在建项目,预计总投资额合计355.53亿元。

对此,隆基股份回应称,累计超300亿元总投资,是一个逐渐投资的过程,不会对资金链造成影响。

在上述15个项目中,三个为今年新上产能项目,投资合计约70.11亿元,资金来源均为自筹解决,投产时间均在今年底前。

此外,还有三个去年签订的产能项目待董事会审批,投资合计约69.5亿元。前两个项目投产时间分别为2020年上半年和2021年。

按上述六个项目推算,截至目前,隆基股份今年新增投资或已达139.61亿元。

随着产能的几轮翻番,隆基股份应收账款和库存风险也在同步累加。

截至2019年年末,该公司应收账款及票据总额为83.8亿元,是上市首年的14.4倍,坏账准备余额为2.14亿元。

“应收账款逐步增高,反映出企业存在收现压力,可能导致短期出现现金流问题。鉴于疫情影响,今年隆基的压力会加剧。”天宝华投资(北京)副总裁于宝山则对界面新闻表示。

对此,隆基股份对界面新闻表示,公司去年加大了应收账款的催收力度,38亿元的应收账占营收的12%,属于行业中较好水平。同时,应收票据可以背书转让,比如转让给上游供应链用于支付。

“去库存”烦恼也日益紧迫。

“去库存”烦恼也日益紧迫。

截至2019年末,隆基股份存货为63.6亿元,同比增长46.3%,为上市首年末的8.3倍。

截至今年一季度末,其存货增至80.2亿元,仅三个月时间增长了近20亿元。

隆基股份回应称,今年公司有很多新产能投产,业务规模扩大,上游公司需要备货支持下游公司生产,且产品在物流期间未交割前也计算为库存。

在李振国看来,隆基股份扩产的根本依据,来自对光伏发展前景的信心,认为公司具有较强的技术、成本优势,以及足够的财务支撑和融资通道。

他预计,五年后全球光伏的年新增量会达300GW,十年后会达1000GW。

最终的市场走向,会如他所判断的那样吗?

评论