文|时代财经

在刚刚结束的“五一”小长假中,各地大力推动消费取得了积极效果,经济复苏势头良好,也增强了市场对经济回暖的信心。

在此背景下,5月第一周A股迎来开门红,在五一假期结束后的三个交易日中,沪指、深成指、创业板指分别上涨1.23%、2.61%、2.70%。

其中,沪指逼近2900点大关,深成指刷新3月12日以来新高,创业板指则站上2100点整数关,并率先回补3月12日的向下跳空缺口。

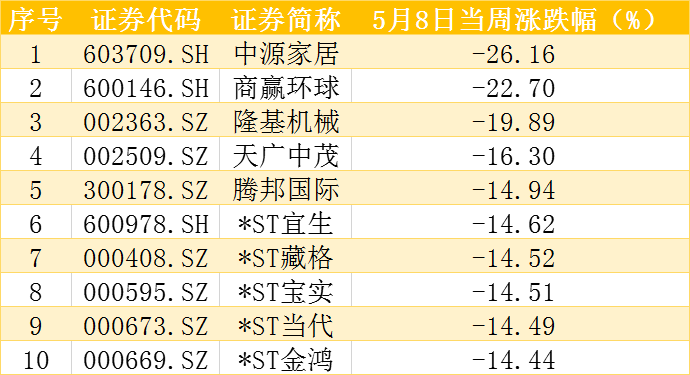

尽管大盘上涨,但仍有一批股票下跌,而ST概念股则成为当周wind热门概念板块跌幅之首,板块跌幅达1.42%。随着年报披露结束,一批业绩持续亏损的公司被戴上ST帽子,4月以来有66只股票被实施ST,仅5月6日数量便高达26只。

公司业绩反映在公司股价上,5月6-8日当周ST概念股涌现“跌停潮”,其中5月6日多达45只ST股跌停,*ST藏格、*ST宝实、*ST金鸿等24只股票连续三个交易日跌停。也正因此,当周跌幅前列的股票以ST股票为主,其中*ST宜生、*ST藏格、*ST宝实等周跌幅约14.5%。

时代财经制图

时代财经制图

年内第二只面值退市股板上钉钉

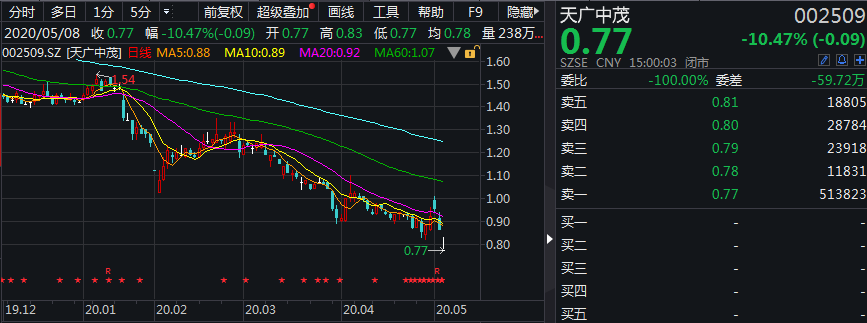

在5月6-8日当周的跌幅榜中,天广中茂成为继ST锐电之后,今年第二只触发面值退市的股票。面值退市是近年来退市的主流,此前ST锐电已成为今年面值退市第一股。

5月8日天广中茂最新收盘价报0.77元,创历史新低,这已经是其第19个交易日(2020年4月9日至2020年5月8日)收盘价低于1元。

图片来源:wind

即便5月11日股价涨停,公司依然不能摆脱面值低于1元的局面。公司在8日提示风险称,根据《深圳证券交易所股票上市规则》的有关规定,公司股票可能将被终止上市。

此前公司公布的2020年一季报显示,公司资产负债率高达80.27%,处于高位水平,其中有息负债率为35.62%;短期负债方面,公司的短期偿债能力比为29.82%,由于货币资金等资产严重不足,公司短期偿债压力十分巨大。

而公司股权质押的问题也十分严重,目前公司总质押盘占总股本的比例达到41.56%,其中,公司重要股东质押比例最高的是陈秀玉,其股权质押比例高达99.24%,在如此高的股权质押率之下,一旦股价大跌,质押平仓的风险不可忽视。

逾百家公司面临面值退市风险

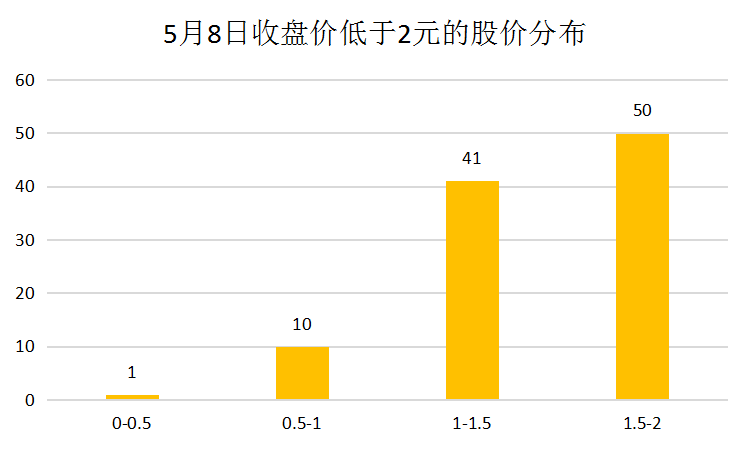

截至5月8日收盘,A股市场除确定退市的退市保千和走向退市的天广中茂外,还有*ST梦舟、ST天宝、*ST飞马等9家公司股价低于1元,另有41只股票收盘价位于1-1.5元区间,距离“仙股”仅一步之遥,以及50只股票收盘价位于1.5-2元区间,两市5月8日收盘价在2元以下的A股股票合计高达102只。

时代财经制图

时代财经制图

收盘价1-1.5元区间中近半数股票是ST、*ST公司,大多存在债务缠身、经营困难、治理混乱等问题。以*ST欧浦为例,该公司已连续10个交易日股价低于1元,2018、2019年连续两年审计报告的审计意见类型均为无法表示意见,且经审计2018、2019年期末的净资产连续两年为负值。该股票已于4月30日开始停牌,未来或迎来暂停上市的宣判。

*ST美都则已连续5个交易日股价低于1元,该公司同样面临连续两年净利润为负值、会计师事务所出具无法表示意见的审计报告两个退市风险警示条件。

而连续4个交易日股价低于1元的ST天宝预计,公司2019年归母净利润为-19.06亿元,若经审计的归母净利润仍为负值,公司将出现最近两个会计年度经审计的净利润连续为负值,公司已于5月9日发布实行退市风险警示及终止上市的风险提示公告。

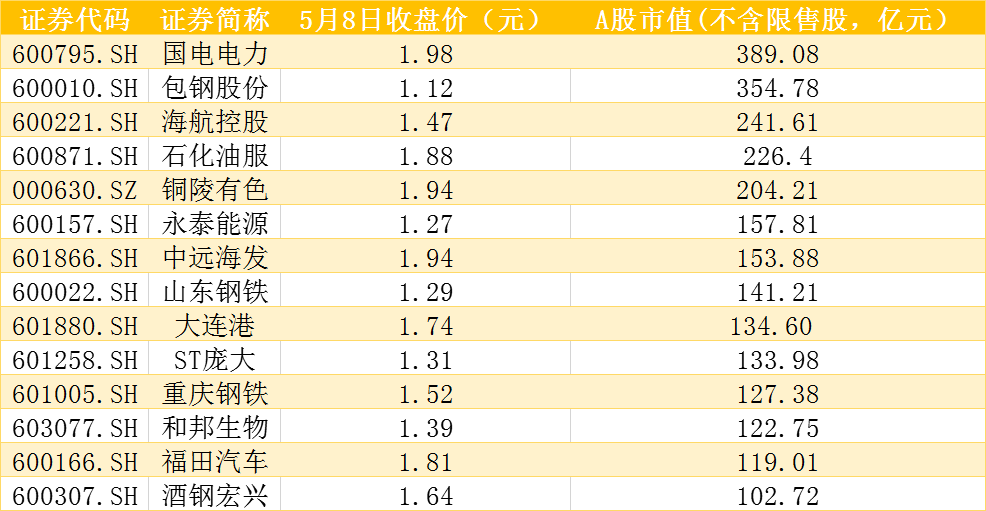

值得注意的是,在股价1-2元区间,出现了国电电力、包钢股份、海航控股等多家百亿级大市值公司的身影。与大多面临退市风险的绩差股不同,多家大市值公司业绩实际上并没有特别糟糕,也未出现重大违法违规问题,但这类公司以周期性行业居多,在周期性低谷时,业绩、估值遭遇双杀,从而导致股价低迷。

时代财经制图

时代财经制图

多家公司采取自救力保“1元线”

在退市风险面前,许多上市公司打响“1元线”保卫战。以ST锐电为例,公司在股价连续12个交易日低于1元时公告股票表决权转让,让部分市场投资者一度对该公司保壳存有期待,以三连涨加以回应,但由于公司未按时上交详式权益变动报告书,并聘请财务顾问对权益变动报告书出具核查意见,被监管层责令暂停收购,最终难逃退市的命运。

天广中茂也不例外,公司在连续16个交易日收盘价低于1元后打出了保壳组合拳。铭泽投资、尚融资本及其关联公司承诺拟6个月内增持公司股份不低于1%;公司股东陈秀玉、陈文团与铭泽投资签署《表决权委托协议》,将公司16.87%股份对应的股东表决权、董事提名权等股东权利委托给铭泽投资,拟以“易主保壳”自救。然而,公司股价仅在公告后第一个交易日略有表现,5月7-8日又连续两日跌停。

从以往面值退市公司的经历来看,很多公司未雨绸缪,在股价接近面值退市危险区时便会采取回购和大股东增持等手段自救。包钢股份早在去年就已经展开自救行动,2019年11月20日,公司提出1-2亿元回购计划,回购价格不超过2元/股;截至3月底,公司回购金额接近5000万元。在回购尚未完成之时,包钢股份的退市风险加剧,公司又抛出20亿元至40亿元的增持计划。

退市制度加速股市优胜劣汰

ST概念股集体下跌,财报暴雷公司股价表现不佳,意味着绩差股日益被投资者抛弃。而随着注册制在创业板启动,壳公司终将变得一文不值,市场炒壳的投机热情也将随之降温。

4月27日,创业板改革并试点注册制揭开面纱,此次改革在退市制度方面进行了进一步的优化。具体来看,一是完善了退市标准,取消单一连续亏损退市指标,引入“扣非净利润为负且营业收入低于1亿元”的组合类财务退市指标,新增市值退市指标;二是简化了退市程序,取消暂停上市和恢复上市;三是设置了退市风险警示暨*ST制度,强化风险揭示。

一直以来,A股退市率长期低于1%,从2001年至2018年,A股的退市企业只有99家,在资本市场诞生至2000年间、2008年至2012年间,甚至没有任何一家公司被强制退市。2014年《关于改革完善并严格实施上市公司退市制度的若干意见》出台,深化了退市制度改革,拉开了退市机制的序幕。

目前上市公司退市,除了因业绩连续亏损与吸收合并外,欺诈发行退市、重大信息披露违法退市、非标退市、面值退市、涉及五大安全退市、未在法定期限内披露年报退市等退市公司纷纷出现。中弘退由于股价跌破面值而成为首只典型退市股,欣泰电气和长生生物则分别因为欺诈发行、重大违法均成退市首例。

评论